2위 동양파일, 매각 전 실적 조회 어려워 코스닥 결정

“물량 늘고, 원가절감… 올해 실적 호조세 이어질 것”

-

건설경기가 부양하면서 실적이 개선된 기업들이 기업공개(IPO) 시장에 다시 문을 두드리고 있다. 건설 자재 기업 두 곳이 올 상반기 나란히 상장한다. 업계 1~2위기업이지만 상장시장과 기업가치방식에선 차이를 보였다.

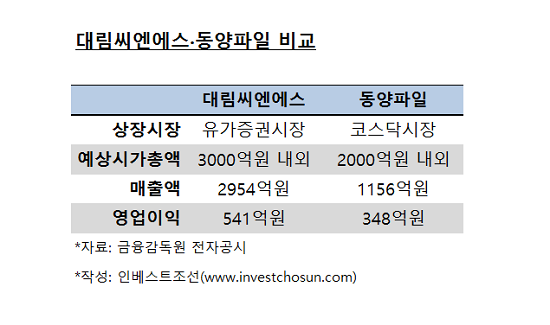

PHC(콘크리트)파일 시장 점유율 1위인 대림씨엔에스와 2위인 동양파일이 같은 시기에 IPO를 진행한다. 대림산업의 자회사 대림씨엔에스는 대우증권을 대표주관사로 선정하고, 오는 4월 유가증권 시장에 상장할 예정이다. 동양파일은 대신증권을 대표주관사로 선정하고 코스닥 시장에 상장을 준비 중이다.

건설 경기가 주춤했던 2012년부터 2014년까지 건설 관련 기업의 IPO는 찾아보기 힘들었다. 지난해 역대 최다 규모의 기업이 기업공개를 진행했지만 건설업엔 IPO바람이 불지 않았다. 지난해 건설사 상장은 유가증권시장과 코스닥시장을 통틀어 단 한 건도 없었다.

올해 초 건설업종 2곳이 공모시장에 등장한 것은 2014년말부터 건설 경기가 호전되면서 실적이 개선된 데 따른 것이다. 건설경기 부양에 힘입어 500만톤에 머물던 콘크리트파일의 판매량은 지난해 약 700만톤까지 상승했다. 호황기였던 2012년(540만톤)의 판매량을 갱신한 것이다.

관련 기업들의 실적도 개선됐다. 대림씨엔에스의 경우 2014년 336억원에 머물렀던 영업이익은 지난해 541억을 기록했다. 동양파일 역시 지난해 348억원의 영업이익을 달성했다. 전년대비 100억원가량 증가한 수준이다. 업체 관계자는 “건설경기부양과 더불어 원재료 값이 하락하고, 제조 기술이 개선되면서 원가절감을 실현했다”고 밝혔다.

시장 점유율이 가장 높은 양사가 각각 다른 시장에서 상장하려는 점은 눈에 띈다. 콘크리트파일 시장 점유율 18%를 차지하는 대림씨엔에스는 유가증권에 상장한다. 시가총액은 희망공모가 기준 3000억원 수준으로 예상된다.

코스닥시장에 상장하는 동양파일은 2000억원 내외가 될 것으로 보인다. 당초 동양파일은 유가증권시장 상장을 고려했지만, ㈜동양 소속 당시 파일사업부문의 실적 증명이 어려워 자격 요건이 낮은 코스닥 시장으로 발길을 돌렸다.

동양파일 관계자는 “㈜동양에서 분사해 각 사업부분이 나뉘어 매각되면서 ㈜동양 소속 당시 기록된 실적 조회가 어려워 코스닥 시장 상장을 결정했다”고 설명했다.

기업가치 산정(밸류에이션) 방식도 다르다. 대림씨엔에스는 제조업 특성상 유형자산감가상각비 등을 고려해 EV/EBITDA 방식을 이용했다. 동양파일 측은 주가수익비율(PER)을 토대로 기업가치를 산정했다.

IPO 관계자는 “업계 경쟁자가 같은 시기에 상장하지만, 상장 시장이 달라 (자금 조달에) 큰 무리는 없을 것”이라면서 “콘크리트파일 시장이 올해도 호조세를 이어갈 것으로 보여 기대감이 크다”고 설명했다.

이미지 크게보기

이미지 크게보기