대형 선박 발주로 사업경쟁력 강화 및 신용도 상승 기대

-

한진해운이 연내 부채비율을 400%까지 낮추기 위한 재무구조 개선 작업에 속도를 내고 있다.

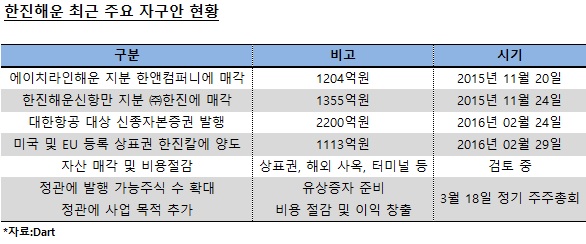

16일 관련업계에 따르면 한진해운은 상표권과 런던 본사 사옥, 터미널 및 자사주 등 자산 매각과 비용절감 방안을 포함한 1조원대 추가 자구안을 검토 중이다. 지난 2013년말 2조원대 자구안을 내놓은 지 2년여만이다.

한진해운은 지난해 말 에이치라인해운 지분 일부를 한앤컴퍼니에 매각했고, 한진해운신항만과 미국 및 유럽연합(EU) 등록 상표권은 ㈜한진과 한진칼에 각각 양도해 4000억원 가까운 현금을 마련했다. 새 자구안까지 실행할 경우 6000억원 이상의 회사채를 포함한 올해 만기 도래 차입금을 상환할 수 있을 것으로 내다보고 있다.

궁극적으로는 올해 안에 부채비율 400%까지 끌어내리는 것이 목표다. 정부가 조성하는 12억달러(약 1조4280억원) 규모 선박펀드의 지원 기준을 충족하기 위함이다.

-

한진해운은 선박펀드의 지원을 받아 1만4000 TEU(20피트 컨테이너 단위)급 대형 선박을 확보하면, 사업 경쟁력을 강화하고 회사 신인도도 높이는 효과가 있을 것으로 기대하고 있다. 아울러 부채비율을 낮추고 신용등급(BB+)도 투기등급에서 벗어나 시장에서 직접 자금을 조달할 수 있는 토대를 마련할 것으로 예상했다.

해운업계 관계자는 “1만4000 TEU급 대형 선박이 있어야 글로벌 얼라이언스(해운동맹)에 참여할 때 주도권을 갖고 좋은 조건을 얻어낼 수 있다”며 “한국 정부의 지원을 받아 선박을 조달했다는 점도 신용도를 높이는 데 큰 영향을 미칠 것”이라고 말했다.

한진해운은 지난달 모회사인 대한항공을 대상으로 2200억원 규모의 신종자본증권을 발행했다. 지난해 말 817%에 달하던 부채비율을 600%대로 끌어내렸다.

앞으로도 자산 매각을 통해 차입금을 줄여나가고, 올해 안에 유상증자도 실시할 것으로 보인다. 한진해운은 이를 위해 발행 가능 추식 총수를 4억5000만주에서 6억주로 늘리기로 하는 정관변경 안건을 오는 18일 주주총회에 상정하기로 했다. 선박관리 등 10가지 해운 관련 부대사업도 사업 목적에 추가할 계획이다.

앞서 관계자는 “증자 규모는 부채비율 400%를 꼭 맞추는 수준이 될 것”이라며 “사업 목적 추가는 비용을 줄이면서 조금이라도 이익을 창출하기 위한 것”이라고 설명했다.

-

[인베스트조선 유료서비스 2016년 03월 16일 13:11 게재]

이미지 크게보기

이미지 크게보기