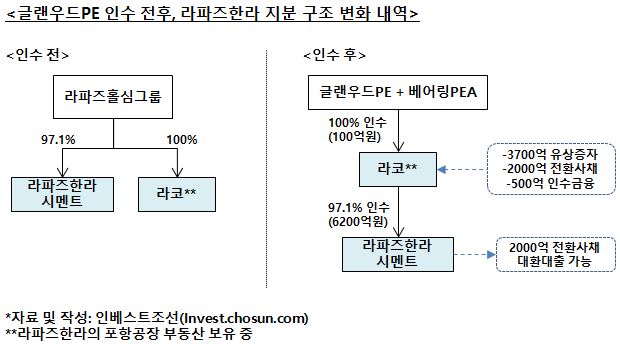

'라코→라파즈한라' 지배구조 수직화

향후, 라코와 라파즈한라 합병 가능성 높아

-

라파즈한라를 인수할 글랜우드프라이빗에쿼티(PE)와 베어링PEA 컨소시엄이 인수목적회사 설립이 아닌 라파즈홀심그룹의 국내 자회사 가운데 한 곳인 '라코(Lako)'를 활용한다. 라코를 먼저 인수한 후, 컨소시엄이 유상증자에 참여하고 이 자금으로 라파즈한라를 인수한다.

18일 투자은행(IB)업계에 따르면 컨소시엄은 '라코-라파즈한라'로 이어지는 새로운 지배구조를 만든다. 라코와 라파즈한라는 라파즈홀심이 각 지분 100%, 97.1%를 보유 중인 국내 자회사다. 라코는 라파즈한라의 포항공장 부동산을 갖고 있으며 라파즈한라에 임대사업만 해왔다.

-

글랜우드PE 컨소시엄은 약 100억원을 들여 라코 지분 100%를 매입한다. 이후 라코에 3700억원의 신주 유상증자를 실시한다. 글랜우드PE와 베어링PEA가 조성한 펀드가 각 2000억원, 1700억원을 투입하고 은행에서 500억원의 대출을 받는다. 2000억원 규모의 전환사채(CB) 발행도 병행된다. 글랜우드PE가 이를 전량 인수한다.

라코는 6200억원으로 라파즈한라 지분을 전량 사들인다. 이로써 라코와 라파즈한라의 수직 지배구조가 완성된다.

라코가 발행한 CB는 라파즈한라 합병을 통해 상환할 것으로 보인다. 그간의 M&A 사례에서 보면 실질적인 인수목적회사와 사업회사를 합병하는 경우가 많았다. 사모펀드가 경영권을 가지고 있는 전주페이퍼 역시 인수 후 인수목적회사와 사업회사를 합병했다.

합병 후 라코가 발행한 CB는 라파즈한라가 은행으로부터 돈을 빌려 상환할 것으로 예상된다. 글랜우드가 인수할 2000억원 CB는 이같은 관점에서 보면 브릿지론(Bridge Loan) 성격일 가능성이 높다. 합병 이후 은행들은 라파즈한라의 충북 옥계 공장 등을 담보로 돈을 빌려주면 브릿지론 성격일 CB는 상환하면 된다.

금융회사 입장에선 자산이 100억원 안팎이고 매출액과 영업이익도 10억원인 라코보다는 라파즈한라가 차주인 대출이 오히려 안정성이 높다. 라파즈한라는 작년 말 기준 자산이 6000억원에 달하고 부채비율이 42%에 불과하다. 합병을 할 경우 이자비용에 대한 법인세 감면 효과도 있다. 컨소시엄 입장에선 이자를 내기 이한 한도대출을 받지 않아도 돼 투자 수익률을 소폭이나마 높일 수 있다.

한 금융권 관계자는 "글랜우드PE가 단일 투자건으로 투자 성과가 결정되는 프로젝트 펀드 투자인 점을 감안해 수익성 극대화가 아닌 안정성을 택한 것 같다"며 "지난해 MBK의 홈플러스 인수 구조처럼 인수목적회사를 설립하지 않는 거래가 하나로 자리 잡은 듯 하다"고 말했다.

-

[인베스트조선 유료서비스 2016년 03월 20일 09:00 게재]

이미지 크게보기

이미지 크게보기