호텔롯데 IPO 무산 반사 효과 기대

재무적투자자 1년만에 최대 50% 수익 전망

두산인프라코어, 최대 1.16조 두산엔진 0.2조 순차입금 감소 예상

-

올해 최대어로 꼽히는 두산밥캣(Doosan Bobcat Inc.)이 한국증시 사상 역대 두번째 공모 규모로 기록될 기업공개(IPO)를 진행한다.

두산밥캣은 8일 증권신고서를 제출하고 유가증권시장 상장을 위한 본격적인 절차에 들어갔다. 두산밥캣이 제시한 희망공모가 범위는 4만1000원에서 5만원으로, 공모 규모는 최대 2조4490억원이다. 2010년 삼성생명의 4조9000억원 이후 가장 크다.

두산밥캣은 신주 발행 없이 구주 4898만주를 매출한다. 다음달 6일부터 이틀간 기관투자자를 대상으로 한 수요예측을 통해 공모가를 확정하고 12일과 13일에 청약을 받는다.

소형 건설기계 회사인 두산밥캣은 미국에 본사를 두고 전세계 20개국 31개 법인을 운영하고 있다. 세계 최초로 스키드 스티어 로더(Skid Steer Loader)를 개발한 곳이기도 하다. 현재 북미 시장에선 1위에 올라 있다.

◇ 호텔롯데 연기·삼성바이오로직스 예정 효과 기대

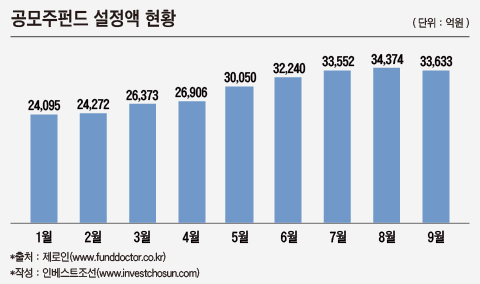

최근 공모시장 부진에도 불구하고 수요예측을 비롯한 청약 경쟁은 비교적 높을 것이란 전망이다. 호텔롯데 IPO가 무산되면서 대형 IPO를 기다리던 자금이 그대로 묶여 있고, 삼성바이오로직스 IPO에 대응하기 위한 공모주 펀드 및 기관투자자들이 두산밥캣 IPO를 통해 주관 증권사에 눈 도장을 찍기 위해 기다려왔다. 두산밥캣 실적도 큰 폭으로 개선되고 있는 점도 긍정적인 부분으로 평가받고 있다.

한 자산운용사 공모주펀드 담당자는 "삼성생명 공모 이후 최대 규모란 점에서 주요 공모주펀드들이 대거 참여할 수 밖에 없고, 대형 IPO를 연달아 주관하고 있는 한국투자증권에 잘 보이기 위해서라도 두산밥캣 IPO에 참여해야 하는 측면이 있다"고 전했다. 한국투자증권은 공모 규모가 3조원으로 예상되는 삼성바이오로직스 IPO의 대표주관사다.

-

JP모간이 맡고 있는 해외투자자 확보도 순항하고 있다는 후문이다.

미국에서는 밥캣의 인지도가 높고 미국 주택경기 회복으로 실적 개선에 대한 기대도 크다고 관계자들은 전했다. 두산밥캣은 지난해 매출액 4조408억원, 영업이익은 3856억원을 기록하며 두산인프라코어에 인수된 이후 사상 최대 실적을 올렸다. 올 상반기에는 매출 2조1501억원, 영업이익 2348억원으로 올해 역시 최대 실적 기록을 갈아치울 전망이다.

◇ 재무적투자자 기대수익 최대 50%…두산그룹 1.4조 현금 확보

7054억원을 투자한 재무적투자자(FI)들은 공모가 밴드 기준 최소 8865억원(세금 및 제비용 미고려), 최대 1조810억원을 회수할 전망이다. 내부수익률(IRR) 기준 25%에서 최대 50%에 달한다. 공모가 밴드 중간으로 최종 공모가가 결정돼도 FI들의 IRR은 30%대 중반에 이른다. 지난해 투자 당시 다소 위험한 투자란 지적도 있었지만 위험 대비 수익률이 더 높다는 평가다. 우선주로 투자했던 FI들은 지난 달 보통주로 전량 전환했다.

또한 FI들이 보유주식 전부를 매출하기로 함에 따라 두산밥캣은 '오버행(OverHang)' 논란에서도 자유로워질 전망이다. 공모주펀드들이 한차례 차익실현한 후 주가 흐름이 안정적으로 움직일 것이란 전망에 무게가 실린다.

-

두산그룹 재무구조도 대폭 개선된다.두산인프라코어는 구주 매출을 통해 2322만8585주를 매각한다. 최대 1조1614억원 가량이 유입될 전망이다. 올해 6월말 개별 재무제표 기준 두산인프라코어 순차입금은 2조3123억원이다. 두산엔진도 413만1290주를 매출해 최대 2066억원을 확보할 수 있다. 두산그룹으로선 이번 IPO를 통해 최대 1조3670억원 가량을 확보하는 셈이다. 뿐만 아니라 두산밥캣 가치를 바탕으로한 재무적 가용능력도 확보했다. 지난 2년간 진행된 두산그룹의 구조조정도 일단락된다.

IPO 대표주관사는 한국투자증권과 JP모간이며 한화증권과 신영증권, 크레디트스위스, HSBC가 공동 주관사로 참여하고 있다.

-

[인베스트조선 유료서비스 2016년 09월 08일 19:15 게재]

이미지 크게보기

이미지 크게보기