빠른 회수·낮은 투자 위험…투자처 발굴이 '관건'

-

국내 벤처캐피탈(VC) 업체들도 규제완화에 힘입어 중소·벤처기업의 주식(구주)을 다시 인수하는 '세컨더리(Secondary) 펀드'결성에 속속 나서고 있다. 기업공개(IPO)와 인수·합병(M&A)에 국한됐던 투자 회수방안을 넓힐 것으로 기대하고 있지만, 실효성에 대해선 의문의 목소리도 제기된다.

VC를 관할하는 주무부처인 중소기업청과 금융위원회는 지난해 7월 벤처기업육성에관한특별조치법을 개정했다. 기존엔 의무적으로 중소기업청의 모태펀드 출자를 받아야 세컨더리 펀드 결성이 가능했다. 하지만 앞으로는 신규 조성할 세컨더리 투자비중이 펀드의 60% 이상일 경우 중소기업청의 모태펀드 출자 없이도 펀드를 결성할 수 있도록 했다.

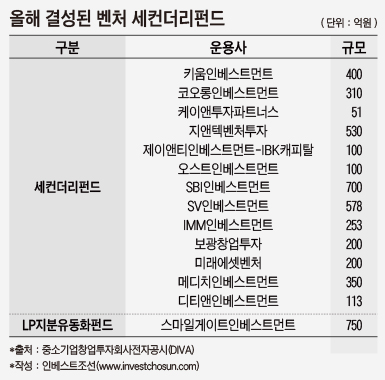

법 개정 후 세컨더리펀드는 크게 늘어났고, 올해에만 총 14건이 등록을 마쳤다. 결성잔액은 약 5000억원이다. 중소기업청에 따르면 지난 2010년부터 2013년까지 VC가 결성한 세컨더리펀드는 매년 약 2~3건에 불과했다. 지난해에는 1건에 그쳤다. 중소기업청 관계자는 "지난해 세컨더리펀드 결성에 관한 규제 완화가 발표된 이후 VC들이 세컨더리 결성에 적극 나서고 있다"고 말했다.

-

VC들이 세컨더리펀드 시장에 나서는 이유는 펀드 만기와 조기 청산을 앞두고 투자회수에 대한 고민이 짙어졌기 때문으로 분석된다. 벤처캐피탈협회에 따르면 국내 VC들의 투자금 회수방안은 ▲장외 지분매각 55% ▲IPO 18% ▲M&A 2.1% 등으로 한정돼 있다.

국내 벤처 및 중소기업이 창업 이후 상장까지 걸리는 시간은 평균 12년으로 추산된다. 반면 VC들의 투자처는 창업 후 5년이하 기업, 최대 7년 이하 기업이 대부분이다. 이들의 펀드 존속기간은 평균 6.9년으로 IPO를 통한 투자금 회수가 쉽지만은 않은 상황이다. IPO에 선뜻 나설 수 있는 기업이 아니라면 장외시장에서 지분매각도 어렵다. 이같은 이유로 다방면의 투자금 회수 방안이 마련돼야 한다는 목소리가 꾸준히 제기돼 왔다.

세컨더리 투자에 대한 인식도 변하고 있다. ▲초기 성장단계가 지난 회사라는 점 ▲투자손실 위험이 낮고 빠른 회수가 가능하다는 점 ▲상대적으로 할인된 가격이라는 점 등이 투자매력으로 부각됐다. 투자 성공사례가 부각되면서 VC들의 관심도 높아지고 있다. 실제로 지난 2014년에 메디치인베스트먼트가 결성한 세컨더리펀드(메디치2014-1세컨더리 투자조합)는 올해 50%이상 내부수익률(IRR)을 기록하기도 했다.

VC업체 한 관계자는 "세컨더리펀드의 주 투자대상은 어느 정도 성장 궤도에 오른 회사다"며 "빠른 회수를 기대할 수 있고, 투자 위험이 낮아 LP들도 선호한다"고 말했다.

다만 활성화에 대해선 의문의 목소리가 나오기도 한다. 펀드 결성이 늘어 좋은 투자처 발굴을 위한 경쟁은 치열해지는 반면, IPO를 앞둔 우량한 회사에 투자한 투자자들은 세컨더리 펀드를 굳이 활용하지 않으려 한다는 이유 때문이다.

한 세컨더리 벤처조합 운용역은 "세컨더리 투자의 장점인 빠른 회수와 낮은 투자 리스크는 결국 투자처에 달려 있는데 이런 회사의 구주는 매물로 나오기 쉽지 않다"며 "괜찮은 투자처를 확보하기 위한 VC간 경쟁은 갈수록 치열해질 가능성이 크다"고 설명했다.

-

[인베스트조선 유료서비스 2016년 09월 11일 09:00 게재]

이미지 크게보기

이미지 크게보기