[은행채 주관순위]

1Q 몰아서 발행한 우리銀 제치고 신한銀 발행규모 1위

교보證·하나證 접전…한양證 선방

-

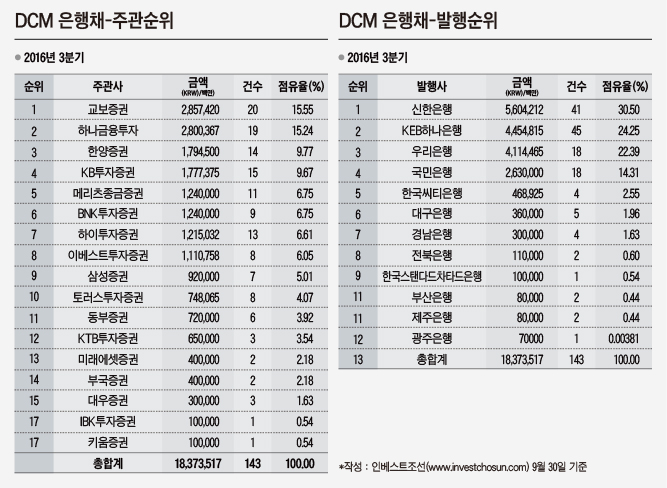

신한은행이 3분기말 기준 은행채를 가장 많이 발행한 은행으로 기록됐다. 은행채 발행 주관 1위는 상반기에 이어 교보증권이 1위를 지켰다.

-

30일 인베스트조선이 집계한 리그테이블에 따르면 신한은행은 올들어 9월까지 약 5조6000억원의 은행채를 발행했다. 상반기까지 1위였던 우리은행이 3위가 되면서 두 은행의 순위가 뒤바뀌었다. 신한은행은 지난해에도 8조8000억원을 발행해 우리은행·KEB하나은행과 3조8000억원 이상 격차를 내며 발행규모 1위를 차지했었다.

지난 1분기에 집중적으로 발행해 상반기까진 최대 발행규모를 유지했던 우리은행은 이번 3분기엔 한 건도 은행채를 발행하지 않았다. 우리은행은 지난 21일 영구채인 해외 신종자본증권 5억달러를 발행했다. 규모가 큰 해외 증권을 발행하다보니 상대적으로 은행채를 발행할 유인이 적었다.

은행채 발행 주관 실적 1위는 교보증권으로 상반기에 이어 순위를 지켰다. 교보증권은 총 20건, 약 2조8570억원의 발행을 주관했다. 하나금융투자가 근소한 차이로 뒤를 이었다. 발행주관 19건, 규모는 약 2조8000억원이다.

한양증권이 KEB하나은행 채권을 발행하면서 KB투자증권을 누르고 3위에 올랐다. 하나은행은 연간 꾸준히 1000억원 안팎을 발행하는 상황인데, 이번 3분기 발행한 19건 중 5건을 한양증권이 주관했다.

이번 3분기까지 시중은행의 채권 발행 규모는 약 18조3700억원이다. 지난해 같은 기간과 비교해 약 7000억원이 줄었다. 발행 건수는 비슷하다.

은행채에 포함되진 않지만 9월 들어 신종자본증권 형태의 상각형 조건부자본증권(코코본드)가 발행됐다. 올해 첫 신종자본증권 발행은 국내에선 기업은행이 3000억원, 해외에선 우리은행이 5억달러를 발행했다. 바젤III 조건에 맞는 첫 영구채 표시 신종자본증권이다.

-

[인베스트조선 유료서비스 2016년 09월 30일 16:58 게재]

이미지 크게보기

이미지 크게보기