금호홀딩스 지분이 유일한 자산이지만 담보로 묶여

대체 담보 없고 자체 상환 및 회사채 발행 쉽지 않아

-

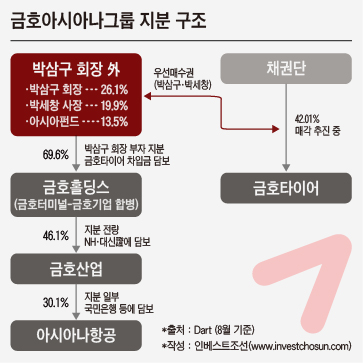

박삼구 금호아시아나그룹 회장이 금호홀딩스 지분을 활용해 금호타이어 인수자금을 마련하기는 어려울 것으로 보인다. 이 지분이 채권단 차입금에 대한 담보로 제공돼 있기 때문이다. 담보를 풀기 위해선 다른 담보를 제공하거나 금호타이어가 차입금을 상환해야 하지만 이 역시 여의치 않다는 평가다.

6일 투자은행(IB) 업계에 따르면 금호타이어 채권단과 매각주관사는 주요 인수후보를 대상으로 투자설명서(IM)를 발송하고 있다. 매각자 측은 다음달 중순 예비입찰, 내년 초 본입찰을 거치는 일정을 고려하고 있다.

박삼구 회장은 우선협상대상자가 가려지면 우선매수권을 활용해 금호타이어 인수에 나설 것으로 예상된다. 우선매수권은 일신전속권이다. 박 회장은 거래가 완료되는 내년 상반기까지 개인 자격으로 대규모 자금을 마련해야 한다.

박삼구 회장에 현재 남은 자산은 사실상 금호홀딩스 주식이 유일하다. 자연스레 금호홀딩스 주식을 활용해 금호타이어 인수전에 나설 것이란 예측이 나온다. 그러나 이 지분은 금호타이어 장기차입금에 대한 담보로 묶여있어 활용하기 쉽지 않은 상황이다.

금호타이어는 2010년부터 2014년까지 워크아웃을 거쳤는데, 이 기간 중 채권단은 금호타이어에 8000억원 규모의 신규자금을 지원했다.

박삼구 회장과 박세창 금호아시아나그룹 사장은 2011년 금호석유화학 지분을 처분한 자금으로 2012년 금호산업과 금호타이어 유상증자에 참여했다. 박 회장 부자가 1130억원을 들여 확보한 금호타이어 주식은 곧바로 채권단 신규자금에 대한 담보로 제공됐다.

-

금호타이어 주식은 지난해 잠시 담보가 풀렸다. 박삼구 회장이 금호산업 인수 과정에서 채권단에 담보권 해지를 요청한 데 따른 것이다. 박 회장 부자는 금호타이어 지분을 모두 팔아 600억원가량을 확보했고, 이를 종자돈 삼아 금호산업 인수에 성공했다.

이 과정에서 금호타이어 차입금 담보는 박삼구 회장이 금호산업 인수를 위해 설립한 특수목적회사인 금호기업 주식으로 바뀌었다. 이는 다시 지난 8월 금호기업이 금호터미널에 흡수합병 돼 설립된 금호홀딩스 지분으로 대체됐다.

박삼구 회장 부자가 금호홀딩스 지분을 활용해 금호타이어 인수 자금을 모으기 위해선 채권단의 담보권을 먼저 풀어야 한다. 채권단은 다른 담보를 제공 받거나 차입금을 상환 받은 경우가 아니라면 담보권을 풀기 어렵다는 입장이다.

박삼구 회장은 이미 지난해 금호산업 인수전에서 가용 자원을 다 쓴 터라 금호홀딩스 주식만한 가치를 가진 담보를 새로 내놓을 수는 없다.

금호타이어 장기차입금 중 절반가량은 올해 말 만기가 도래하고, 나머지 차입금도 앞으로 수년 내 나눠서 상환해야 한다. 지난해에 이어 올해도 현금창출력이 크게 떨어진 금호타이어가 직접 차입금을 갚기엔 버겁다. 금호타이어는 올해 상반기 국내 타이어 3사 중 홀로 매출과 영업이익이 악화했고, 3분기 실적에 대한 시장의 기대 역시 높지 않다.

상환 정도에 따라 채권단이 일부 지분에 대한 담보를 풀어줄 가능성도 있겠지만, 이 역시 특혜 역풍을 맞을 수 있어 선뜻 추진하기 어려운 상황이다. 내년 상반기까지 유의미한 수준의 차입금 축소가 이뤄질 여지도 크지 않다.

영업을 통한 차입금 상환이 어렵다면 회사채를 발행해 새로운 빚을 내는 방안이 있다. 그러나 이 또한 현재의 실적이 걸림돌이다. 금호타이어는 지난 5일 400억원 규모의 사모사채를 발행했는데, 일부 기관투자가는 일찌감치 투자 검토를 접었다. 목표한 금액을 조달하는 데 성공했지만, 등급에 비해 상대적으로 높은 금리를 제시해야 했다. 오래지 않아 대규모 회사채 발행 카드를 꺼내 든다면 유동성이 악화한 게 아니냐는 우려만 키울 수 있다.

채권단 관계자는 “차입금은 담보가 있지만 회사채는 담보가 없기 때문에 회사채 투자자의 불안감이 클 수 있다”며 “회사 입장에서도 회사채보다는 만기 시 연장 협상이 가능한 은행 차입금을 쓰는 것이 더 나은 선택”이라고 말했다.

-

[인베스트조선 유료서비스 2016년 10월 07일 16:49 게재]

이미지 크게보기

이미지 크게보기