'주당 8000원' 매각賈 기대치, 너무 높아

-

아주캐피탈 매각이 또다시 무산됐다. 고가매각에 대한 미련을 아주산업이 버리지 못했다는 점이 원인으로 풀이되며 기대치를 낮추지 않는 한 재매각도 쉽지 않다는 관측이 지배적이다.

아주산업은 지난 12일 아주캐피탈 매각을 철회했다. 올 6월 매각 재개 후 4개월 만이다. 2년 전에도 한 차례 매각을 접은 바 있다. 당시 일본계 금융사 J트러스트와 10개월이 넘도록 협상을 진행했지만 결론을 내지 못했다.

아주산업은 매각가 기준 점을 주당 8000원선으로 잡고 있다. 최근 6000원~7000원에서 움직이는 아주캐피탈 주가에 경영권 프리미엄을 얹은 수준이다. 주가순자산비율(PBR)로 따지면 약 0.6배 정도다. '주당 8000원'은 아주캐피탈 2009년 상장 공모가이기도 하다.

IB업계에서는 아주산업이 과거 시장 상황에서 벗어나지 못하고 있는 점을 지적한다.

IB업계 한 관계자는 "최근 주가도 8000원을 넘긴 적도 드물고 업사이드가 강한 산업도 아니라 그 수준을 맞춰줄 후보를 찾기 어렵다"면서 "지난번 매각 때와 달리 기준을 현실화 했을 것이라 예상했지만 달라진 게 없다"고 했다.

이는 앞선 매각에서도 걸림돌이 됐다. 당시 J트러스트는 경쟁 후보인 러시앤캐시보다 수백억원 높은 4600억원을 인수가로 제시해 우선협상대상자 지위까지 얻었다. 아주산업 측이 원했던 5000억원 벽을 넘진 못했다. 협상을 통해 조건을 맞춰보려 했으나 J트러스트 측이 적극적으로 나서지 않았다.

아주캐피탈의 조달비용 절약과 경쟁력 강화를 위해서라도 빨리 새 주인을 찾아야 한다는게 시장의 평가다. 수익 성장이 불투명하다면 비용을 줄여 수익성을 개선하는 방법을 택할 필요가 있다는 분석이다. 이미 신용등급은 하락했다. NICE신용평가는 아주캐피탈 장기신용등급을 A+(부정적)에서 A(안정적)으로 떨어뜨렸다.

-

이미지 크게보기

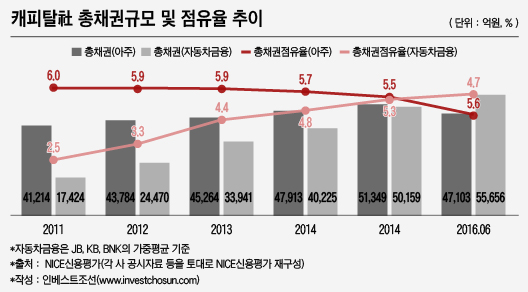

이미지 크게보기- NICE신용평가는 "2011년 이후 은행계 캐피탈사의 시장진입으로 신차금융시장의 경쟁이 심화됐다"면서 "사업경쟁지위로 대표되는 총채권점유율 지표도 빠르게 감소하고 있다"고 분석했다.

아주산업은 "향후 적정한 인수후보자가 있을 경우 언제든 재매각에 나설 계획"이라고 밝혔다. 그러나 세 번째 매각 시도는 쉽지 않을 것이란 전망이다.

국내 캐피탈 산업은 성숙기다. 특히 아주캐피탈 주력 부분은 자동차금융 시장은 신용카드사들까지 뛰어들며 포화상태다. 그나마 성장성이 있는 중고차 금융 자산 비중은 전체 자동차금융 자산의 절반 이하다.

이런 가운데 아주캐피탈은 한국GM과 딜러 계약이 해지되고 캡티브(Captive)였던 쌍용자동차도 자체 캐피탈회사를 만들었다. JB우리캐피탈이 공격적으로 영업을 늘리며 아주캐피탈의 업계 2위 자리를 위협해오고 있다

NICE신용평가는 "2011년 이후 은행계 캐피탈사의 시장진입으로 신차금융시장의 경쟁이 심화됐다"면서 "사업경쟁지위로 대표되는 총채권점유율 지표도 빠르게 감소하고 있다"고 분석했다.

한 캐피탈업계 관계자는 "신차금융 중 특정 차종에서는 이미 아주캐피탈이 마이너스를 보고 판매한다는 얘기까지 나오고 있다"고 전했다.

그렇다고 아주산업 측 기대치가 낮아질 가능성도 적다. 최근 캐피탈사 M&A에서도 PBR 1배은 상징적인 기준이 됐다. J.C플라워즈가 인수한 애큐온캐피탈과 J트러스트가 사들인 JT캐피탈은 PBR 1배 수준에 거래가 이뤄졌다.

아주산업이 재무구조가 취약하거나 현금을 필요로할 만큼 위기에 처하지 않았다. 레미콘 사업 시장 지배력도 공고하고 수익성도 양호하다. 아주캐피탈 신용등급 이슈로 조달 비용이 높지만 여전히 업계 2위권을 유지하고 있다. 다른 관계자는 "지금 상태로도 매년 이익을 거두고 있으니 아주산업으로서도 5000억이라는 마지노선을 놓지 못할 수밖에 없다"이라며 "다만 이 경우 다시 매각해도 결론은 비슷할 것"이라고 내다봤다.

-

[인베스트조선 유료서비스 2016년 10월 16일 09:00 게재]