주총통과 이후 하만 주주권 소멸…주당 112달러로 전환

거래종결 내년 8월 14일…90일 자동 연장도 가능

하만 위약금 2800억 지불하면 "제 3자 인수제안 수용도 가능"

-

삼성전자가 미국 전장 기업 '하만(Harman International Industries)'을 인수하며 공개매수 방식 대신 교부금 합병 방식을 선택했다. 하만이 미국 상장사인 점을 고려, 혹시 있을지 모를 주주들의 반발에 대비하면서 안정적인 지분 취득을 위한 목적으로 풀이된다.

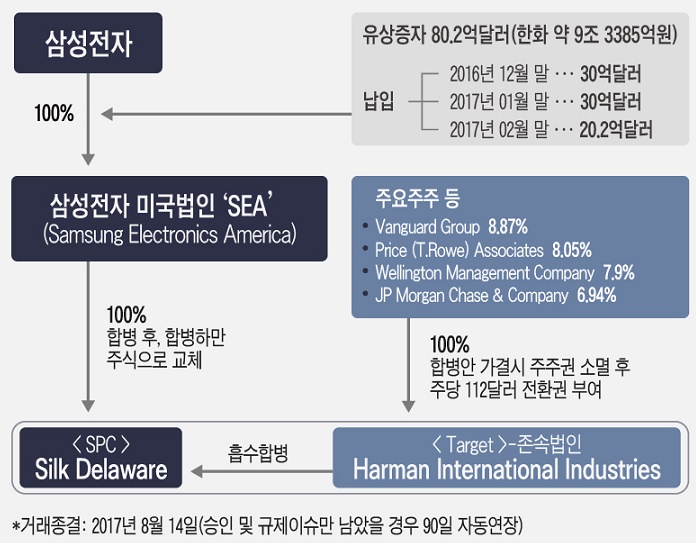

삼성전자의 하만 인수는 80억2000만달러, 우리 돈 9조4000억원 규모의 사상 최대 규모 해외 기업 인수 거래임에도 구조는 단순하다.

-

하만 인수를 위한 이사회 의결을 마친 삼성전자는 가장 먼저 지분 100%를 보유한 미국법인 SEA(Samsung Elctronic America)에 인수대금과 같은 규모 80.2억달러의 유상증자를 실시한다. 증자는 오는 12월 말(30억달러), 내년 1월 말(30억달러), 2월말(20.2억달러) 등 세 차례에 나눠 진행된다.

자본금을 확충한 SEA는 하만 인수(합병)를 위해 지분 100%를 보유한 특수목적법인(SPC) 실크 델라웨어(Silk Delaware)를 설립한다. 이후 하만은 실크 델라웨어를 흡수합병하며 존속회사로 남고, 실크 델라웨어는 소멸한다.

이로써 SEA가 보유한 실크 델라웨어 지분 100%는 하만 지분 100%로 전환, 삼성전자는 하만의 지배주주가 되는 구조다. 이 대가로 SEA는 기존의 하만 주주들에게 주당 112달러, 총 80.2억달러를 지불하게 된다.

합병 계약서가 확정되려면 하만 주주들 중 절반이 넘는 동의가 필요하다. 현재 하만의 주주는 뱅가드그룹(8.87%), 프라이스 어소시에이트(8.05%), 웰링턴 매니지먼트(7.9%), JP모건(6.94%) 등 5%이상을 보유한 주요주주들과 50% 이상의 소액주주로 구성돼 있다. 주주총회에서 의결권 기준 동의율이 50%+1주 이상일 경우여야 합병 결의안이 채택돼 주주들의 주주권은 소멸되고, 대신 주당 112달러를 받을 수 있는 권리를 부여하게 된다.

일종의 교부금 합병 방식인 셈이다. 합병을 진행하며 양사의 기업가치에 기반을 둬 주식가치를 평가하고 주식을 교환하는 방식과 달리, 주주들에게 합병교부금을 지불하고 주식을 소멸시켜 합병을 완료하는 형태다.

삼성이 공개매수를 통해 지분을 인수를 추진했을 경우. M&A에 반대하는 일부 주주들로 인해 완전 자회사 편입을 위한 지분 100% 확보가 어려울 수도 있었기 때문에 합병을 선택했다는 평가도 있다.

일반적으로 합병 절차를 진행해도 반대하는 주주들에게 주식 매수청구권을 부여한다. 국내의 경우에는 오로지 합병법인이 이미 피합병법인 지분 90% 이상을 확보한 '간이합병' 때만 주식 매수청구권을 부여하지 않는다. 나머지 경우엔 주식 매수청구를 할 수 있도록 규정하고 있다. 하지만 미국의 경우, 국내 법과 달리 유연한 법 적용이 가능하기 때문에 이번 거래도 성사될 수 있었다는 평가다.

국내 로펌의 한 M&A 담당 변호사는 "원칙적으로 합병 과정에서 반대주주에게 주식 매수청구권을 부여하는 것이 일반적이지만 판례에 따라 인정하는 변수가 굉장히 많기 때문에 국내 법보다 유연하게 법을 적용하고 있다"며 "이번 거래 또한 합병 과정에서 절차상의 문제는 없을 것으로 본다"고 말했다.

삼성전자 측 또한 "삼성전자와 하만 측이 협의를 통해 공개매수보단 합병을 통한 거래가 더 효율적이라고 판단해 거래를 진행했다"고 밝혔다.

주주총회에서 하만 주주들의 동의를 받는 절차가 끝나면 삼성전자는 미국을 비롯한 각 국가의 독점금지법에 따른 승인 요건을 충족해야 한다. 현재까지 삼성전자 측은 하만과 삼성전자의 생산제품이 중복되는 것이 없기 때문에 승인은 큰 문제가 없을 것이란 입장이다.

동시에 삼성전자는 하만과의 계약에서 ▲미국의 외국인 투자심의위원회(CFIUS)의 거래 검토 및 조사 ▲특정국가에서 거래와 관련한 별도의 조치가 없어야 할 것 ▲합병계약에 따른 진술 및 보증의 정확성 등을 조건으로 내세웠다.

하만 측은 추가제안금지조항(No-Shop clause)를 준수할 것을 명시했지만 추가적인 인수후보자를 받아들일 여지는 남아있다.

하만 측은 "합병계약은 No-Shop 제약을 준수한다(The Merger agreement also requires the Company to abide by customary "No-shop" restriction)"고 밝혔지만 "제 3자가 더 나은 조건을 제시해 이를 받아들일 경우 합병계약을 종료할 수도 있다(The Merger Agreement contains certain termination rights, including the right of the Company to terminate the Merger Agreement to accept a superior acquisition proposal from a third part)"고 덧붙였다.

하만 측이 합병계약을 해지할 경우, 2억4000만달러(약 2800억원)의 해지수수료를 지불해야 한다. 합병계약의 유효기간은 내년 8월 14일로 계획돼 있으며, 각국의 승인절차만 남았을 경우 90일 자동연장 된다.

-

[인베스트조선 유료서비스 2016년 11월 17일 14:08 게재]

이미지 크게보기

이미지 크게보기