한국證, 자본 3조7000억원선으로 늘어날 듯

'부담' 감수하면 자기자본 4兆 가능…이달말 확정

-

한국금융지주가 중간배당으로 계열사 이익을 끌어올린후, 이를 증자 형태로 다시 배분하는 '자본 순환'을 진행한다. 이렇게 마련한 재원은 자본 확충이 필요한 한국투자증권에 상당부분 지원될 전망이다.

한국투자증권은 이번 중간배당으로 통해 9600억원의 잉여금을 지주로 올려보낸다. 그만큼 자본도 깎인다. 한국금융지주가 증자로 얼마나 다시 내려보낼지가 한국투자증권의 자본 규모를 결정하게 된다. 시장에서는 최소 1조4000억원 규모의 증자가 이뤄질 것으로 내다보고 있다.

한국투자증권은 최근 지주사인 한국금융지주에 9600억원 규모의 중간배당을 결정했다. 다른 계열사인 한국저축은행과 한국투자파트너스도 중간배당을 계획하고 있다. 한국금융지주가 계열사로부터 받는 총 배당은 1조1400억여원이 될 것으로 전망된다.

배당이 완료되면 지주의 별도 기준 자기자본은 현재 2조9000억원에서 4조1000억원으로 늘어나게 된다.

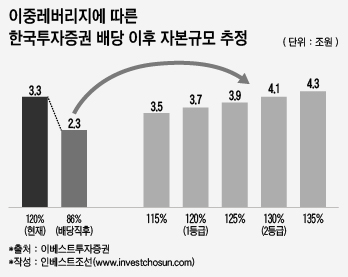

자본이 확충되면 턱 밑까지 찼던 지주의 이중레버리지 비율에도 숨통이 트인다. 현재 한국금융지주의 이중레버리지 비율은 119%다. 이중레버리지비율은 자회사출자가액을 자기자본으로 나눈 값이다. 금융감독원은 이 비율을 130% 이하로 유지하도록 권고하고 있다. 일반적으로 120% 이하는 1등급, 130% 이하는 2등급으로 인식된다.

지주는 최근 인터넷전문은행인 한국카카오에 2000억원을 출자하고, 한국투자증권 자본 확충을 위해 2900억원 규모의 회사채 발행을 결정했다. 이중레버리지 규제 때문에 추가적인 출자는 쉽지 않은 상황이었다.

배당 후 한국금융지주의 이중레버리지 비율은 86%까지 낮아질 전망이다. 자본이 늘어났기 때문에 자회사 지원 여력도 크게 늘어난다. 규제치인 130%를 한계로 가정하면, 1조8000억여원의 자회사 지원 여력이 생긴다.

중간배당 이후 한국투자증권의 자기자본은 2조3000억원으로 크게 줄어든다. 1조 가까운 이익잉여금을 배당한 까닭이다.

한국금융지주와 한국투자증권은 이달 말 이사회에서 주주배정 증자를 통한 자본확충 규모를 논의한다. 배당재원과 여유가 생긴만큼 한국투자증권의 경쟁력 제고를 위한 전략적인 판단이 이뤄지게 된다.

한국금융지주가 이중레버리지 비율을 현재와 같은 수준인 120% 수준으로 유지한다면, 한국투자증권에 투입할 수 있는 금액은 1조4000억원가량으로 추정할 수 있다. 증권이 올려보낸 중간배당금을 제외하고도 약 4000억원의 추가 지원을 받는 셈이다. 이 경우 한국투자증권의 자기자본 규모는 3조7000억원까지 높아지게 된다.

이중레버리지 비율 상한선을 조금 올려 125%선으로 유지하겠다고 결정하면 한국투자증권에 1조7000억원을 지원해 자기자본을 4조원 이상으로 끌어올릴 수도 있다. 다만 이 경우 유사시 추가 출자 여력이 크게 줄어드는 부담을 안게 된다.

전배승 이베스트투자증권 연구원은 "한국금융지주의 출자여력 확대로 한국투자증권의 최종 자본규모는 현재보다 증가할 것으로 보인다"면서 "계열사인 저축은행과 파트너스의 자본축소도 있겠지만, 영업력에 영향을 미치는 수준은 아닐 것"이라고 분석했다.

-

[인베스트조선 유료서비스 2016년 11월 24일 17:38 게재]

이미지 크게보기

이미지 크게보기