자산 확대에 금리상승 호재까지…안정적 수익 증가 기대

“금리 추가 상승 없더라도 당분간 수익성은 개선될 것”

-

은행은 시장금리 상승의 대표적 수혜업종으로 꼽힌다. 앞으로 추가 금리 상승까지 이뤄질 경우 더 손쉽게 이익을 늘려나갈 것으로 보인다. 금리가 현재 수준에서 횡보하더라도 당분간 가계대출에 기댄 자산 성장세가 수익성을 뒷받침하게 될 전망이다.

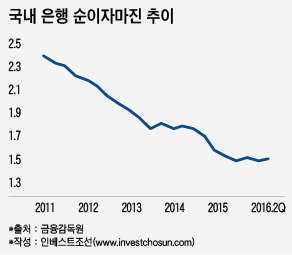

은행들은 2011년 1분기 2.38%의 순이자마진(NIM)을 기록한 후 5년만에 1.55%로 최저점을 찍었다. 기준금리 인하가 대출금리 인하를 불러왔고 이는 순이자마진 하락으로 나타났다. 2011년 6월 3.25%까지 올랐던 기준금리는 현재 1.25%다.

-

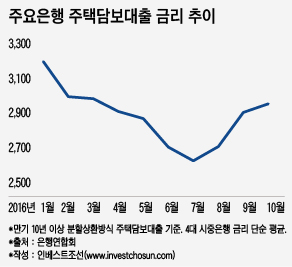

우호적이지 않은 상황에서도 은행들은 꾸준히 이익을 내왔다. 특히 올해는 깜짝 실적이라 불릴 정도로 은행들의 수익성이 좋아졌다. 가계대출이 견인차 역할을 했다. 은행들은 3분기에만 주택담보대출을 중심으로 7월 6조3000억원, 8월 8조6000억원, 9월 6조원, 10월 7조5000억원을 실행했다. 낮은 금리를 늘어난 자산이 보완한 모양새다. 지난 6월 기준금리 인하 여파가 있었지만, 은행들은 정부의 ‘8·25 가계부채대책’에 발맞춰 대출금리를 끌어올리며 대응했다.

수익성 개선 경향은 최근의 시장금리 상승 흐름을 타고 당분간 계속될 전망이다.

이달 대선이 끝난 후 가파르게 오른 미국 국고채 금리는 여전히 높은 수준이고, 우리나라 국고채 금리도 비슷한 상황이다. 한 달 전 1.621%였던 무보증 금융채(AAA, 5년물) 민평금리는 지난 23일 2.087%까지 올랐다. 은행의 대출금리 상승 유인이 커지고 있다.

미국 연방공개시장위원회(FOMC)가 다음달은 물론 내년에도 기준금리를 인상할 것이란 전망에 무게가 실린다. 우리나라는 침체하는 경기 여건상 기준금리 인하 가능성을 배제하기 어렵단 의견도 없지 않지만, 큰 틀에선 미국과 보조를 맞추게 될 것이란 전망이 많다. 국내 주요은행 전략담당 부서도 금리 상승 가능성을 염두에 두고 내년 사업계획을 마련 중인 것으로 전해진다.

증권사 연구원은 “은행의 대출 금리에 비해 예적금 금리는 시장 변동에 따른 금리 조정이 짧게는 수개월, 길게는 수년까지 늦다”며 “금리 상승이 지속적으로 이어진다면 그 조정 기간 차이에 따른 이익이 꾸준하게 늘겠지만, 현재의 금리만 유지해도 예적금 금리가 대출금리만큼의 조정을 받을 때까지는 추가 이익이 나게 될 것”이라고 말했다. 현상 유지만 하더라도 적어도 수개월은 이익을 더 낼 수 있다는 것이다.

-

금리 효과를 극대화 할 가계대출의 증가세도 계속될 것이란 전망이 많다.

정부는 24일 8·25 대책의 후속조치를 내놨다. 내년부터 집단대출도 원리금 분할상환방식을 적용하고, 차주에 대한 심사도 더 강화하기로 했다. 정부는 8·25 대책으로 1~9월까지 월평균 4조5000억원이던 중도금 신규 승인 규모가 10월 1조6000억원으로 줄어드는 등 가시적인 효과가 나타나고 있다고 평가했다.

그러나 10월 전체 가계부채 증가 규모는 주택담보대출 5조5000억원을 포함해 7조5000억원에 달한다. 신규 승인이 줄었을 뿐 종전의 계약에 따른 대출 실행은 계속 이어지는 셈이다. 주택담보대출은 보통 계약에 따라 대출 후 2~3년에 걸쳐 이뤄진다. 아파트 신규 분양물량은 작년 52만 가구로 정점을 찍었고 올해도 40만 가구 이상으로 예상된다.

금리가 폭락하지 않는 한 은행들이 앉아서 돈을 버는 상황이 당분간 이어질 가능성이 크다는 지적이다. 특히 가계대출 3분의 2가 변동금리의 적용을 받는 점을 감안하면 기존 자산에서 발생하는 추가 수익도 예상할 수 있다.

증권업계 관계자는 “정부 대책에 따라 가계대출의 성장 속도가 둔화할 순 있겠지만 그 규모가 줄어들지는 않을 것”이라며 “은행들은 더 안전한 담보와 신용도를 가진 고객군을 받아들이게 돼 금리 상승 국면에서 더 안정적이고 높은 수익률을 구가하게 될 것”이라고 말했다.

[인베스트조선 유료서비스 2016년 11월 24일 17:41 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기