독립계 PEF 대비 의사결정력 떨어져

"은행계 PE 근본적 한계 존재" 지적도

-

한국 사모펀드(PEF)의 주력 플레이어로 활동했던 은행계 PE의 투자 공백기가 길어지고 있다. 올 상반기 말 PEF 약정액이 60조원을 돌파하는 등 업계 전반이 활기를 띄는 점과는 사뭇 다른 모양새다.

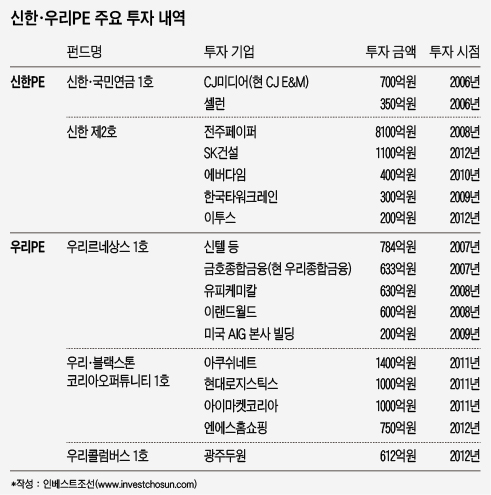

은행계 PE를 대표하던 신한PE는 2008년 4600억원 규모로 조성한 블라인드펀드(신한 제2호) 이후 지금까지도 세 번째 펀드를 조성하지 못하고 있다. 지난해 9월 중장비업체 에버다임 지분을 현대백화점그룹에 매각한 이후 사실상 손을 놓은 상태다. 지난해부터 블라인드펀드 조성을 시도하고 있음에도 가시적인 성과는 아직 없다.

신한PE는 트랙레코드(Track Record·투자 기록)에 발목이 잡혀 있다. 2008년 모건스탠리PE와 함께 제지업체 전주페이퍼에 8100억원을 투자했는데 적자가 지속돼 엑시트(Exit·투자 회수)에 난항을 겪고 있다. 당시 인도 등 아시아 시장의 전망을 밝게 보고 투자를 결정했지만, 스마트폰 보급이 예상보다 빨라 단기간 내 실적이 곤두박질쳤다.

전주페이퍼의 지난해 적자 규모는 626억원. 2014년 168억원의 당기순손실을 낸 뒤 2년 연속 적자를 기록하고 있다. 이투스·에버다임·한국타워크레인·SK건설 등 다른 투자는 성공적으로 회수했지만, 전주페이퍼가 '오점'으로 남을 수 있는 상황이 됐다. 2호 펀드 만기는 한 차례 더 연장했다. 내년 6월 청산 예정이다.

펀드 조성과 엑시트에 어려움을 겪으며 조직 구성에도 문제가 생겼다. 특히 스틱인베스트먼트와 합병을 추진하다 무산된 이후 인력 이탈이 심화됐다는 후문이다. 논의를 꽤 진전했으나 양측의 눈높이가 달라 무산된 것으로 전해졌다. 현재 2호 펀드 조성과 투자에 참여했던 운용역 다수가 신한PE를 떠난 것으로 전해졌다. 당시 회사와 운용팀을 이끌던 양기석 전 대표, 최병수 이사 등은 유안타인베스트먼트로 자리를 옮겼다.

우리PE도 상황은 비슷하다. 세 번째로 조성했던 612억원 규모의 프로젝트펀드(우리콜럼버스 1호)가 마지막이다. 2006년 조성했던 첫 번째 펀드(우리르네상스 1호)의 '주홍글씨'를 2호 펀드 투자 및 회수에 성공하며 비교적 잘 지워냈지만, 신규 펀드 조성을 위한 자금 모집에 아직까지 어려움을 겪고 있다.

우리PE는 연속성 부재가 '아킬레스건'이다. 임원진이 자주 교체돼 투자 전략이 이어지지 않는다는 분석이다. 익명을 요구한 한 시장 관계자는 "출자자(LP)는 펀드를 운용하는 사람을 보고 투자하는데, 우리PE는 2~3년에 한 번씩 대표가 바뀐다"면서 "모(母)기업에서 교체 지시가 자꾸 내려오니 돈을 믿고 맡기기 힘들다"고 설명했다.

위험을 감수(Risk-taking)하지 않는 은행의 특성이 전이되므로 독립계 PEF의 의사결정력 또한 따라가기 힘들다는 평가다. 한 PEF 업계 관계자는 "은행계 PE는 은행 출신이 요직에 앉아 직·간접적으로 그룹을 닮아갈 수밖에 없다"면서 "최근 시장을 주도하는 독립계 PE보다 민첩성이 떨어지는 것이 사실"이라고 전했다.

은행계라는 수식어가 '짐'이 된다는 지적이다. 다른 관계자는 "두 PE 모두 금융그룹 내 시너지를 창출하겠다며 야심차게 출범했지만, 트랙레코드 등의 영향으로 지금은 인하우스(In-house) 자금 모집이 어려운 상황"이라면서 "인사 등 은행계 PE의 근본적 한계는 그대로라 요즘에는 그룹 소속이라는 타이틀을 떼고 싶을 것"이라고 말했다.

신한PE는 내년 6월 만기인 전주페이퍼 회수에 집중하고 있다. 목표 내부수익률(IRR)은 3~4%가량. 본업인 신문용지 사업의 수익성 개선이 어렵다고 보고 사업 다각화를 시도 중이다. 신한PE 관계자는 "전주에너지·전주파워 등 자회사를 통해 열병합발전업을 영위 중"이라면서 "분할 매각 등 다양한 방법을 고려하고 있다"고 말했다.

우리PE는 국민연금공단의 출자를 받기 위해 위탁운용사 심사에 도전하고 있다. 국민연금 위탁 기록을 기반으로 타 연기금 자금 모집에도 나선다는 목표다. 우리은행이 지주사로 전환할 내년에 기대를 걸고, 인력 규모를 확대하는 등 조직도 일부 재정비하기로 했다. 프로젝트펀드 결성도 함께 추진한다는 계획이다.

이미지 크게보기

이미지 크게보기