기업 자금조달 창구 문턱 높아져

향후 시장 추가 축소 가능성

-

한 때 회사채 시장은 기업들의 ATM(현금자동입출금기)이라고 불렸다. 기업들은 유동성을 확충해야 했고, 시장에 자금은 넘쳐났다. 5년 만에 상황은 뒤바뀌었다. 기업들의 자금 소요는 줄었고, 조달 문턱 역시 높아졌다. 한 때 증권사들은 주관사가 되기 위해 경쟁적으로 시장에 뛰어들었지만, 이제는 몇몇 증권사에 쏠림 현상이 심해졌다. 이런 추세는 당분간 더 이어질 전망이다. 채권자본시장의 존재감은 더 작아질 것으로 보인다.

인베스트조선은 2011년부터 자본시장 리그테이블을 발표하고 있다. 2011년과 2016년의 채권자본시장(DCM)을 비교해보니 그 변화는 극적이었다.

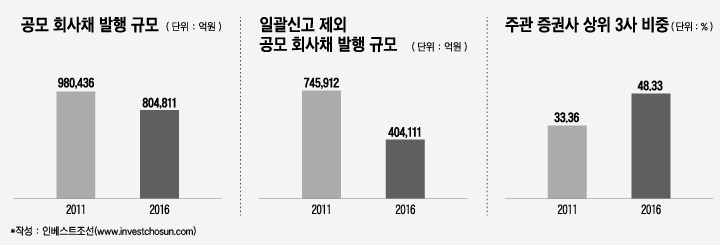

공모사채 발행물량은 2011년 98조원에서 2016년 80조4800억원으로 18조원 이상 줄었다. 일괄신고 제외 물량은 같은 기간 72조5900억원에서 40조4100억원으로 감소 폭이 더 컸다. 일괄신고 발행은 일정 기간 동안 규모를 정해서 발행되기 때문에 증권사 주관 실적에서 제외하고 있다.

-

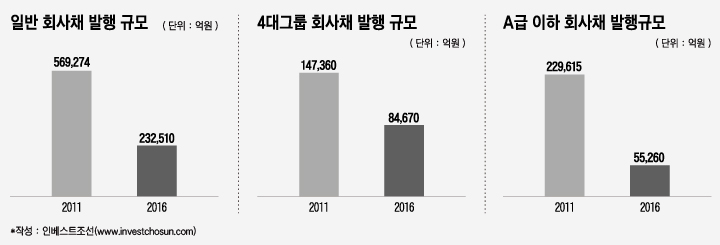

일반 기업이 발행하는 회사채, 즉 카드·캐피탈채권과 자산유동화증권(ABS)을 제외한 일반 회사채의 발행 감소는 더 극적이다. 2011년 56조9200억원어치가 발행된 일반 회사채가 2016년에는 23조2500억원으로 절반 이상 급감했다.

한 해 동안 회사채 1조원 이상 발행한 기업, 이른바 ‘1조 클럽’은 2011년에 신한금융지주, KT, 포스코, 대한항공, 우리금융지주, GS칼텍스, LG디스플레이, LG전자까지 7곳에 달했다. 하지만 올 들어선 SK㈜ 단 한 곳뿐이다. 5000억원 이상 발행 기업들은 2011년 37개사에서 2016년 13개사로 줄었다.

증권사 DCM 관계자는 “부채 대신 자본 확충이 중요해진 금융지주사들이 이탈했고, 한 축을 담당했던 통신, 철강, 석유화학 등 우량 기업들의 자금 소요가 크게 줄어든 것이 영향을 미쳤다”고 설명했다.

삼성, 현대자동차, SK, LG 등 4대 그룹의 채권시장 활용도도 눈에 띄게 줄었다. 4대 그룹의 회사채 발행은 14조7630억원에서 8조4670억원으로 5년 새 절반 가까이 감소했고 특히 삼성의 발행 감소가 크게 이뤄졌다. 사업 구조조정에 따른 매각 및 합병으로 발행 계열사 수가 줄었고, 조선과 건설의 업황 부진도 한몫했다.

우량 기업들은 유동성 확충 기조에서 재무구조 개선을 위해 차입금 순상환 기조로 옮아갔다. 반면 신용도가 떨어지는 비우량 기업들은 자금이 필요해도 시장 조달이 쉽지 않은 상황이다. 현재 회사채 시장에선 AA급 미만이 사실상 비우량 채권으로 분류되고 있는 실정이다. 2011년 23조원에 육박했던 A급 이하 회사채 발행 규모가 2016년에는 5조5200억원으로 급감했다. 사실상 비우량 기업들의 자금조달 창구 역할이 끝난 셈이다.

한국신용평가는 최근 개최한 신용평가 컨퍼런스에서 내년에도 기업들의 신용등급 하향 추세가 지속될 것이라고 밝혔다. 그러면서 두산, 한진, 현대중공업, 동국제강, 금호아시아나, 이랜드는 내년이 그룹 신용도를 좌우할 중요한 한 해라고 분석했다. 5년간 이들 6개 그룹의 채권 발행은 5조7000억원에서 6250억원으로 급감, 이미 시장에서 외면을 받고 있다.

-

기업들의 채권 발행 감소는 자연스레 투자은행(IB) 업계에도 직격탄을 날렸다. 언제든지 회사채를 발행할 수 있었을 때는 증권사들이 너나 할 것 없이 주관 경쟁에 뛰어들었다. 하지만 파이가 작아지면서 대형 증권사들로 쏠림 현상은 심해졌다.

2011년에는 5조원 이상 회사채 발행을 주관한 IB 하우스는 KB투자증권, 우리투자증권(현 NH투자증권), 한국산업은행, 대우증권(현 미래에셋대우), 한국투자증권, SK증권, 삼성증권, 하나금융투자 이렇게 8개사에 달했다. 2016년에는 KB투자증권, NH투자증권, 한국투자증권 단 세 곳뿐이다. 상위 3사에 대한 비중에도 큰 변화가 있었다. 같은 기간 주관 실적 상위 3사의 비중은 33.36%에서 48.33%로 집중도가 눈에 띄게 높아졌다.

DCM의 존재감이 줄어드는 지금의 분위기는 이어질 전망이 우세하다. 투자자들의 보수화 현상, 글로벌 경기의 불확실성, 국내 제조업의 위기 등 수급상 긍정적인 요인이 하나도 없다. 신용도가 AA급 이상으로 우량하고, 현금흐름이 안정적인 기업을 중심으로 선별적인 발행이 이뤄질 것으로 보인다. 발행을 준비하는 기업들 역시 과거처럼 “친한 사이니까 맡긴다”라는 온정주의에서 벗어나 수요예측에서 충분히 소화할 역량을 갖춘 톱랭크(Top Rank) 주관사들에 일감을 몰아줄 공산도 커졌다. 이러한 이유로 IB업계에선 중소형 증권사들이 회사채 대신 ABS 주관 시장으로 쏠릴 것이라는 예측들이 나온다.

-

[인베스트조선 유료서비스 2016년 12월 19일 09:01 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기