70% 이상 몰린 상반기, 리파이낸싱·리캡 거래가 절반

하반기 신규 거래 비중은 늘었으나 주선 규모는 축소

내년 주선 시장도 위축 가능성…금리 변동성도 변수

-

올해 M&A 인수금융 시장은 상반기와 하반기의 분위기가 뚜렷하게 갈렸다. 상반기엔 리파이낸싱이나 사모펀드(PEF)의 차입형 자본재구조화(리캡)와 같이 기존 거래에 기반한 성격의 주선 비중이 높았다. 하반기엔 상대적으로 신규 거래가 많았지만 대부분 소규모였다. 갈수록 위축되는 투자 심리를 반영했다.

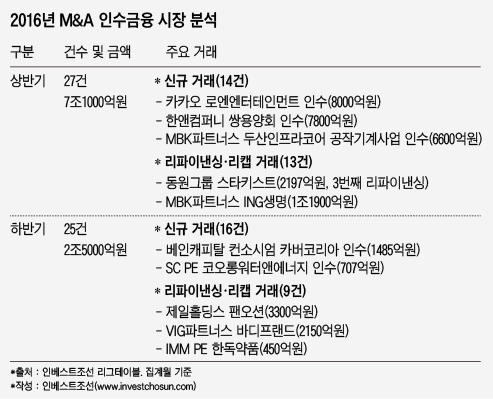

인베스트조선이 2016년 인수금융 실적을 집계한 결과 국내 금융회사들은 올해 9조6000억원(텀론, 한도대출 포함)을 주선한 것으로 나타났다.

상반기에만 7조1000억원의 주선 실적이 몰렸다. 카카오의 로엔엔터테인먼트 인수, 한앤컴퍼니의 쌍용양회 인수, MBK파트너스의 두산인프라코어 공작기계사업 인수 등 5000억원 이상 대형 신규 인수금융 거래가 있었다.

상반기엔 ‘재활용’ 성격의 거래가 많았다는 점도 눈길을 끌었다. 동원그룹 스타키스트 인수금융 세 번째 리파이낸싱 등 일반 기업관련 거래도 있었지만 주로 사모펀드(PEF) 관련 거래가 많았다. 기존 인수금융의 연장이나 금리 인하는 물론 투자회수 목적의 리캡 등 거래가 절반에 달했다. 회수가 어려운 거래의 시한 연장 성격도 있었다.

MBK파트너스는 1조1900억원 규모 ING생명보험 차입을 새로 일으켜 조건을 조정하고 출자자(LP)에 대한 배당 재원도 마련했다. 올해 매각한 HK저축은행(375억원)과 네파(528억원) 인수금융 리파이낸싱도 이뤄졌다.

IMM PE는 할리스F&B 리캡을 통해 출자금 일부를 조기 회수했고, IMM인베스트먼트는 현대부산신항만에 재투자하며 인수금융(2300억원)도 갱신했다. 한앤컴퍼니는 대한슬래그 담보가치 상승에 따라 배당 목적의 추가 차입금을 조달했다. 자기자금으로 JB금융지주 유상증자 대금을 납입했던 앵커에쿼티 계열 주빌리아시아는 차입금(440억원)을 조달해 일부 출자금을 회수했다.

-

하반기에도 제일홀딩스와 JKL파트너스의 팬오션 인수금융(합쳐서 4050억원), VIG파트너스의 바디프랜드와 에누리닷컴(400억원), IMM PE의 한독약품 등 리파이낸싱과 리캡 거래는 이어졌으나 상반기에 비하면 신규 거래 비중이 높았다.

다만 새 거래들의 규모는 크지 않았다. 휠라코리아의 아큐시네트 재무적투자자(FI) 지분 인수, 중국 핑안그룹 컨소시엄의 뉴스킨(Nu Skin) 전환사채 인수(약 1600억원), 베인캐피탈-골드만삭스 컨소시엄의 카버코리아 인수 정도를 제외하면 해피콜(850억원), 코오롱워터앤에너지(707억원), 아펠가모(140억원) 등 대부분의 주선 실적이 1000억원을 밑돌았다. 경제 침체와 정국 불안이 영향을 미친 것으로 풀이된다.

올해 상·하반기에 나타난 특징은 내년에도 이어질 가능성이 크다. 경제 전망과 투자 심리가 갈수록 악화하는 형국이라 M&A와 그에 부수하는 인수금융 거래 역시 많아질 것으로 기대하기 어렵다. 기존 거래를 다시 끄집어내거나 작아지는 파이를 서로 차지하려는 경쟁이 심화할 것으로 예상된다.

금리 변동에 따른 영향도 예단하기 어렵다. 미국이 12월 기준금리 인상에 이어 추가 인상도 예고한 반면, 우리나라는 인하와 인상에 대한 의견이 엇갈린다. 금리가 내려간다면 금융회사들은 추가 리파이낸싱 기회를 노릴 수 있지만, 올라간다면 그마저도 어려워진다. 이미 저금리에 길들여진 차주들이 금리 상승을 얼마나 받아들일지도 미지수다.

인수금융 업계 관계자는 “상반기엔 새로운 거래가 적었고, 하반기엔 새로운 거래는 있었지만 그 규모가 쪼그라들었다는 것이 올해 인수금융 시장의 특징이었다”며 “M&A가 경제 전망의 영향을 크게 받는다는 점을 감안하면 내년 인수금융 주선 시장은 올해보다도 어려워질 것”이라고 말했다.

-

[인베스트조선 유료서비스 2016년 12월 20일 09:01 게재]

이미지 크게보기

이미지 크게보기