"대선·금리 상승에 올해보다 더 힘들 듯"

중소형사 46개사끼리 나눠먹기 현상 예상

-

중·소형 증권사의 시름이 깊어지고 있다. 시장이 자기자본을 확충한 대형사 위주로 재편되고 있기 때문이다. 정치적 불확실성과 금리 인상 탓에 내년 시장 전망도 어두워지고 있다는 평가다.

지난 20일 삼성증권이 유상증자를 결정하면서, 자기자본 기준 상위 5개 증권사의 자본 확충이 모두 마무리됐다. 미래에셋대우(7조원), NH투자증권(4조5000억원), 한국투자증권·KB증권·삼성증권(4조원) 순이다. 이들은 어음 발행과 레버리지 규제 완화 등 자기자본 충족에 따른 유인책을 바탕으로 수익성을 제고할 수 있게 됐다.

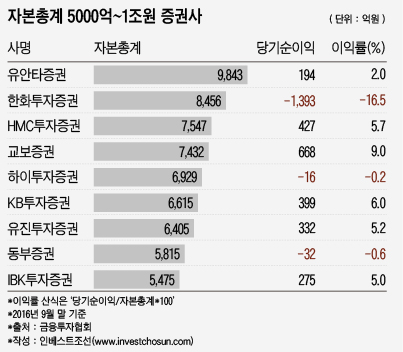

그러나 자기자본 1조원 미만의 중·소형사는 이 같은 혜택에서 소외된 상태다. 모기업이 먼저 해결해야 할 당면 과제가 있거나 여력이 부족해 대주주로부터 금전적 지원을 받기가 힘든 상황이다. 이 같은 여건과 현재 자본 규모를 고려할 때, 중·소형사들이 정책적 지원을 받기 위한 최소 기준(3조원)을 충족하기는 현실적으로 불가능하다.

중·소형사를 위해 중소기업 특화 증권사 지정·헤지펀드 겸영·신기술금융업 등록 등의 제도가 마련됐지만 실제 매력이 떨어진다는 평가다. 중기 특화 증권사는 보장 개념이 아니라 인력과 각종 네트워크를 갖춘 대형사가 여전히 유리하고, 헤지펀드와 신기술금융업은 수익성이 검증되지 않아 중·소형사의 참여가 미진하다.

증권업황 전망도 부정적이다. 특히 주가연계증권(ELS) 투자 심리가 얼어붙고 증시가 답보하면서 명맥만 유지하던 중·소형사의 소매(Retail)금융이 막을 내렸다는 평가다. 기업공개(IPO)·주식자본시장(ECM)·채권자본시장(DCM) 등 전통적인 증권업 시장은 경쟁 격화로 '인건비 빼면 안 남는 시장'이 된 지 오래다.

결국 중·소형사에게 남은 것은 구조화금융(SF)·프로젝트파이낸싱(PF) 등 투자은행(IB) 업무나 파생상품 매매 뿐이지만, 이 또한 녹록치 않을 전망이다.

내년 치러질 대통령 선거와 금리 인상이 최대 변수다. 한 중·소형사 관계자는 "내년에는 온 관심이 대선에 집중될 예정인데다 금리까지 올라 자금 경색이 우려된다"고 말했다. 다른 증권사 관계자 역시 "내년에는 소매금융과 IB 모두 올해보다 어렵다고 보고 사업 계획 구상 시부터 비용 감축에 집중했다"고 전했다.

이러한 현상이 내년에만 국한되지 않을 것이라는 관측도 나온다. 정부가 대형사에는 '자기자본 확대 및 해외 시장 공략'을, 중·소형사에는 '특화를 통한 국내 시장 내 전문 분야 구축'이라는 이원화 정책을 추진하고 있지만, 대형사의 해외 진출과 중·소형사의 특화 모두 쉽지 않다는 분석이다.

한 증권사 금융 담당 애널리스트는 "'초대형 IB' 기준인 자본 8조원을 맞춰도 세계적으로 활동하는 글로벌 IB를 위협하기는 불가능에 가깝다"면서 "언어 장벽과 금융 규제가 존재하고, 지리적으로도 유리하지 않는 등의 여건을 고려하면 대형사의 해외 시장 진출에는 적지 않은 시간이 필요하다"고 말했다.

국내 증권업 시장을 여전히 대형사가 잠식하고 있으므로 중·소형사의 성장에도 한계가 존재한다는 지적이다. 중·소형사 스스로도 수익이 나지 않는 소매금융 사업에서 철수하는 등 대규모의 사업 재편이 필요하지만, 현행 '2년짜리' 임기제 대표 체제에서는 불가능하다. 대주주의 강력한 의지가 필요하다는 지적이 나온다.

익명을 요구한 한 업계 관계자는 "오랜 고민 끝에 '중·소형사 특화'라는 정부 정책이 나왔음에도 큰 성과를 내지 못하는 상황"이라면서 "중·소형사끼리 합병해 몸집을 키우는 선택이 나오거나, 하위 46개사가 한정된 시장을 나눠 점유하는 현 상태를 오래 유지할 것 같다"고 설명했다.

이미지 크게보기

이미지 크게보기