먹거리 줄어든 증권사들 기대감

자체 상환 기조 돌아설 가능성도

-

올해 현대자동차그룹 각 계열사의 행보에 국내 증권사를 비롯한 자본시장이 주목하고 있다. 현대제철을 비롯한 주요 계열사들의 대규모 회사채 만기가 도래하면서 침체된 회사채 시장에 활기를 불어넣을 것이란 기대감 탓이다.

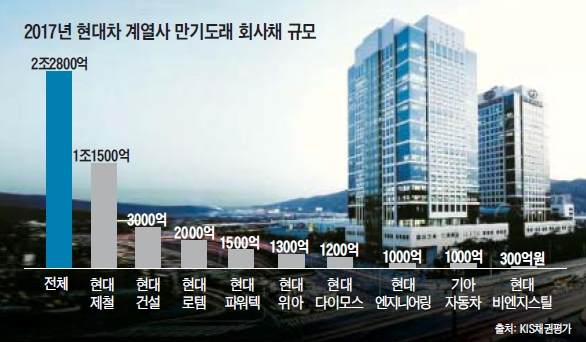

금융투자업계에 따르면 여신전문금융회사채권을 제외한 현대차그룹 계열사들의 올해 만기가 도래하는 회사채 규모는 2조2800억원으로 SK그룹(4조170억원)에 이어 두 번째다.

현대차그룹 계열사 중 가장 많은 부분을 차지하는 현대제철은 올해 1조1500억원 규모의 회사채 만기가 도래한다. 이는 10대그룹 개별 계열사로선 가장 크다. 올해 1월에만 4200억원, 상반기까지 총 7000억원 규모의 상환이 계획돼 있다. 1월 만기채권은 지난해 10월 3000억원 차환발행을 통해 마련한 자금과 일부 자체현금으로 상환할 계획이다. 상반기 만기 채권은 신한금융투자, 한국투자증권, 미래에셋대우를 주관사로 선정, 이달 차환발행 한다.

-

현대제철 외에 현대건설(3000억원), 현대로템(2000억원) 등도 대규모 상환 스케줄이 잡혀있다. 현대건설은 지난해 상반기 건설사 중 유일하게 삼성물산과 함께 회사채 발행을 추진, 자금조달에 성공했다. 회사채 시장에 선뜻 나서지 못하는 다른 건설사들과 달리 AA급의 높은 신용등급이 주효하게 작용했다. 지난해 7월 1500억원 모집에 1900억원 이상의 수요가 몰렸고, 11월 500억원 규모 7년 만기 회사채도 무난히 투자자 모집을 마쳤다. 올해에도 대규모 차환계획이 몰려있는 상황에서, 지난해 성공적인 발행에 힘입어 차환발행을 통한 자금 마련에 나설 것이란 전망이 나온다.

회사채 시장은 5년 전과 비교해 눈에 띄게 위축됐다. 지난해 일반 회사채 발행은 23조2500억원으로, 2011년 56조9200억원과 비교해 절반 이상 급감했다. 지난해 1조원 이상 회사채를 발행한 기업은 SK㈜ 단 한 곳으로 2011년 KT, 포스코, 대한항공, LG디스플레이 등 7곳과 대조를 이뤘다. 시장의 빅 이슈어로 손꼽히는 삼성그룹과 현대차그룹의 발행이 위축된 점도 영향을 미쳤다.

올해에도 이렇다 할 발행계획이 없다는 점에서 시장에선 현대차그룹발(發)회사채 발행에 대한 기대감은 커지는 상황이다.

국내 증권사 회사채 담당 한 관계자는 “국내 주요 그룹들의 회사채 발행 물량이 크게 줄어들면서 올해 대규모 회사채 만기가 도래하는 현대차그룹 계열사들의 자금조달 계획에 대해 시장의 관심이 몰리고 있는 상황”이라며 “먹거리가 줄어든국내 증권사들이 올해 그나마 기대를 걸어볼 만 한 그룹”이라고 말했다.

대규모상환이 예고돼 있지만 현대차그룹이 이를 모두 차환발행 할지는 미지수라는 의견도 있다. 지난해 삼성그룹이 현금상환에 나선 것과 같이 일부 계열사들 또한 차입금 감축, 재무건전성 확보를 위해 자체 상환에 나설 가능성도 있다.

국내 증권사 한 관계자는 “삼성그룹을 비롯한 주요그룹 계열사들이 회사채 발행을 비롯해 외부 차입을 최소화하고 있는 상황에서, 현대차그룹 또한 이 같은 기조로 전환할 가능성이 있다”며“올해 만기가 도래하는 회사채 규모가 크긴 하지만 설비 투자를 비롯해 대규모 자금이 급하지 않은 계열사들은 자체현금으로 상환에 나설 가능성도 있을 것으로 보인다”고 말했다.

-

[인베스트조선 유료서비스 2017년 01월 10일 10:49 게재]

이미지 크게보기

이미지 크게보기