올해부터 美 ECC 설비 대규모 유입…공급 과잉 리스크↑

글로벌 M&A 입찰 경쟁에 따른 인수가 상승도 부담요인

-

국내 대형 석유화학사들에 이어 대림산업도 글로벌 인수·합병(M&A) 시도에 합류했다. 미국 최대 에탄크래커(ECC) 설비를 인수해 원료 다각화와 외형 확대를 꾀한다는 복안이다.

다만 올해부터 ECC 설비 공급과잉이 예고된 점은 거래 변수로 꼽힌다. 수조원대 거래에서 글로벌 업체들을 제치기 쉽지 않다는 점도 걸림돌이다.

대림산업은 미국 천연가스 개발업체 윌리엄스파트너스(Williams Partners)가 보유 중인 가이스마 올레핀(Geismar Olefins) 설비 인수를 추진 중이다. 이 공장은 셰일가스를 이용해 에틸렌과 프로필렌을 생산하고 있다. 생산 규모는 총 90만톤에 달한다. 매각 대상은 이 설비에 대한 지분 88.5%다.

투자 방향성은 긍정적이란 평가다. 이번 인수전은 대림산업이 알짜 사업인 석유화학 사업부 덩치를 키울 수 있는 기회다. 인수 성사시 롯데케미칼을 제치고 국내 최대 ECC 생산업체로 거듭나게 된다. 건설 및 플랜트 분야 수익 리스크를 보완해줄 여력도 증대된다는 평가다.

원료 설비를 직접 보유한다는 장점도 있다. 자회사인 여천NCC에서 나프타 기반의 에틸렌 생산 시설을 운영 중이나 한화토탈과 합작사인 탓에 투자 결정이 수월하진 않다. 유가 흐름에 따른 NCC설비의 수익 변동성도 완화할 수 있다.

재무 여력도 갖췄다는 평가다. 유가 하락과 수급환경 개선에 힘입어 대림산업 유화사업 이익은 급증했다. 지난해 유화사업부 영업이익과 관계사(여천NCC·폴리미래·케이알코폴리머) 지분법이익을 합산한 이익 규모는 전년 대비 47% 늘어난 약 5086억원으로 집계됐다. 같은 기간 회사 내 현금자산 규모는 약 1조6000억원이고 매년 1000억~2000억원가량 유입되는 자회사 배당금도 있다.

-

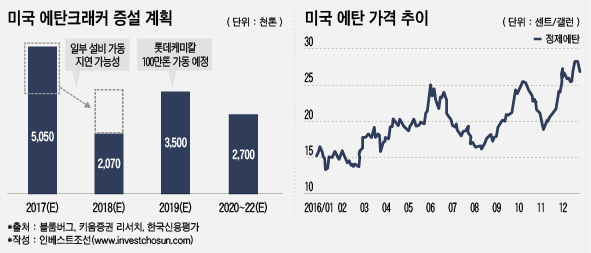

다만 ECC 설비 공급과잉 이슈로 당분간 안정적인 수익성을 거두긴 어려울 것이란 관측이다. 한국신용평가에 따르면 내년까지 미국 내 계획된 ECC 증설 물량은 약 700만톤에 달한다. 2019년에는 롯데케미칼의 ECC 설비 100만톤을 포함한 350만톤의 추가 증설이 예정돼 있다.

한 석유화학 업계 관계자는 "미국 내 에틸렌 제품 소비량이 연간 900만톤 정도인데 2~3년 사이 500만톤 설비가 들어온다"면서 "설비 경쟁이 치열해지기 직전이라 투자 시점으로 보면 아쉬운 부분이 있다"고 전했다.

저유가 기조도 지속되고 있다. 셰일가스 설비는 유가가 최소 60달러 이상 높아져야 채산성이 나오는데 국제 유가는 배럴당 50달러 수준에 머무른 상태다. 반면 ECC 기초 원료인 에탄 가격은 지난해부터 꾸준히 오름세를 보이고 있다.

다른 관계자는 "올해도 에탄 가격이 상승할 것이란 전망이 있어 ECC 설비들의 수익성이 저하될 수밖에 없을 것"이라면서 "인수 이후 투자 수익을 거둘 때까지 버틸 만한 기초체력이 있는지부터 점검해야 한다"고 했다. 이어 "에틸렌 고정 거래처를 다수 확보하는 등의 대비책을 분명히 해야 할 것"이라고 덧붙였다.

입찰 경쟁에 따른 인수 가격 상승도 부담요인이다. 글로벌 M&A 경쟁에서 막대한 현금을 보유한 해외업체들을 제치는 것도 쉽지 않다. 석유화학 업황이 정점을 지나고 있는 시점이라 보수적 접근이 필요하다는 지적이다.

현재 거론되는 매각 금액은 1조~2조원 수준이다. 경쟁이 심화되면 거래 규모가 커질 우려가 있다. 이번 매각이 윌리엄스파트너스의 재무개선 목적이라 고가 매각 가능성도 점쳐진다. 인수 이후 석유화학 제품을 만드는 다운스트림(Downstream)까지 확대할 계획이 있다면 추가 투자 금액도 감안해야 한다.

한 투자은행(IB)업계 관계자는 "입찰 가격이 1조원을 넘어가면 자체 자금만으로는 완주가 어렵다"면서 "롯데나 한화 등 대형사들도 글로벌 M&A 성과가 드문 만큼 신중하게 판단해야 할 것"이라고 전했다.

-

[인베스트조선 유료서비스 2017년 03월 21일 10:51 게재]

이미지 크게보기

이미지 크게보기