기존 시장 참여자 VC, 기대·우려 공존

"VC업체 간 '옥석 가리기' 본격화할 것"

-

시중은행이 영화 투자 시장에 뛰어들고 있다. 비이자이익 확대 노력의 일환인데 이를 바라보는 벤처캐피털(VC) 업계의 속내는 복잡하다. 은행의 참여로 출자자(LP) 면면이 다양해질 것이라는 기대감과 투자 기회가 줄어들 수 있다는 불안감이 공존해서다.

우리은행은 한국영화 전문 투자 펀드를 최근 결성했다. 향후 4년 간 3대 배급사(NEW·쇼박스·CJ E&M)가 배급하는 상업 영화 100편에 총 600억원을 투자하기로 했다. 투자 대상은 펀드 운용을 맡은 VC업체 컴퍼니케이파트너스가 선정한다. ▲배급이 확정되고 ▲200개 이상의 상영관을 확보한 주요 배급사의 상업 영화가 그 대상이다.

우리은행은 부동산과 사회간접자본(SOC) 등 전통 영역에서 벗어나 투자처를 다양화하기 위해 영화 투자를 결정했다. 목표 수익률은 두 자릿수다. 지난 3개년(2014~2016년) 한국영화 시장을 시뮬레이션한 결과를 기반으로 산출한 수치다. 우리은행은 회수(exit) 성과에 따라 투자금을 추가 집행할 수 있다는 입장이다.

신한은행도 올 들어 문화콘텐츠 투자를 확대하기로 했다. 투자금융부에서 해당 분야 투자를 추가로 검토하는 방식으로 진행한다. 영화를 비롯해 방송 드라마·공연 등으로 투자 범위는 더 넓다. KB국민은행과 KEB하나은행 등 타 시중은행도 관련 부서(투자금융부 등)를 통해 영화 투자를 검토하고 있다.

지난 2013년 은행권에서 영화 투자를 처음 시작했던 IBK기업은행도 올해 콘텐츠 투자 금액을 연 4000억원가량으로 늘리기로 했다. 오는 2019년까지 1조2000억원을 쓴다는 계획이다. IBK기업은행의 콘텐츠 투자 수익률은 4% 내외로 전해졌다. 정책적 판단에서 중·소형 제작사에 직접 투자하기도 해 수익률이 비교적 낮다.

은행권은 포트폴리오 투자를 선호한다. 소액을 여러 영화에 분산 투자해 위험을 줄일 수 있어서다. 2차 수익에 해당하는 주문형 비디오(VOD) 시장도 활성화돼 손익분기점(BEP)을 못 넘길 가능성이 크지 않다는 설명이다. 펀드 결성 시 배급사를 전략적 투자자(SI)로 끌어들이고, 트랜치(tranche)를 다양화해 손실 우선 흡수 구조도 만든다.

-

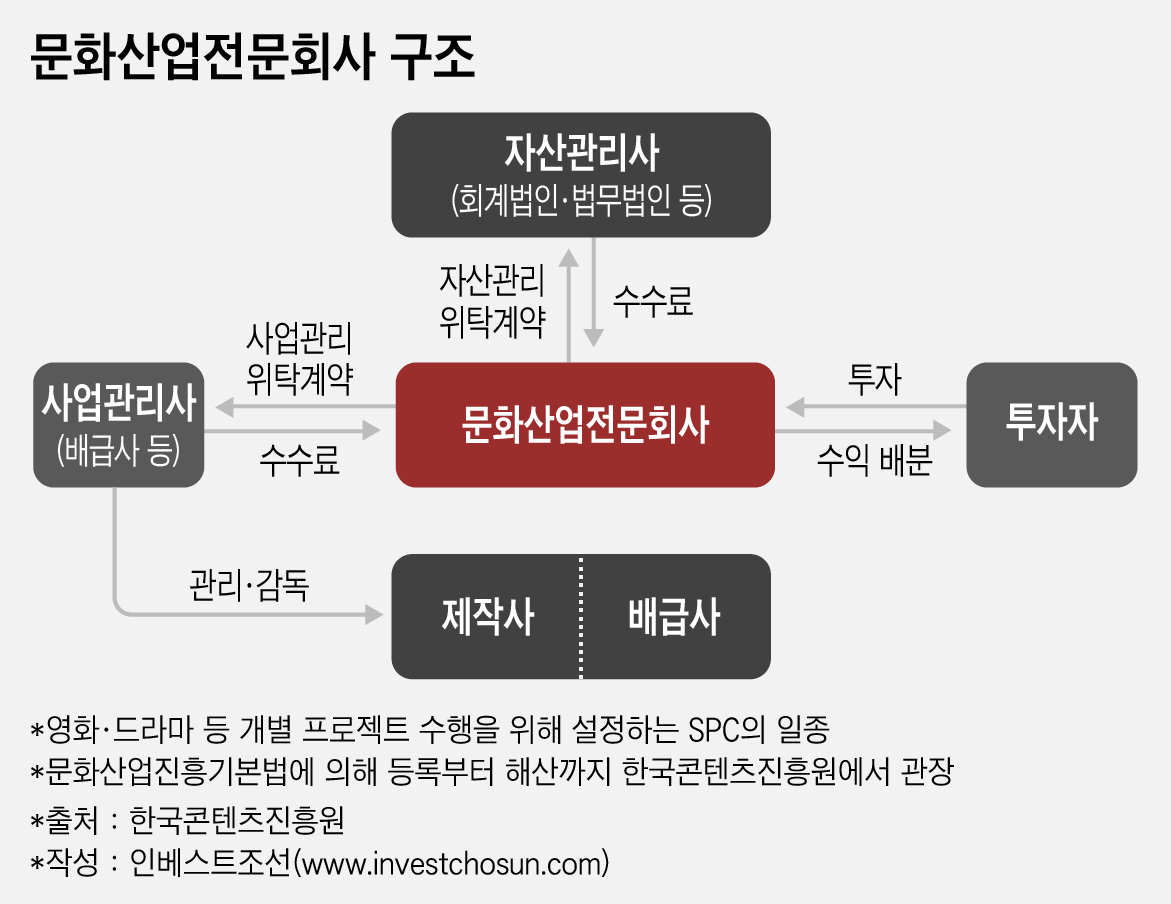

한 투자은행(IB)업계 관계자는 "문화산업전문회사(문전사) 제도 등으로 영화 투자의 투명성이 과거에 비해 많이 개선됐다"면서 "운용사를 따로 두고 손실 충당 구조를 만드는 방식으로 리스크를 줄이면 보수적인 은행권에서도 투자를 결정할 수 있을 것"이라고 말했다.

시중은행의 잇단 콘텐츠 투자 행보를 바라보는 VC업계 입장은 엇갈린다. 연기금·공제회 등 다른 기관투자가들이 투자에 나설 수 있게 될 것이라는 관측이 있는가 하면, 투자 가능 영화 수가 한정적인 점을 감안할 때 VC업체의 투자 기회가 줄어들 수 있다는 우려도 있다.

한 VC업체 운용역은 "대형 LP는 콘텐츠 투자에 선뜻 나서지 않겠다는 기조가 여전해 콘텐츠 펀드를 만들려면 모태펀드 출자를 반드시 받아야 한다는 부담이 있다"며 "시중은행이 영화 투자에 참여하게 되면 LP가 다양해져 펀드 결성이 좀 더 수월해지지 않겠느냐"고 말했다.

동시에 투자 기회가 줄어들 수 있다는 볼멘소리도 나온다. 국내·외 대형 배급사의 직접 제작 참여로 투자처 확보가 쉽지 않은 상황이라 경쟁이 보다 치열해질 수 있다는 설명이다.

다른 VC업체 운용역은 "국내·외 대형 배급사는 외부 투자를 받지 않는다"며 "대형사가 배급하는 영화일 수록 흥행 가능성이 높아 투자를 원하는 VC업체가 많은데, 대형 배급사는 대부분 제작비를 직접 마련할 수 있어 투자처 확보 경쟁이 치열하다"고 전했다.

결국 콘텐츠에 투자하는 VC업체 간 '옥석 가리기'가 본격화할 것이라는 분석이 나온다. 콘텐츠 투자 업력이 오래된 VC업체는 그간 투자 실적을 바탕으로 손쉽게 펀드를 만들 수 있다는 지적이다. 모태펀드나 대기업 계열 배급사에 한정돼 있던 LP 범위가 넓어져서다.

중·소형사는 투자 기록(track record)를 쌓는 것은 물론, LP 확보에도 어려움을 겪을 수 있다는 관측이다. 한 VC업계 관계자는 "중·소형 VC업체의 제1 목표는 펀드 결성인데, 시중은행·연기금·공제회 등의 참여로 경쟁이 치열해지면 펀드 결성에 실패하고 투자 실적을 쌓지 못해 신규 투자에도 참여할 수 없는 악순환이 이어질 수 있다"고 말했다.

-

[인베스트조선 유료서비스 2017년 04월 04일 16:18 게재]

이미지 크게보기

이미지 크게보기