보안업 확장 및 성장성 평가 갈리는 탓

"매각 실패 시 고가 인수 논란 가능성도"

-

자본 재조정(recapitalizationㆍ리캡)을 진행 중인 ADT캡스에 대한 평가가 엇갈리면서 인수금융 참여자 간 적지 않은 '손바뀜'이 발생할 전망이다.

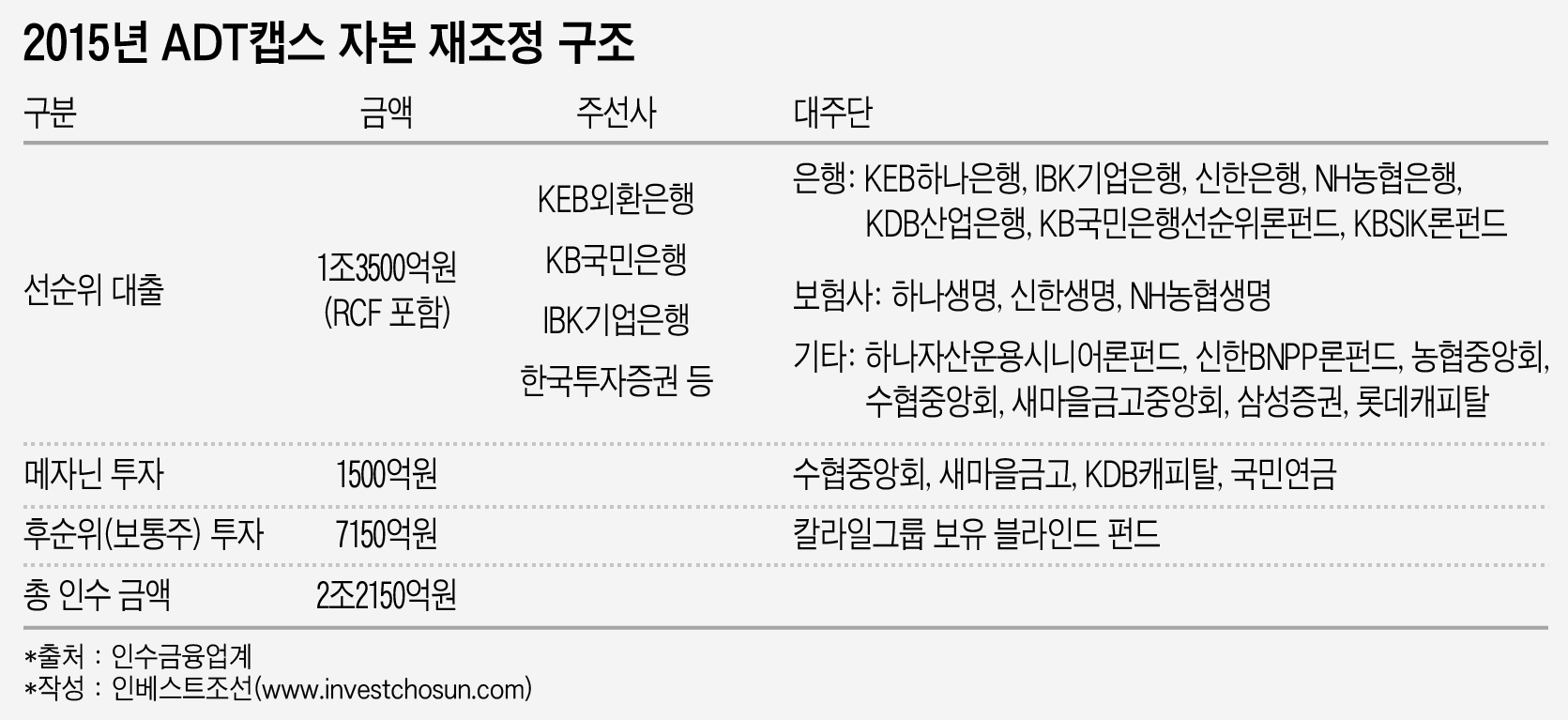

칼라일은 ADT캡스 인수금융에 대해 총 1조7750억원 규모의 차환을 진행하고 있다. ADT캡스 인수 1년 뒤인 지난 2015년 1조5000억원 규모의 첫 번째 리캡을 진행했다. 이번 리캡은 이때보다 2750억원이 늘어났다. 특히 2015년 1조3500억원이었던 선순위 대출이 1조5000억원으로 커졌다. 칼라일은 이번 차환에 성공하면 총 4250억원의 투자금을 회수하게 된다.

-

지난 2015년 리캡 당시에는 KEB하나은행(당시 KEB외환은행)과 KB국민은행ㆍIBK기업은행 등의 주선으로 은행, 보험사 및 기관투자가들이 대거 참여했다.

반면 이번 리캡의 대표 주선사는 KB국민은행ㆍ삼성증권ㆍ하나금융투자ㆍ한국투자증권이다. KB국민은행이 선순위 대출을, 증권사 세 곳이 메자닌(mezzanine) 투자를 맡아 자금을 모은다. 거래 종결일은 오는 5월 19일. 현재 주선사들이 대주단 구성을 논의하고 있으며 공상은행 등이 선순위 대출 참여를 검토 중이다.

리캡의 대주단 구성은 이전과 다소 달라질 전망이다. 인수금융 거래 가뭄 탓에 투자 수요가 많아진터라 선순위대출은 수요가 많아 오버부킹되기도 했다. 대신 기존 참여자들 중 일부는 '발'을 빼는 모양새다. 주선사 목록에서도 KEB하나은행(당시 KEB외환은행)과 IBK기업은행이 빠졌다. 불과 2달전 2차 리캡을 처음 시도할 당시 앵커투자자로 참여하려 했던 국민연금도 2000억원 인수금융 리파이낸싱을 검토하다 막판 투자심의위원회에서 안건을 부결시키며 논란을 불러일으킨 바 있다.

ADT캡스에 대한 이들의 시각이 갈리는 지점은 ADT캡스 투자에 대한 '회수가능성' 부분이다. 전략적 투자자(SI)가 ADT캡스를 인수하는 방안이 가장 바람직하지만, '덩치'가 너무 커졌다는 평가다. 한 인수금융업계 관계자는 "칼라일은 '매입가(약 2조650억원)를 고려하면 3조원은 받아야겠다'는 입장인 것 같은데 그 가격을 맞춰줄 SI가 마땅찮다"고 전했다.

-

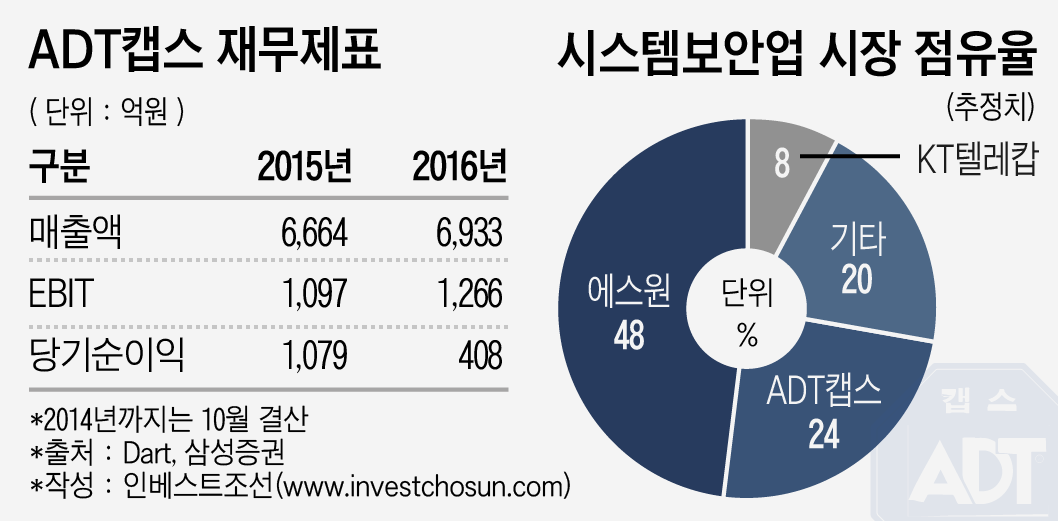

2016년 ADT캡스의 상각 전 영업이익(EBITDA)은 2524억원. 매각가가 3조원을 맞추려면 12배가량의 가치 평가 배수(EV/EBITDA multiple)를 적용해야 한다. 지난해 기준 업계 1위 에스원의 배수는 9.1배다. 지난해 당기순이익(408억원)이 전년(1079억원) 대비 크게 줄어 주가수익비율(PER) 지표 측정에서도 불리하다.

한 증권사 유틸리티 담당 연구원은 "에스원의 가격에는 ADT캡스보다 두 배 정도 높은 시스템보안업 내 시장 점유율(M/S)과 다각화 차원에서 함께 영위하고 있는 건물관리업 가치까지 반영돼 있다"고 말했다.

보안업 성장의 핵심으로 여겨지는 사물인터넷(IoT)과의 연계가 녹록지 않을 것이라는 전망도 있다. 일본 세콤(SECOM)처럼 가정·소규모 영업장 등 기업·소비자 간 거래(B2C) 시장으로의 확장을 기대하지만, '열쇠'를 쥔 통신사의 인수 의지에 대한 시장 평가는 그리 밝지 않다.

한 투자은행(IB)업계 관계자는 "보안업체의 잠재적 인수자로 B2C 사업을 영위하며 IoT 기술을 보유한 통신사가 항상 거론되는데 SK그룹은 SK텔링크를 통해 자체 시스템보안업체 NSOK를 보유하고 있어 인수 유인이 크지 않고, LG유플러스에게 ADT캡스는 너무 비싸다"면서 "KT가 KT텔레캅을 활용해 별다른 시너지를 내지 못하고 있다는 점도 걸림돌"이라고 분석했다.

결국 이번 리캡이 유지되는 3년 동안이 ADT캡스의 가치를 증명해낼 '골든타임'이라는 지적도 나온다.

한 금융투자업계 관계자는 "3년 뒤 세 번째로 리캡을 시도하기는 어려워 남은 선택지는 매각과 상장(IPO) 정도"라면서 "이미 PEF 손을 한 번 탄 기업이라 다른 PEF가 탐낼 가능성은 낮고, SI에 매각도 실패할 경우 칼라일은 '고가 인수 논란'에 휩싸일 수 있다"고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기