IPO 고민하는 교보생명..."흥행 여부 미지수"

-

ING생명의 기업공개(IPO)로 생명보험사에 대한 투심을 확인한 교보생명의 고민이 깊어지고 있다. IPO로 자금조달을 하기 위해선 ING생명을 뛰어 넘는 차별화 포인트를 찾아야 하지만, 현실적으론 어렵다는 지적이다.

ING생명은 일단 교보생명에 '희망'을 줬다는 평가다. 해외 수요예측에서 2조원(확정공모가 기준)이 넘는 신청이 들어왔고, 공모희망가 밴드 안쪽에서 공모가가 확정됐다. 회계기준(IFRS17) 이슈를 앞두고도 생명보험사에 투자 수요가 있다는 점이 일부 확인됐다. 이 때문에 ING생명의 수요예측 결과가 공개되자 '교보생명 상장도 급물살을 탈 것'이라는 전망이 나오기도 했다.

-

다만 두 회사의 사정을 자세히 살펴보면 IPO시장에서 교보생명은 ING생명보다 상대적으로 불리하다는 분석이다.

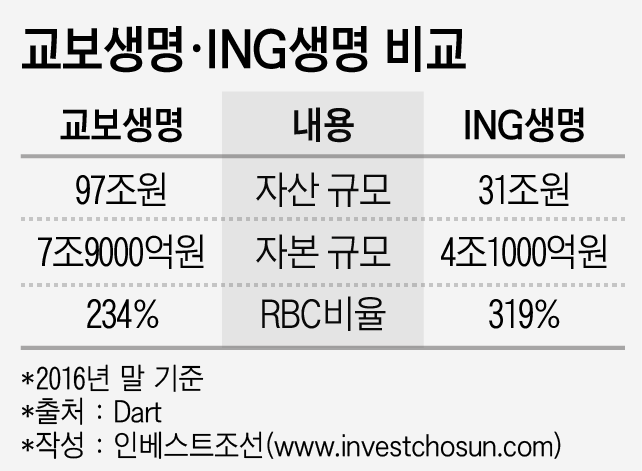

규모로만 보면 국내 3위 생보사인 교보생명은 ING생명에 비교되는 것이 심기에 불편할 정도다. 지난해 기준 교보생명의 자산은 약 97조원으로, ING생명(약 31조원)의 3배에 이른다. 자본금 규모는 교보생명은 7조9000억원으로 ING생명(4조1000억원)의 두 배에 조금 못 미친다.

그럼에도 교보생명이 ING생명보다 우위에 있다고 말하기 힘들다는 게 투자자들의 공통된 지적이다.

ING생명이 IPO 시장에서 투자자에게 강조한 '투자 포인트'는 크게 세 가지가 꼽힌다. ▲높은 배당성향 ▲고금리 계약의 부담이 작다는 점 ▲위험기준지급여(RBC)비율의 하락 우려가 크지 않다는 점이다. ING생명은 이 같은 장점을 어필해 해외에서 반응을 끌어냈다.

문제는 교보생명은 이 같은 전략을 '벤치마킹'하기 어렵다는 점이다.

ING생명은 2013년 이후 40% 이상의 배당성향을 꾸준히 유지하고 있다. 2015년과 지난해에는 각가 59.9%, 57.6%의 배당성향을 유지했다. 상장 이후에도 50%를 유지할 계획이라는 입장이다.

이에 반해 교보생명의 지난해 배당성향은 15%에 불과하다. 이마저도 지난 2015년(17.9%)보다 줄어든 수치로 자본확충 부담에 따라 쉽게 배당성향을 높이지 못하는 상황이다.

생명보험사의 대표적 재무건전성 지표인 RBC비율에 대한 부담도 양사가 처한 현실이 다르다. 지난해 말 기준 ING생명의 RBC비율은 319%로 업계 최고 수준을 유지하고 있다. 이에 반해 교보생명의 RBC비율은 234%에 그친다.

여기에 교보생명은 과거에 판매한 고금리 확정형 상품의 부담이 여전히 존재한다. 해당 상품 판매 비중은 꾸준히 줄어들고는 있으나 6% 이상 금리확정형상품 비중은 30% 수준으로 유지되고 있다. 이에 반해 ING생명은 고금리 확정형 상품 비중이 8%에 불과하다. 그만큼 ING생명은 이차역마진에 대한 우려가 적고, 보험부채에 대한 부담이 작다고 해석할 수 있다.

비교적 투자 매력도가 떨어진다는 평가때문에 벌써부터 교보생명 IPO에 투자자들 반응은 미지근하다. 국내 연기금 주식운용팀 관계자는 "교보생명이라고 해도 보험사는 성장성을 보여주지 못하는 대표적인 주로 매력도가 크게 떨어진다"고 말했다.

-

[인베스트조선 유료서비스 2017년 04월 25일 14:49 게재]

이미지 크게보기

이미지 크게보기