신영증권 "처음 있는 일"...인수단 참여도 불확실

인프라코어 대주단으로 참여한 증권사 배려한 듯

-

두산그룹의 딜에 언제나 이름을 올렸던 신영증권이 처음으로 외면을 받았다. 그룹이 주식담보대출을 지원한 금융사를 배려한 탓에 우선순위에서 밀린 것으로 보인다.

5000억원 규모 공모형 신주인수권부사채(BW)를 발행하는 두산인프라코어는 대표 주관사로 NH투자증권, 미래에셋대우, 한국투자증권 등 세 곳을 선정했다. 지난 6년간 그룹을 전방위적으로 지원했던 신영증권은 대표 주관사단에 이름을 올리지 못했다.

두산인프라코어가 지난 3월 진행한 주식담보대출건에 참여한 증권사를 배려한 결과라는 분석이 나온다. 인프라코어는 자회사 두산밥캣 지분 일부를 담보로 총 5500억 원을 확보했다. 올해 만기되는 회사채 상환을 위한 자금이 시급한 상황이었다. 대표주관사로 선정된 증권사들은 대주단으로 참여한 것으로 알려졌다.

그럼에도 신영증권이 주관사로 선정되지 않은 것은 업계에서 이례적으로 보고 있다. 두산그룹 딜이 있으면 '대표 주관사 한 자리는 (신영증권을 위해) 비워져 있다'는 말이 있었을 정도다. 이번 일에 대해 신영증권의 관계자도 "예상하지 못했다"고 말했다.

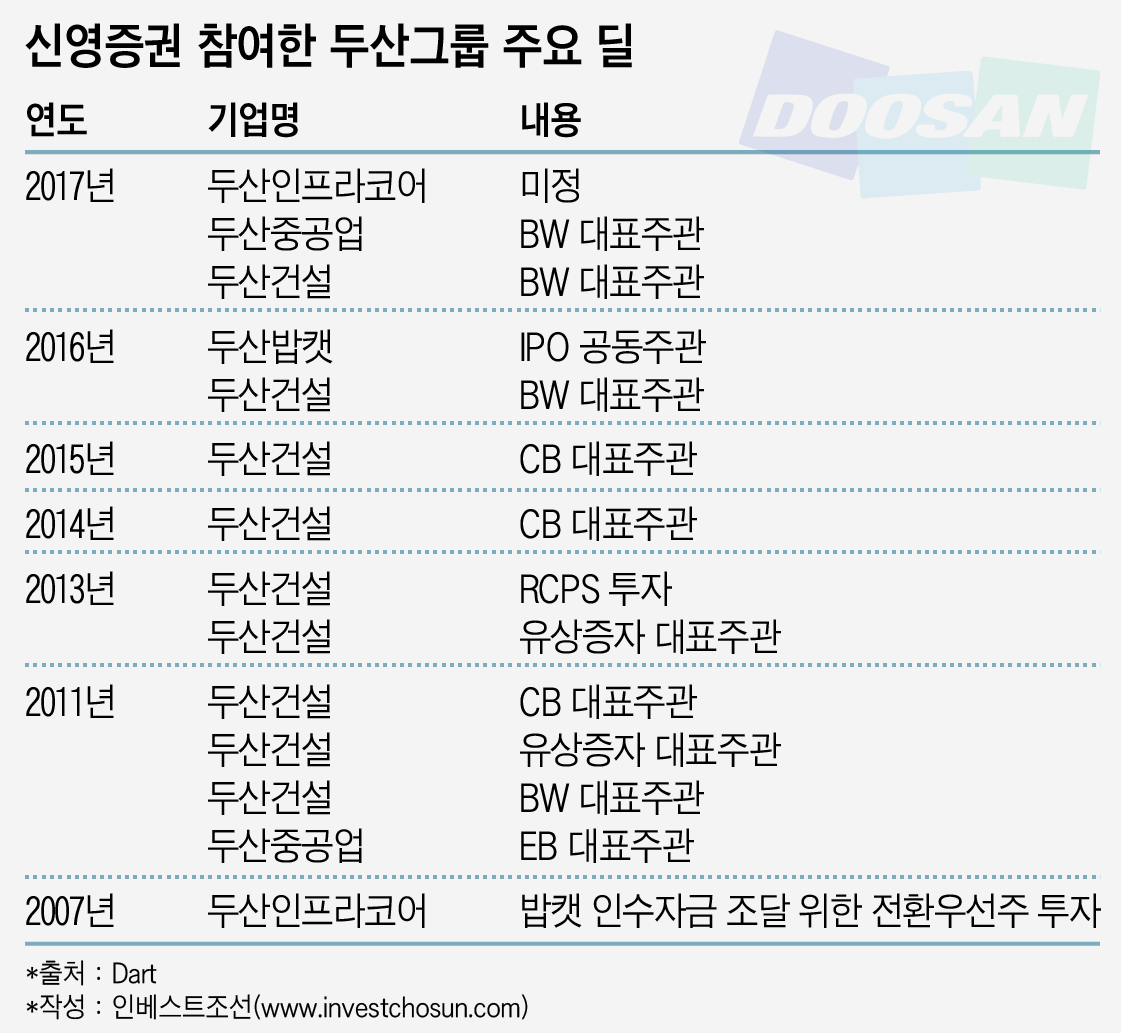

신영증권은 그간 두산그룹의 자금조달을 전담했다. 2011년부터 지난 6년간 두산 계열사는 공모 형태의 BW, 전환사채(CB), 교환사채(EB), 유상증자 등 11건의 자금 조달을 진행했다. 때마다 신영증권을 대표주관사로 선정해 신영증권을 중심으로 인수단을 모집한 바 있다. 두산그룹이 위기를 맞은 시점에 신영증권이 큰 도움을 준 터라 신영증권의 참여는 매번 정례적인 것으로 시장에선 받아들이고 있었다. 무리한 딜도 진행했지만 결과적으론 두산 전담 하우스로 자리잡았던 계기가 됐다.

기업공개(IPO) 실적이 거의 없음에도 두산 계열사의 상장에는 이름을 올렸던 신영증권이다. 신영증권은 지난해 진행한 두산밥캣 IPO 당시 외국계증권사들과 함께 공동 주관사단으로 선정되며 두산과의 관계를 과시하기도 했다. 신영증권은 올해 두산건설 BW와 두산중공업 BW에도 대표주관사로 참여하기도 했다.

2011년부터 거의 매년 진행한 두산건설의 자금조달 건에 언제나 상당량의 인수 물량을 떠안아 지원했다. 이로 손해를 본 적도 있다. 당장 지난 4월 진행한 1500억원 규모 두산건설 BW발행에서 신영증권은 인수단 중 가장 많은 600억원 물량을 가져왔다. 그러나 BW가 흥행에 참패하면서 인수단이 대부분의 물량을 떠안아야 했다. 당시 신영증권은 577억원을 부담했는데, 이를 처분하지 못하고 현재까지 상당량을 보유하고 있다. 인수 수수료로 두산으로부터 12억 가량을 지급 받았지만 실권 인수 물량을 충당하기엔 턱없이 부족하다.

신영증권 측은 "두산건설 BW 실패 이후 리스크관리를 위해 (인프라코어 BW 발행건) 참여에 제한이 있었던 것은 아니"라며 "앞으로도 두산그룹 딜에는 적극적으로 참여할 것"이라고 밝혔다.

신영증권은 아쉬운대로 인수단 참여는 기대하고 있다. 그러나 두산인프라코어 BW의 인수단 물량이 600억원에 불과해 참여할 수 있는 인수단 수가 제한적일 것으로 보인다. 그간 두산 딜에 참여했던 증권사들간 자리다툼이 치열할 것으로 예상된다.

-

[인베스트조선 유료서비스 2017년 05월 30일 14:20 게재]

이미지 크게보기

이미지 크게보기