한신평 "계열 지원, 금융시장 접근성 등 고려한 결과"

-

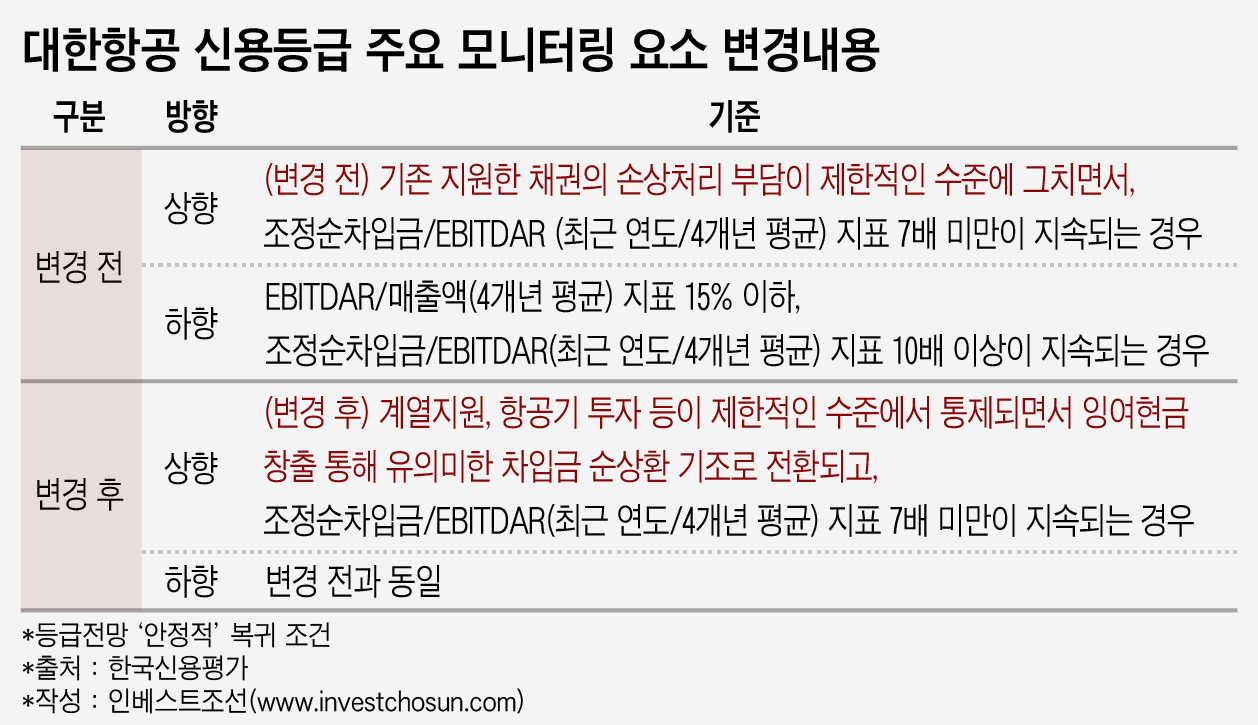

대한항공이 신용도를 끌어올리기 위해선 차입금 순상환 기조를 유지해야 한다는 조건이 새롭게 제시됐다.

한국신용평가(이하 한신평)는 3일 대한항공 신용등급(BBB+) 전망이 현재의 '부정적'에서 '안정적'으로 변경되려면 "회사가 계열 지원과 항공기 투자를 제한적인 수준에서 통제하며, 영업현금흐름을 통해 차입금 순상환 기조를 유지해야 한다"고 설명했다.

-

한신평은 "사드로 인한 부정적 영향이 제한적인 상황임에도 ▲여전히 과중한 재무 부담 ▲계속되는 호텔·레저 계열사에 대한 지원 ▲저하된 금융시장 접근성 등을 고려한 결과"라고 설명했다.

대한항공은 차입금을 꾸준히 갚아왔지만, 항공기 도입으로 2012년부터 2016년까지 연평균 1조5801억원의 신규 금융리스 부채가 누적돼왔다. 같은 기간 해마다 상환한 1조3271억원의 차입 부채 규모를 뛰어넘는 수준이다. 한신평은 대규모 항공기 투자가 대한항공의 재무 부담 개선을 지연하는 주요 요인으로 보고 있다고 밝혔다.

그룹 차원의 호텔·레저 사업 지원 역시 지속적인 부담 요소다. 한진그룹은 한진인터내셔널코퍼레이션(HIC), 칼호텔네트워크, 왕산레저개발 등을 통해 호텔·레저사업에 대한 투자를 계속하고 있다. 대한항공은 이 과정에서 주로 해당 계열사에 대한 출자·재무적 지원의 주체가 되고 있다.

금융시장 접근성이 떨어지고 있는 점도 신용도 개선을 가로막고 있다. 대한항공의 회사채·금융기관 차입금 비중은 2012년 50.5%(6조9000억원)에서 2017년 3월말 28.7%(4조원)으로 감소했다. 장래매출채권 유동화 차입금은 2012년 8.6%(1조2000억원)에서 2017년 3월말 16.3%(2조3000억원)로 확대됐다.

한신평은 "잉여현금창출을 통해 차입금 순상환 기조로 전환되는지 여부가 신용도 관점에서 핵심 모니터링 요소"라며 "이는 한진해운 지원 및 손실 부담 과정에서 약화된 금융시장 접근성을 회복할 수 있는 시발점이기도 하다"라고 언급했다.

이어 "경쟁 강도 심화, 외부변수 악화로 영업현금 창출력이 저하되거나, 계열 지원 등으로 재무 부담 완화 측면의 불확실성이 확대될 경우에는 신용등급 하향 압력이 재차 크게 확대될 수 있다"고 덧붙였다.

-

[인베스트조선 유료서비스 2017년 07월 03일 14:39 게재]

이미지 크게보기

이미지 크게보기