BW 발행 효과에 기대…차입금·자회사 지원부담에 등급전망 '부정적'

-

올 상반기 대규모 자금조달에 여념이 없었던 두산중공업이 하반기 시작과 동시에 공모채 시장을 찾는다. 재무구조에 숨통이 트인 틈을 타 추가로 자금을 확보하려는 포석이다. 원하는 만큼의 투자 수요를 확보할 진 뚜껑을 열어봐야 알 수 있을 전망이다. 일각에서는 두산중공업의 연이은 자금 조달을 우려 섞인 시선으로 바라보고 있다.

두산중공업은 오는 19일 2년 만기 1000억원 규모의 공모채를 발행할 계획이다. 조달 목적은 차환이다. 한국투자증권을 발행 주관사로 선정, 현재 기관 투자 수요를 가늠 중이다. 채권 발행에 앞서 오는 11일 수요예측을 진행한다.

-

이번 발행은 두산중공업이 진행 중인 전방위 자금 조달의 연장선상이다. 공모채 발행이 어려웠던 두산중공업은 올 상반기 주로 메자닌과 단기 자금 시장을 찾아 투자·차입금 상환 자금을 마련했다. 올 5~6월에 걸쳐 5000억원의 신주인수권부사채(BW)과 1700억원의 사모채를 발행했다.

두산중공업의 공모채 발행은 5년만이다. BW 발행의 효과를 등에 업고 도전하는 전략이 아니겠냐는 해석이다. 한 크레딧 애널리스트는 "BW 발행으로 유동성 확보에 단비가 뿌려진 시점인 점을 고려해 공모채 발행을 시도하려 모습"이라고 밝혔다.

그룹 '맏형'으로서의 계열사 전반의 금융시장 접근성을 확대하려는 의지도 엿보인다. 회사채 시장 한 관계자는 "잇달아 부진한 수요예측 성적을 낸 두산 계열사들을 대신해 공모채 발행 시험대에 올라선 모양새"라며 "그동안 약해진 그룹 내에서의 지위를 회복하려는 듯하다"고 언급했다.

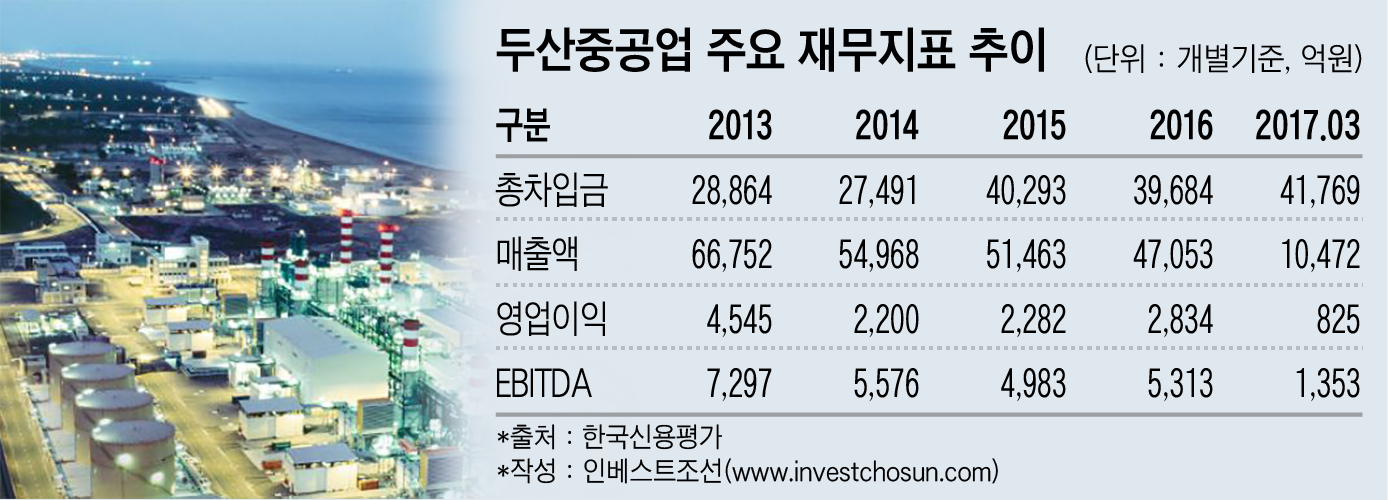

투자자 모집은 녹록지 않을 전망이다. 연달아 대규모 자금을 조달했지만 아직 신용등급(A-) 전망에 붙은 '부정적' 꼬리표를 떼지 못했다. 두산건설·두산인프라코어·두산엔진 등 여러 자회사에 대한 지원 부담이 해소되지 않은 영향이 크다. 2017년 3월말 별도기준 상각전영업이익(EBITDA)이 8.3배로 자체적인 현금창출능력 대비 차입 부담도 과중하다.

정부가 추진 중인 탈원전 정책은 투자 심리를 좌우할 새로운 변수로 떠올랐다. 정부는 두산중공업이 건설 중인 신고리 5·6호기 공사의 중단 여부를 공론 조사 방식으로 정하기로 했다. 두산중공업은 2014년 2조3000억원 규모의 신고리 5·6호기 주기기(원자로·증기 발생기·발전용 터빈) 공급계약을 맺은 바 있다. 공사가 중단될 시 두산중공업이 아직 진행하지 못한 1조1300억원어치의 도급잔액 만큼 손실이 발생할 가능성이 있다.

또 다른 크레딧 애널리스트는 "정부의 탈원전 정책이 아직 청사진을 그리는 수준에 그치고 있지만, 이런 정책성 이벤트는 크레딧 시장 투자 심리에 큰 영향을 끼치는 요소로 꼽힌다"고 전했다.

두산중공업은 낙관적이지 않은 분위기를 반영해 공모채 희망금리밴드 상단을 개별민평(민간채권평사들이 집계한 금리 평균)에 50bp(1bp=0.01%포인트)를 더한 수준으로 책정했다. 지난달 같은 금리 조건으로 공모채 발행에 나섰던 ㈜두산(A-)은 미매각이 발생했다. 회사채 시장 관계자들은 "실질적인 투자 수요는 수요예측 당일 뚜껑을 열어봐야 알 수 있을 것"이라고 내다보고 있다.

-

[인베스트조선 유료서비스 2017년 07월 05일 10:49 게재]

이미지 크게보기

이미지 크게보기