국내 LP, 운용사 선정 과감해야

-

글로벌 사모펀드(PEF)와 벤처캐피탈(VC)이 점점 '아시아'에 주목하고 있다. 젊고, 빠르고, 새로운 기술과 산업에 대한 투자동력을 아시아 스타트업 기업에서 찾는 움직임이 원인으로 풀이된다.

최근 파이낸셜타임스(FT)는 시장조사업체 CB인사이트와 PwC 보고서를 인용, 아시아 IT스타트업 기업들이 글로벌 VC에서 투자 받은 돈이 193억달러(한화 20조원 이상)에 달했다고 분석했다. 세계 최대 벤처 캐피탈들이 너도나도 투자하는 미국(184억달러)내 투자를 처음 앞질렀다는 것. 여러 원인이 있지만 미국 내 스타트업 기업들이 '유니콘'으로 성장하며 생동감을 잃었고 기업가치도 과다평가됐다는 우려가 언급된다.

반면 동아시아권 IOT나 컨텐츠 산업은 상대적으로 신선하게 비춰 지고 있다. 여기에 펀드 사이즈가 커지면서 투자 대상 확대가 필요한 점도 영향을 주고 있다. 최근 KKRㆍTPGㆍ베인캐피탈 등 글로벌 PEF의 한국 투자가 급격히 늘어난 것도 비슷한 배경으로 평가된다.

그러나 아시아 투자 자금이 늘어나도 실제 자금은 특정 운용사가 조성하는 일부 펀드에만 몰리는 현상도 함께 나타나고 있다.

영국계 PEF 전문매체인 PEI는 최근 리포트 '플라이 투 더 문(Fly to the moon)'에서 PEF를 비롯, 공모가 아닌 사모 형태 투자에 자금이 몰리지만 이는 일부 초대형 펀드(mammoth funds)에 국한되는 경향이 있다고 분석했다. 수익률이 꾸준히 좋았거나, 그간 병행투자 기회를 많이 제공했거나, 오랜 기간 관계를 유지해 온 운용사를 더 선호한다는 의미다. 이로 인해 일군의 펀드매니저들이 펀드레이징 시장을 이끌어 가고 '큰 펀드'만 '더 큰 펀드'가 되는 현상이 벌어진다.

자연히 투자자(LP)와 운용사(GP)간의 '장기적이고 끈끈한 관계'에 대한 중요성이 다시 부각되는 모양새다.

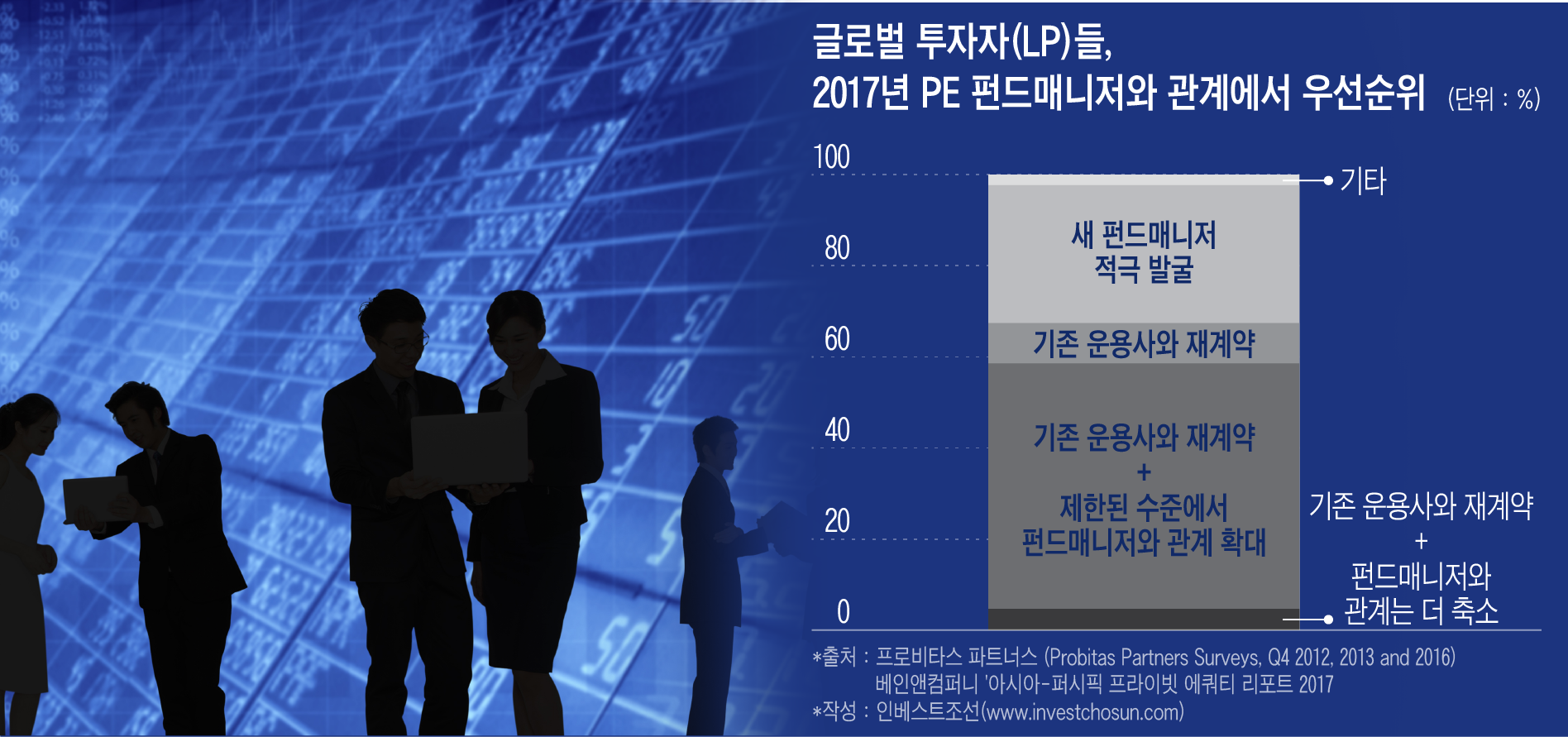

베인컴퍼니는 올 초 발간된 보고서(Asia-Pacific Equity Report 2017)에서 글로벌 투자회사 '프로비타스 파트너스'(Probitas Partners)의 자료를 인용, 글로벌 사모펀드 투자자(LP) 70%가량이 새 펀드 매니저를 적극적으로 찾기 보다 기존 운용사 및 펀드 매니저들과 재계약 의사가 높다고 지적했다. 상당수 LP들은 기존 펀드 매니저들 가운데 선호하는 이들로 관계 범위를 더 좁히고 줄이겠다는 전망까지 내놓기도 했다.

-

이런 현상은 LP들 가운데서도 과감한 직접투자 또는 운용사와 공동투자를 단행하는 이른바 '쉐도우 캐피탈'(Shadow capital)이 늘어나며 강화되고 있다. 베인컴퍼니는 비싸게 사서, 더 비싸게 파는' (Buying high and Selling higher) 과거의 펀드 전략들이 잘 통하지 않게 된 만큼 조금이라도 LP에게 더 많은 투자기회를 제공하는 펀드가 선호된다는 의미로 풀이했다. 이런 현상이 앞으로도 이어질 것이라 보고 대비하는 운용사들도 적지 않다는 것.

하지만 국민연금을 비롯한 국내 기관투자자들은 이런 트렌드에서 크게 벗어나 있는 모습이다.

최근 진행된 국민연금ㆍ산업은행 등의 PEF 운용사 선정도 여전히 '미인선발 대회'의 틀에서 크게 벗어나지 못하고 있다. 매번 선정 과정을 '제로베이스'에서 시작하는 방식이다.

물론 국내에서도 수년간 LP들이 좀 더 적극적이고 과감한 운용사 선정과 활용에 나서야 한다는 주장은 끊임없이 제기됐다. 하지만 정치적 상황에 휘둘리는 이들이 내부ㆍ외부 감사에 대비하려면 어쩔 수 없다는 한계가 여전했다. 이들을 선도하는 국민연금이 지금처럼 독립성ㆍ신뢰성을 상실하고 '만신창이'가 된 상황에서는 거의 불가능한 요구라는 지적도 적지 않다.

PE업계 관계자는 "국민연금이 선호하는 PEF란 이름만 나와도 자칫 특혜 시비에 얽매일 수 있는 환경이 바뀌지 않으면 앞으로도 변화를 기대하기 쉽지 않을 것"이라고 평가했다.

-

[인베스트조선 유료서비스 2017년 07월 18일 07:00 게재]

이미지 크게보기

이미지 크게보기