'카뱅 효과'에 카카오 주가만 25% 상승

"카카오 지분율 낮아 영향 없어" 지적도

한국지주 은행 욕심…'한투뱅크' 가능성?

-

카카오뱅크가 출범 일주일 만에 150만 계좌를 모으며 화려하게 데뷔했다. 출범 초기 고객의 이목을 끄는 데는 성공했다는 평가다. 그러나 주식시장에서는 희비가 엇갈렸다. '이름'을 제공한 카카오는 주가가 급등했지만, 과반 지분을 가진 최대주주 한국금융지주는 카카오뱅크 효과를 누리지 못했다.

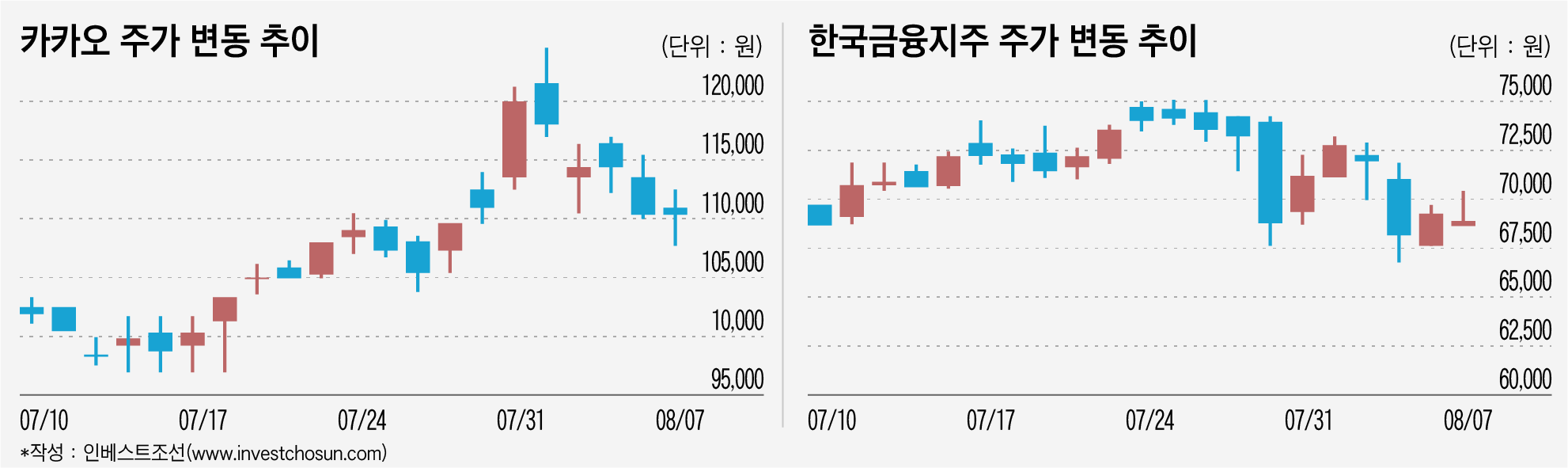

4일 한국거래소에 따르면 카카오 주가는 이달 1일 장중 12만4500원까지 올랐다. 지난달 14일 종가 9만9000원 대비 25.8% 상승했다. 같은 기간 한국지주 주가는 7만2200원에서 7만2800원으로 0.8% 오르는데 그쳤다. 4일 한국지주는 6만9200원에 장을 마쳤다.

금융투자업계에서는 '재주는 한국지주가 넘고 돈(주가)은 카카오가 챙겼다'며 쓴웃음을 짓는다. 한국지주가 카카오뱅크 지분 58%를 보유한 최대주주여서다. 한국지주는 향후 카카오뱅크 유상증자에도 주도적으로 참여할 예정이다.

반면 카카오의 카카오뱅크 지분율은 10%에 불과하다. 은산(銀産)분리 규제가 완화돼 지분율을 늘리기 전까지는 카카오 펀더멘털(fundamental)에 미치는 영향이 미미하다는 평가다. 스위스 투자은행(IB) UBS는 지난 1일 "카카오뱅크의 성장성이 크지만, 카카오에 기여하는 몫은 제한적"이라며 '매도'(sell) 보고서를 냈다. 외국인들도 카카오뱅크 출범 약 일주일 전인 지난달 21일부터 이달 3일까지 10만3920주를 순 매도했다.

추후 제도가 손질되고 지분율이 재편돼도 카카오뱅크가 카카오에 얼마나 기여할 수 있을지는 미지수다. 당장 카카오뱅크가 손익분기점에 도달하기까지도 갈 길이 멀다는 분석이다.

예대마진율 3.85%ㆍ대손율 0.52%ㆍ연 판관비 880억원 등 사업 전망을 낙관적으로 평가한 시나리오 기준으로도 자산 규모가 약 4조2000억원에 이르러야 흑자 전환이 가능하다. 케이뱅크 대출 증가 속도를 대입하면 적자를 면하기까지 3년 이상 필요하다. 예대마진율 3%ㆍ대손율 1.5%ㆍ연 판관비 1000억 등 보수적인 시나리오를 가정할 경우 흑자전환이 가능한 자산 규모는 7조원으로 커진다.

자산 규모를 늘리려면 증자도 선행돼야 한다. 감독당국은 시중은행에 국제결제은행 기준 자기자본비율(BIS비율)을 10.5% 이상으로 유지하라고 요구한다. 4조2000억원을 빌려주려면 자본금 4410억원을, 7조원은 7350억원을 갖춰야 하는 상황이다. 카카오뱅크의 초기 자본금은 3000억원이다.

카카오뱅크가 SGI서울보증보험에 지급하는 보험료를 감안하면 수익성은 더 악화될 수 있다. 카카오뱅크는 현재 저신용자 대상 중금리대출의 신용평가를 서울보증에 의존하고 있다. 카카오뱅크는 보험료율을 밝히지 않고 있으나 시중은행은 중금리대출 상품(사잇돌대출)을 판매하며 서울보증에 1.8~5.3%의 보험료를 낸다.

한 증권사 금융 담당 연구원은 "카카오뱅크가 아직은 카카오의 주당순이익(EPS)을 올려주지 못함에도 기대감만으로 주가가 과도하게 올랐다"면서 "향후 카카오뱅크가 수익성을 확보하고 카카오가 카카오뱅크 지분율을 확대한 이후에나 긍정적 영향을 따져볼 수 있을 것"이라고 말했다.

다만 향후 은산분리 규제가 완화되더라도 카카오가 카카오뱅크 지분율 확대에 어려움을 겪을 수 있다는 관측이 나온다.

한 IB업계 관계자는 "증권계 금융지주였던 한국지주는 오랜 기간 은행업 진출을 타진하다 카카오뱅크 최대주주가 된 뒤 은행지주사로 전환했다"면서 "한국지주 내부에서도 카카오뱅크에 대한 입장 정리가 안 돼 카카오가 카카오뱅크 최대주주 지위를 가져올 수 있을 지는 미지수"라고 전했다.

이미지 크게보기

이미지 크게보기