매도자금융 재부상·기득권은 공고…금융사 먹거리 경쟁 치열

CIB·초대형 IB 시대…대형 거래서 미드캡으로 눈길 돌리기도

-

최근 수년간 금융회사들의 '노다지' 역할을 해온 '인수금융 리파이낸싱' 시장이 내년부터 냉각기에 들어갈 전망이다. 금리인상 국면에 접어들 가능성이 있는 내년엔 차주들이 리파이낸싱을 통해 얻을 실익이 크지 않은 까닭이다. 여기에 웬만한 거래는 시작도 전부터 주선자가 정해진 판국이라 금융회사들의 입지는 더욱 좁아질 전망이다.

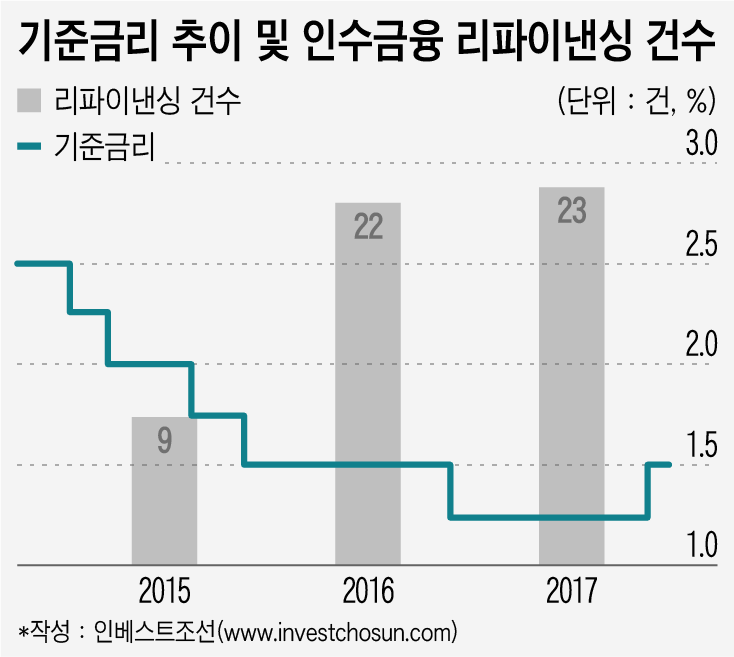

인베스트조선 리그테이블에 따르면 올해 금융사들은 23건의 리파이낸싱(리캡 포함) 거래를 주선했다. 2015년(9건)과 2016년(22건)을 거치며 늘어나는 모습이다.

-

인수금융 리파이낸싱 증가세엔 수 년간의 기준금리 및 시장금리 인하가 한 몫을 했다. 차주 입장에선 시장금리가 떨어진 만큼 이자 비용을 아낄 수 있다. 중도 상환에 따른 수수료를 부담하더라도 장기적으로는 더 이득이라고 판단했다. 예상보다 일찍 매각해 기대했던 비용 절감 효과를 거두지 못하기도 하지만, 이는 기업가치가 급격히 높아졌기 때문인 경우가 대부분이었다.

리파이낸싱은 새로운 주선 실적을 가져가려는 금융회사의 이해관계와도 부합했다. 인수금융은 통상 5년 만기로 빌리지만, 최근 수년 동안엔 불과 몇 개월만 지나도 금융회사로부터 리파이낸싱 제안이 들어오기도 했다. 다른 금융회사에 실적을 빼앗길까 기존 주선사가 먼저 리파이낸싱을 요청하는 경우가 많아졌다는 평가다. 차주가 머뭇거리면 배당 재원까지 얹어주기도 했다.

그러나 인수금융업계에선 내년부터는 리파이낸싱 거래가 뜸해질 가능성이 크다고 보고 있다.

11월 한국은행이 기준금리(1.5%)를 0.25%포인트 인상하며 시장 금리도 덩달아 들썩이고 있다. 금리가 오른다면 리파이낸싱을 통한 금융비용 감축 실익이 없다. 12월 미국 연방준비제도이사회는 기준금리를 1.25~1.5%로 0.25%포인트 올렸고, 내년에도 세 차례 금리인상을 예고하고 있다. 한국은행은 당장 국내에 미칠 영향은 크지 않다는 입장이나 기준금리 역전 가능성을 염두에 두지 않을 수는 없다.

4분기 들어 쌍용양회(1조450억원), 아쿠쉬네트(4090억원), 에이치라인해운(4000억원) 등 굵직한 리파이낸싱 거래가 잇따른 것도 본격적인 금리 인상기에 앞서 조건을 묶어두기 위한 것이란 평가가 나온다.

여기에 더해 올해 인수금융 시장에선 매도자금융(스테이플드 파이낸싱, Stapled-Financing)이 화제였다. 수년 전 메가박스 M&A에서 활용 가능성이 거론된 후 한동안 뜸했지만 올해는 ADT캡스와 한라시멘트 M&A에서 매도자금융을 활용하기로 했다.

매도자금융은 인수자의 편의 혹은 거래 성사 가능성 제고 등을 위해 매도자가 금융을 제공하는 기법이다. 통상의 M&A에선 어떤 인수자와 손을 잡고 누가 승리자가 되느냐에 따라 금융회사의 희비가 엇갈린다. 그러나 매도자금융 주선사가 있는 거래라면 그 외 금융회사들은 일부 금액을 나눠 받아가는 이상의 실적은 기대하기 어렵다. 매도자금융은 처음부터 인수자가 쓰지 않을 경우 불리할 수밖에 없는 조건과 구조로 제공되기도 한다.

자체적으로 한라시멘트 인수 자금을 빌리려 했던 아세아시멘트도 결국 매도자금융을 활용하는 쪽으로 가닥을 잡았다. 다만 당초 계획처럼 기존 차입금을 상환하고 다시 돈을 빌리는 형태가 아닌, 기존 차주의 조건을 그대로 승계하는 형태로 합의가 이뤄졌다. 번거롭거나 불리한 조건을 제시할 경우 ‘다 잡은 고기’를 놓칠 수 있기 때문에 주선사도 일정 부분 편의를 봐 준 것으로 풀이된다.

꼭 매도자금융이 아니라도 기존 대주단, 혹은 어떤 사모펀드(PEF) 운용사와 친한 금융회사 등은 쥐고 있는 주도권을 놓지 않으려 한다. 이 때문에 직접 거래를 발굴하기 보다는 실력 좋은 금융회사를 찾아 다니면서 관계를 다지는 데 노력하는 금융사들도 많아졌다는 전언이다.

인수금융 업계 관계자는 “금리인상 국면에서 리파이낸싱을 추진할 만한 곳은 매각 중인 ADT캡스 정도뿐”이라며 “매도자금융 등으로 ‘입도선매’된 거래가 많아질 것으로 보여 갈수록 먹거리가 줄어들지 않을까 우려된다”고 말했다.

주무대였던 대형 거래를 둘러싼 경쟁이 심화하면서 중소형 거래에서 활로를 찾으려는 금융사들의 발걸음은 빨라질 것으로 보인다. 락앤락을 필두로 가업 승계 및 중견·중소기업 거래가 봇물을 이룬 M&A 시장의 흐름과도 궤를 같이 한다. 금융지주의 CIB는 물론 초대형 IB로 출범한 증권사들도 미드캡(Mid-cap) 거래 잡기에 열중하고 있다. 은행들은 전국에 퍼져 있는 지점을 거래 발굴 루트로 적극 활용하고, 증권사들은 메자닌(mezzanine) 등 다양한 투자 방식을 활용할 수 있다는 점을 강조하고 있다.

이미지 크게보기

이미지 크게보기