SK 4조 발행 등 대기업 발행 이끌어

-

올해는 예년에 비해 회사채 시장이 존재감을 드러냈다. 미국을 시작으로 금리 인상 기조가 본격화하면서 기업들이 미리 자금 조달에 나서면서다. 내년에도 금리가 단계적으로 인상될 가능성이 커져 ‘상고하저’는 이어질 전망이다.

인베스트조선이 집계한 2017년 채권자본시장(DCM) 리그테이블에 따르면 15일 기준 올해 일괄신고 발행을 제외한 증권사 주선 회사채 물량은 총 42조807억원으로 전년 40조4110억원보다 1조5000억원가량 증가했다. 발행은 상반기에 집중됐다. 상반기 발행 규모는 25조3498억원으로 하반기 16조7308억원 보다 9조원 가까이 많았다.

상반기에는 회사채 순발행으로 전환했다. A등급 기업에 대한 시장 수요가 확인됐고 그 결과 BBB급으로도 온기가 조금이라도 옮겨 갔다. 지난해 순상환 기조가 바닥을 찍은 것도 영향을 미쳤다. 다만 하반기 들어선 만기도래 금액이 늘면서 순발행 규모는 점점 줄어들었다.

-

발행은 역시 우량기업 중심으로 이뤄졌다. 수요예측에서 우량기업들은 증액 발행하는 비율이 늘어나기도 했다. 미국을 시작으로 금리 인상 우려가 커지면서 기업들이 선제적인 자금 조달에 나선 영향으로 보인다. 내년에도 ‘상고하저’ 현상은 이어질 전망이다.

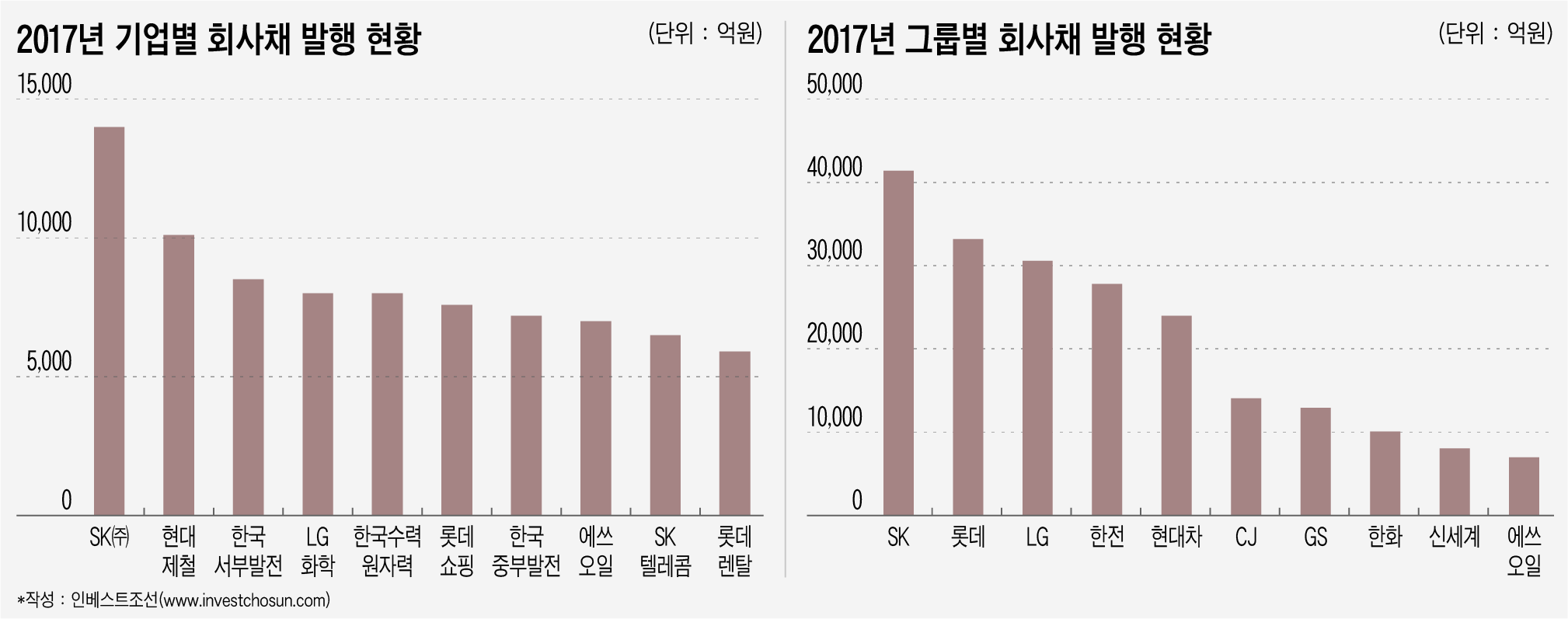

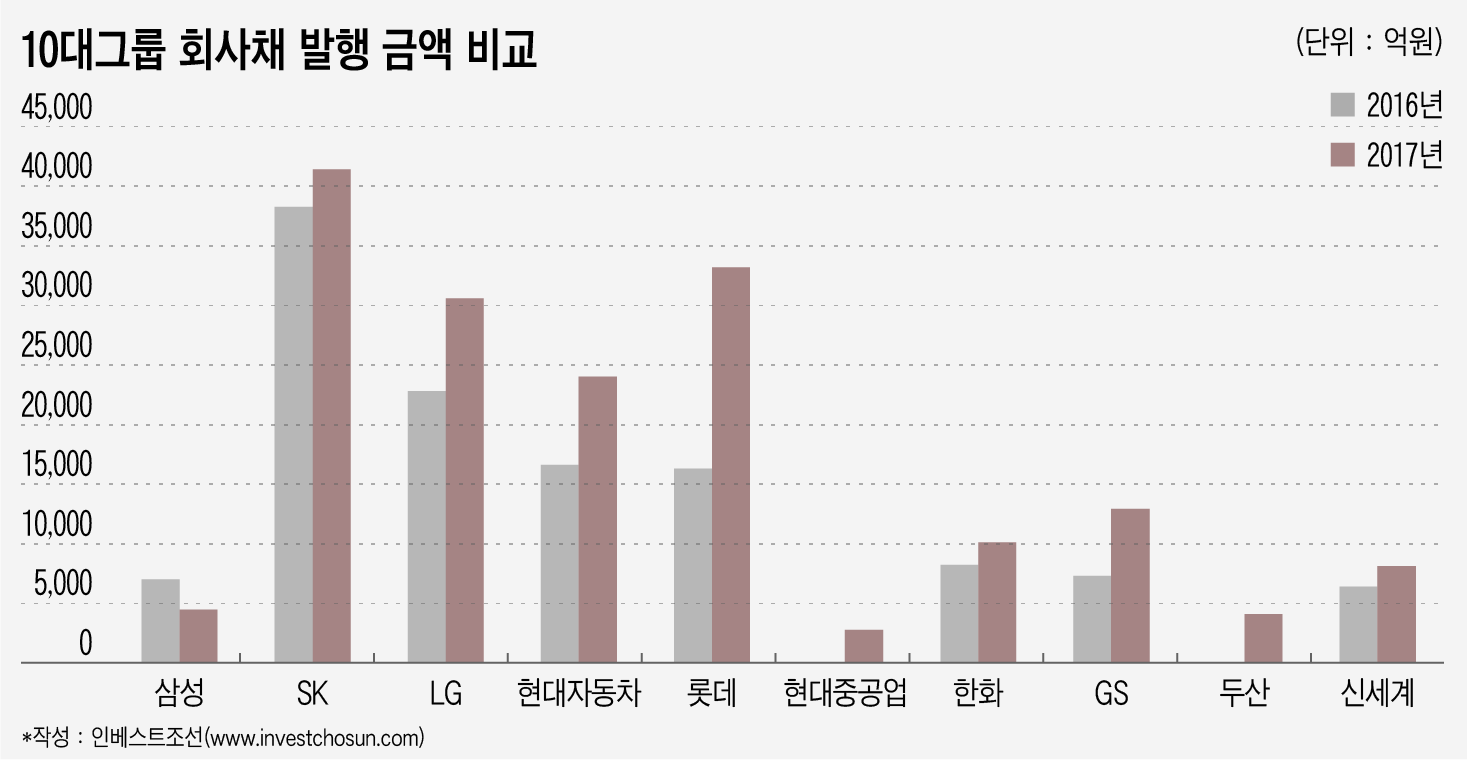

그룹별 발행 규모를 살펴보면 SK그룹이 올해도 빅이슈어(Big Issuer)임을 입증했다. 지난해 3조8000억원어치를 회사채 시장에서 조달한 SK그룹은 올해 4조원 이상 회사채를 발행했다. SK그룹은 최태원 회장의 ‘딥 체인지’ 선언 이후 그룹 확장을 위한 투자가 한창 이뤄지고 있는데 자금 조달시장에서도 바삐 움직였다.

롯데는 3조3200억원어치의 회사채를 발행했다. 지난해 1조6000억원대를 기록한 것을 감안하면 2배 이상 증가했다. 이는 시가총액 기준 10대 그룹 내에서 가장 높은 증가율이다. 시장에선 기업어음(CP)을 장기물로 대체하려는 움직임, 그리고 지주사 전환을 위한 자금 소요에 대응하기 위한 것으로 분석하고 있다.

지난해 2조원 초반대 발행을 기록했던 LG그룹도 올해는 3조원을 넘겼다. LG화학, LG디스플레이를 중심으로 시설 투자자금 용도가 많았다. 현대자동차그룹은 현대제철이 1조원 이상을 조달했고 기아자동차가 2년만에 회사채 시장에 등장, 5000억원을 조달했다.

지난해 공모채 발행이 없었던 현대중공업그룹, 두산그룹도 올해 다시 회사채 시장에 등장했다. 10대 그룹 중에선 삼성그룹만 발행이 줄었다. 작년 7000억원에서 올해 4500억원으로, 5000억원 미만으로 떨어졌다. 전반적인 순상환 기조 속에서 오너 부재 장기화에 따른 소극적 경영도 한몫했다는 평가다.

-

업종별 특이성은 건설사들의 시장 접근성이 개선된 점이다. 해외사업 부실을 상당 부분 털어내고 실적 개선세를 보이면서 대림산업, 현대산업개발, SK건설, 태영건설 등이 발행 시장에 복귀했다. 거시 또는 미시적 이유로 건설사들의 회사채 시장 접근이 지속될 수 있을지는 지켜봐야 한다.

자산유동화증권(ABS) 시장은 전년에 비해 3조원 가까이 발행 규모가 감소한 14조원으로 축소했다. 단말기할부대금채권, 항공기 매출채권, 캐피탈 채권, 부동산 프로젝트파이낸싱(PF) 등 기초자산에는 큰 변화가 없었다.

눈에 띄는 딜(Deal)은 현대아이파크몰이 3~5년치 임대료를 기초자산으로 자금을 조달한 것이다. 현대아이파크몰이 판매시설을 운영하면서 보유하는 신용카드판매대금채권, CJ CGV에 대해 보유 또는 보유하게 될 임대수입금지급채권, 현대산업개발에 대해 보유 또는 보유하게 될 임대수입금지급채권 등이다. 현대아이파크몰은 ABS 1750억원, 자산유동화대출(ABL) 1250억원 등 총 3000억원을 조달했다. 복합쇼핑몰 위주로 재편되고 있는 유통업계를 감안하면 향후 이 같은 딜이 계속 나올 가능성도 있다.

-

[인베스트조선 유료서비스 2017년 12월 19일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기