8월 차입금 2배로 늘린 데 이어 12월 또 리파이낸싱

내년 초까지 보호예수…LP 조기회수 위한 ‘리캡’ 성격

-

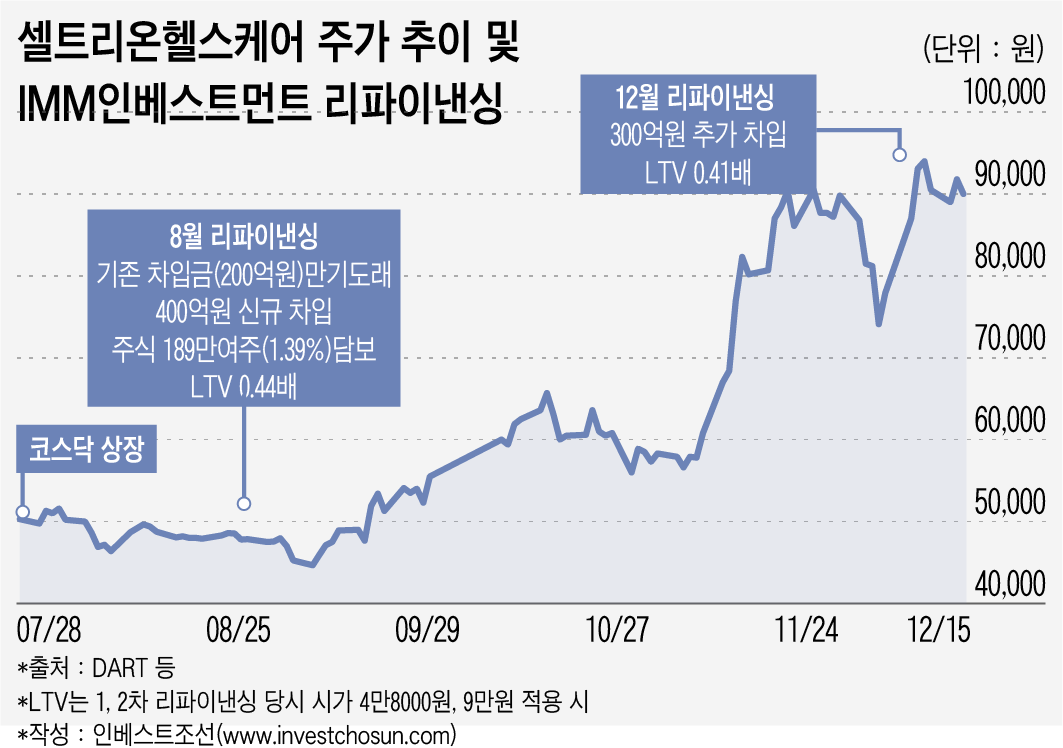

IMM인베스트먼트는 올해 하반기에만 두 차례 셀트리온헬스케어 차입금 리파이낸싱을 단행했다. 제약주 광풍(狂風)을 타고 추진한 두 번째 리파이낸싱으로는 사실상 자본재조정(리캡, Recapitalization) 효과를 누렸다.

21일 인수·합병(M&A) 업계에 따르면 페로즈유한회사는 최근 보유하고 있는 셀트리온헬스케어 지분(1.39%)을 담보로 300억원을 새로 빌리는 리파이낸싱을 단행했다. 지난 8월 400억원 규모 리파이낸싱을 한 지 4개월 만이다. 페로즈유한회사는 IMM인베스트먼트(아이엠엠인베스트먼트3호, 450억원)가 만든 특수목적회사(SPC)다.

-

IMM인베스트먼트가 짧은 기간에 두 차례 리파이낸싱을 성사시킨 배경은 코스닥 시장의 제약·바이오주 투자 바람과 셀트리온헬스케어 주식의 담보 가치 상승이다. 셀트리온헬스케어는 올해 코스닥 활황을 이끈 ‘셀트리온 3형제’ 중 한 곳으로 셀트리온의 바이오시밀러를 유통하고 있다.

IMM인베스트먼트는 과거 220억원가량을 들여 셀트리온헬스케어 주식을 인수하면서 그 중 200억원을 금융회사에서 빌렸다. 지난해 8월 1년 만기로 빌린 차입금 상환기가 도래하자 지난 8월 리파이낸싱을 단행했다. 차입 규모는 400억원으로 늘렸다.

셀트리온헬스케어는 지난 7월 코스닥 시장에 상장했다. 곧바로 코스닥 시가총액 2위에 오를 만큼 시장의 관심이 모였다. 상장 공모가격은 4만1000원이었는데, 8월 리파이낸싱 즈음엔 5만원에 가까운 주가 흐름을 보였다. 차입금을 두 배로 늘렸음에도 담보인정비율(LTV)은 오히려 떨어졌다.

코스닥 시장의 제약·바이오주 투자 열기는 올해 하반기 내내 이어졌다. 작년 말 시가총액 상위 10곳 중 제약·바이오 회사는 5곳이었으나 올해는 셀트리온헬스케어를 비롯해 신라젠, 티슈진, 휴젤 등이 부상하며 7곳으로 늘어났다.

IMM인베스트먼트는 셀트리온헬스케어 주가 상승이 이어지자 이달 300억원의 추가 리파이낸싱을 단행했다. 같은 담보 주식을 활용하는 만큼 새로 참여하는 금융사들과 함께 담보권을 재설정하고 금리나 만기, LTV 등 조건도 기존과 같은 수준으로 맞췄다. 조달 자금은 출자자(LP) 배당 재원으로 활용될 것으로 예상된다.

다만 첫 번째와 두 번째 리파이낸싱 참여 대주단간 우선 순위는 차등을 뒀다. 처음의 대주단이 추가 차입을 양해해준 만큼 유사 시 최우선 상환권을 가지고, 두 번째 대주단이 그 다음 순위의 권리를 갖기로 했다.

M&A 업계 관계자는 “셀트리온헬스케어 주가가 강세지만 상장 후 6개월간 보호예수가 걸려 있어 내년 초까지는 지분 매각을 통한 투자회수는 어렵다”며 “최근 리파이낸싱은 연내 수익 실현을 원하는 출자자(LP)들의 요구에 따른 것으로 일종의 리캡으로 볼 수 있다”고 말했다.

이미지 크게보기

이미지 크게보기