국내 주관사 선정...6월 발행 목표

오는 6월 말까지 2100억원 마련해야

갑질 이슈·투심 경색으로 흥행 여부 미지수

-

대한항공이 외화 신종자본증권(영구채) 발행을 접고 국내에서 투자자를 모집한다. 영구채 콜옵션 만기가 한 달도 채 남지 않아 서둘러 일정을 진행할 것으로 보인다. 한진그룹 오너일가의 갑질 이슈에 따른 여파가 커지면서 대한항공이 국내 투자자의 투자 수요를 이끌어 낼 수 있을지가 관건이다.

대한항공의 3억달러(약 3200억원) 규모 외화 영구채 발행은 무산됐다. 앞서 회사는 5월 중 영구채를 발행할 계획이었지만 최근 글로벌 시장이 이탈렉시트(이탈리아의 유로존 탈퇴) 우려로 흔들리면서 당초 계획한 발행 조건을 이끌어내지 못했다.

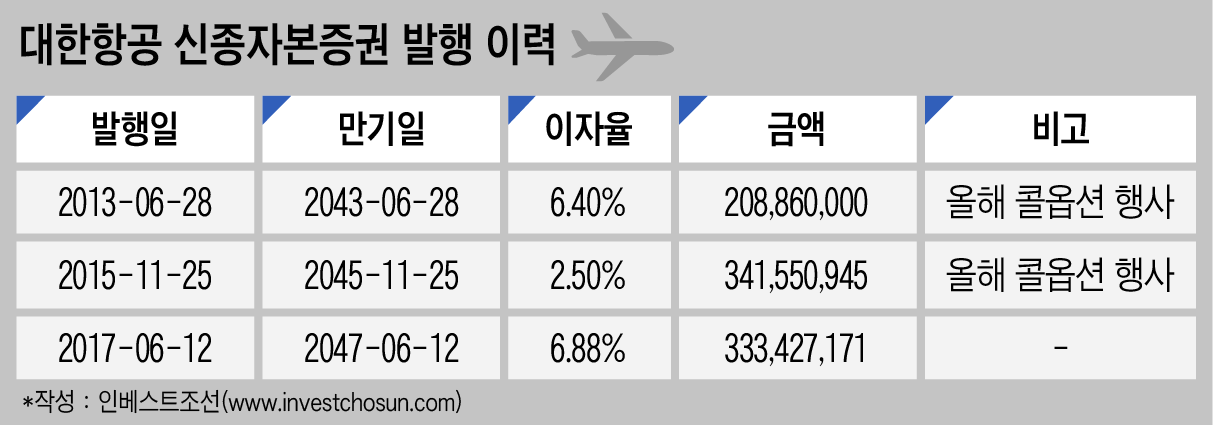

해외 자금 조달이 어려워지면서 대한항공의 발등에도 불이 떨어졌다. 올해 대한항공은 2013년과 2015년 발행한 영구채의 콜옵션을 대비해 5400억원가량을 마련해야 한다.

이중 2100억원은 당장 6월28일에 상환해야 한다. 한 달도 채 남지 않은 시간이라 회사와 주관사 측도 서둘러 발행을 준비 중이다.

-

대한항공은 금리 변동이 상대적으로 안정적인 국내 시장으로 눈을 돌렸다. 유안타증권 등 국내 증권사를 주관사로 선정해 발행 일정을 조율 중이다. 원화 영구채 발행은 2013년 이후 5년만이다.

투자자 확보가 원만히 이뤄질지는 미지수다. 대한항공은 지난 4월 회사채 발행을 끝으로 공모 회사채 시장에서 자취를 감췄다. 조현민 전 대한항공 전무의 물벼락 갑질 이슈 이후 조달시장에 나선 적이 없어 그 여파가 국내 투자자에 영향이 미치는 지 여부를 파악할 기회가 없었다.

한진그룹에 대한 기관투자자의 인식은 점점 악화하고 있다. 오너일가의 갑질 논란이 확대하면서 팔짱을 끼고 지켜보던 연기금들도 최근 대한항공에 적극적인 주주권을 행사하겠다는 입장이다. 국민연금은 대한항공과 한진칼 등 그룹 계열사 3곳에 5%이상의 지분을 보유하고 있다. 계열사 주가가 갑질 논란으로 하락하면서 국민연금의 손실 규모는 확대하고 있다.

국내 채권시장도 급격히 경색되는 점도 불안 요소다. 지난달 중국 에너지기업 중국국저에너지화공집단(이하 CERCG)이 보증해 발행한 채권을 기초자산으로 한 ABCP(자산유동화기업어음)의 디폴트가 발생하면서 국내 증권사와 운용사가 1000억원대 이상의 손실을 입었다. 이 상품의 일부는 신탁과 리테일이 소화한 것으로 알려졌다.

BBB급 채권의 실수요자인 증권사와 자산운용사가 이로 발이 묶이면서 대한항공 영구채의 흥행 가능성은 더욱 불분명해졌다. 실제로 최근 두산인프라코어(BBB, 안정적)도 회사채 발행과 CERCG사태가 맞물려 투자자들이 빠져나갔고, 최소 금액을 채우는 데 만족해야 했다.

대한항공 역시 BBB·BBB+의 신용등급을 기초로 발행에 나서야 한다. 투자업계의 한 관계자는 "BBB급 이하 회사들의 자금조달이 이번 사태로 어려워질 것"이라고 언급했다.

대한항공 측은 영구채 발행이 오너 이슈에 큰 영향을 받지 않을 것이란 입장이다. 관계자는 "대한항공의 올해 실적이 큰 폭으로 개선될 것으로 보이고 신용평가사도 등급전망을 '안정적'으로 조정한 바 있어 상환을 보장할 수 있다"고 설명했다.

-

[인베스트조선 유료서비스 2018년 06월 01일 14:00 게재]

이미지 크게보기

이미지 크게보기