공정위 승인 여부 단정 못해

매수·매도측간 가격 협상 난항도 존재

-

합산규제 일몰과 넷플릭스 등 OTT(온라인 동영상 서비스)의 공습, 통신사 결합 강화 등 유료방송시장에 변화의 바람이 불고 있다. 이 같은 변화로 인수합병(M&A)이 필요해지거나 혹은 활성화될 여건이 조성되고 있다. 다만 인수시점과 가격이 걸림돌로 작용할 수 있다는 평가다.

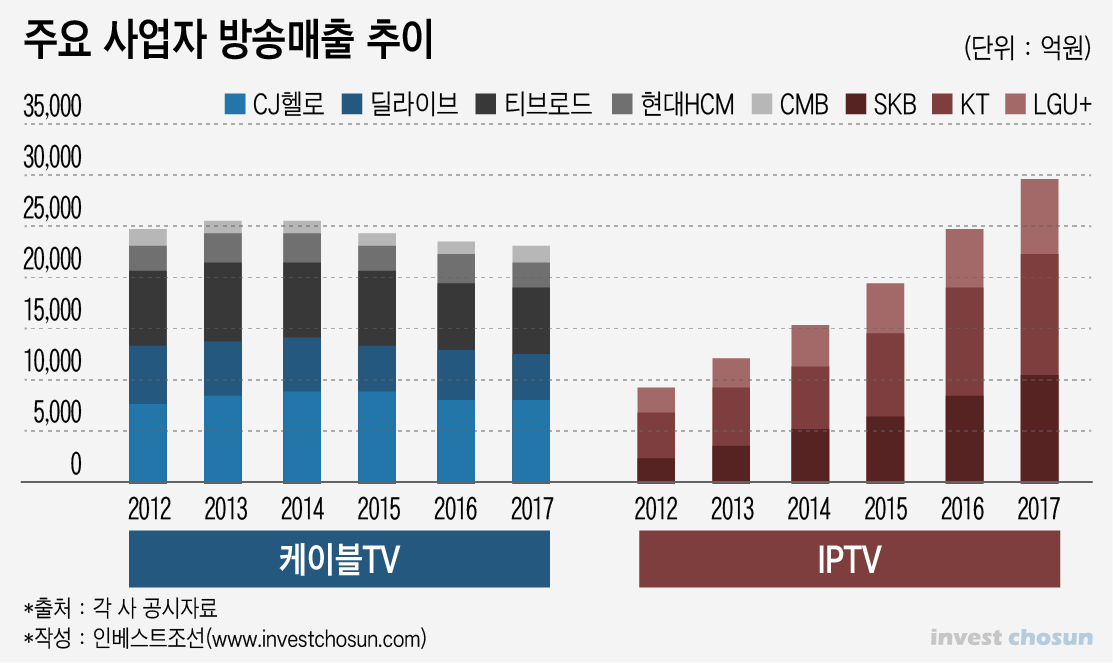

한국신용평가는 ‘유료방송시장 내 불가피한 변화, 그리고 재편(M&A) 가능성’이란 보고서에서 케이블TV사업자와 통신사업자의 유료방송 M&A 가능성이 크다고 진단했다. 방송시장 내 경쟁력 약화가 지속되는 케이블TV는 IPTV와 공생관계를 도모하는 것이 합리적이라는 유인이 있기 때문이다.

-

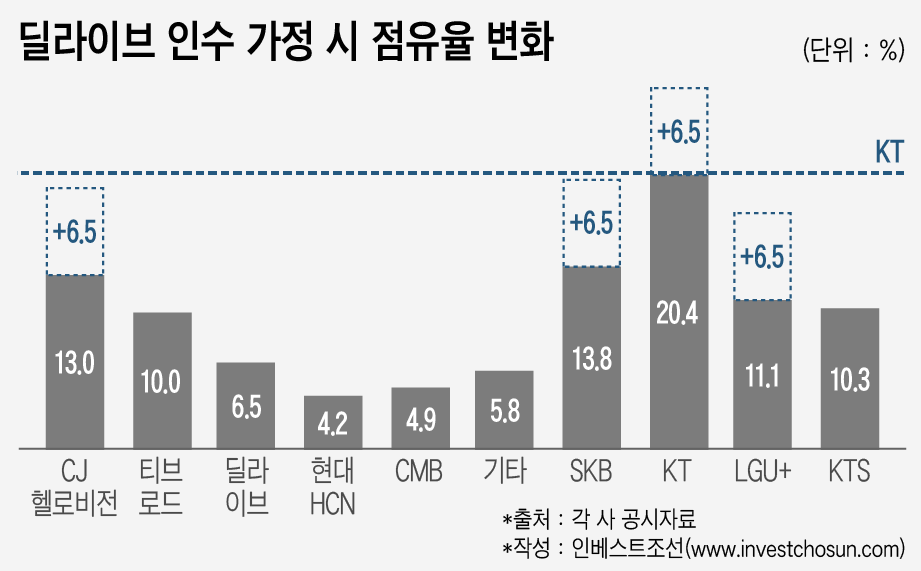

통신사의 경우 M&A가 KT, SK브로드밴드, LG유플러스 '3강' 체제의 경쟁구도에 변화를 가져다 줄 수 있다. 현재 공식적인 매물로 나와있는 딜라이브의 인수를 가정한다면 CJ헬로와 LG유플러스는 시장 2위의 지위확보가 가능하고 SK브로드밴드는 1위 KT와의 점유율 격차를 0.1%로 줄일 수 있다.

특히 LG유플러스에 M&A 유인이 가장 크다. 한신평은 "LG유플러스는 이동통신에서의 영향력을 점차 확대하고 있으며 장기간 굳어진 3위 사업자의 이미지를 탈피할 기회로 작용하기 때문"이라며 "앞으로 공격적인 움직임을 보일 것"이라고 예상했다. 이를 막기 위한 SK브로드밴드와 KT의 방어전략으로 추가 M&A가 연쇄적으로 발생할 가능성도 배제할 수 없다.

인수 시점과 매수·매도측간 가격 협상 난항은 걸림돌이 될 수 있다.

우선 인수시점은 공정거래위원회의 승인여부를 현 시점에서 단정하기 어렵다는 점이 문제로 꼽힌다. 2016년에 공정위가 SK브로드밴드와 CJ헬로 합병을 반대하며 제시한 근거는 아직 해소되지 않았다. 현재까지도 모든 통신사 및 대형MSO에 적용 가능하다.

가격 협상 측면에서도 매수측과 매도측간의 온도차가 존재한다.

-

딜라이브 채권단은 기존 투자금액 손실을 최소화하는 수준의 매각가액을 요구할 것으로 예상된다. 잠재적 매물인 CJ헬로는 SK와 매각추진 당시의 가치를 고수할 가능성이 크다. 케이블TV 경쟁력이 날이 갈수록 떨어짐에 따라 현재는 당시 매각가액에 대한 공감대를 이루기 어려울 것으로 보인다. IPTV의 성장력이 아직 기대되는 상황이라 매수 측에서도 M&A를 서두를 이유가 없다는 지적이다.

IPTV사업자로는 통신사가, 케이블TV사업자로는 CJ헬로가 잠재적 매수후보로 꼽힌다. 통신사는 안정적인 현금창출능력이 뒷받침되기 때문에 M&A에 따른 재무부담이 상대적으로 덜하다. 다만 SK텔레콤은 올해 ADT캡스 인수로 7020억원 규모의 자금소요가 예정돼 있고 ICT부문의 지배구조 재편을 검토하고 있어 상대적으로 재무적 부담이 크다는 평가다.

CJ헬로는 인수가격에 따라 한신평의 등급 하향 검토요인 중 하나인 EBITDA 대비 순차입금 배수가 3배를 초과할 가능성이 있다. 또한 매수후보 중 유일한 케이블TV사업자이기에 매출이 감소 추세인 점도 감안해야 한다.

한신평은 "M&A를 추진하기에는 걸림돌이 존재한다”면서도 “장기적 관점에서는 어떠한 형태로든 시장에 변화가 이뤄질 것으로 예상한다"며 "그 과정에서 발생하는 각 사업자 별 경쟁력과 수익성 및 재무안정성 등의 변화를 집중적으로 지켜보겠다"고 전했다.

-

[인베스트조선 유료서비스 2018년 09월 28일 16:09 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기