롯데, 미니스톱 인수 집중할 듯

신세계, 온라인·자체 투자에 무게

현대百, 홈쇼핑 주체로 추가 M&A

-

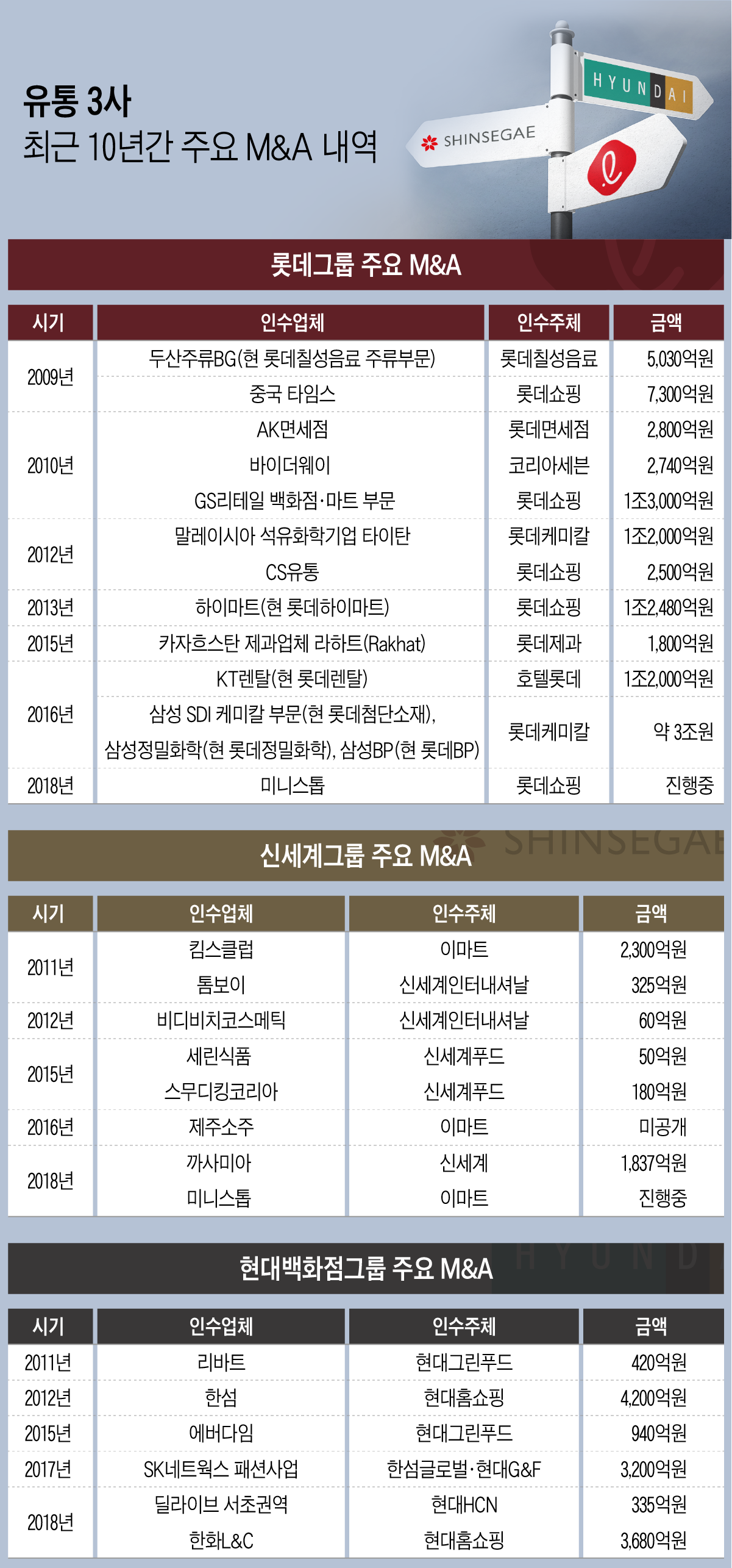

실적 부진의 늪에 빠진 유통 빅3가 저마다 타개책을 모색하는 가운데 이들의 투자 전략에도 변화가 감지되고 있다. 롯데는 미니스톱 인수에 뛰어들었지만 그 이상의 활약을 기대하긴 어렵다는 평가고, 신세계는 몇년간 소규모 인수합병(M&A)에 집중했지만 큰 재미를 못봤다. 보수적 경영의 대명사로 꼽힌 현대백화점은 최근 잇따라 M&A에 성공했고 투자은행(IB)들도 앞으로 가장 기대되는 딜 메이커로 꼽고 있다.

롯데하이마트 인수 이후 롯데쇼핑은 몇 년째 M&A 시장에서 잠잠한 대신 구조조정에 집중하고 있다. 단순히 오너 일가의 리스크 부각, 그에 따른 경영 공백 때문으로만 보긴 어렵다. 사업 환경 악화, 내부 인력 부족, 지주사 체제 전환 집중 등 복합적인 이유들이 작용했다.

마크로, 타임스 인수 등 대대적인 투자를 감행했던 중국에선 철수 작업이 한창이다. 한 때 100여개 점포를 운영했지만 영업손실 확대로 청산을 결정했다. 롯데쇼핑은 연내 중국 사업 정리를 최우선 과제로 삼았다. 해외투자 방향은 동남아시아 쪽으로 틀었고, 특히 베트남에 집중하고 있다.

IB업계 관계자는 “과거 그룹의 M&A를 전담했던 국제팀 멤버들이 이제는 각 부문의 수장으로 자리를 잡아 M&A를 도맡을 인력이 없고 또 인수할 마땅한 매물이 없는 것도 사실”이라며 “롯데지주가 어떤 투자 전략을 펼칠 지가 중요하다”고 전했다.

신동빈 회장 출소 이후 한국 미니스톱 인수전에 관심을 보이는 것은 주목된다. 세븐일레븐이 미니스톱을 인수하게 되면 CU, GS25와 함께 편의점 빅3를 공고히 할 수 있다. 경쟁사 신세계에 비해 오프라인 강화에 관심이 큰 만큼 인수 의지 역시 신세계보다 크다는 평가다.

신세계그룹은 대규모 M&A가 떠오르지 않지만 최근 5년간 이마트를 중심으로 식품과 유통채널 관련 기업을 사들였다. 이마트는 이마트24(옛 위드미에프엔스)·신세계티비쇼핑(옛 드림커머스)·제주소주·창투코퍼레이션 등을, 신세계푸드는 세린식품·스무디킹코리아·제이원 등을 인수했다. 하지만 재미를 못 본 것도 사실이다. 이들 기업 대부분 적자를 면치 못하고 있다. 신세계백화점이 인수한 까사미아는 ‘라돈’ 유탄을 맞았다.

신세계는 오프라인보다 온라인 사업에 관심이 더 크다. 한 때 전 세계 1위 유통기업이었던 미국 백화점 체인 ‘시어스’가 파산 절차에 들어가는 등 유통 헤게모니가 온라인으로 옮겨가고 있다. 신세계 투자 전략은 M&A보단 자체 투자, 외부 투자 유치 등으로 무게가 옮겨져 있다. 신세계는 올해 1월 이커머스 사업을 전담하는 별도 법인을 설립하기로 하고 글로벌 투자운용사로부터 1조원을 투자 받기로 했다. 2023년까지 매출 10조원 달성 목표를 내세웠지만 여러 문제들이 얽혀 난항을 겪고 있다. 백화점 부문에서 신규 사업으로 진출한 면세점이 단기간 성장해 빅3로 안착한 것은 긍정적 요인으로 꼽힌다. 다만 면세점 시장 특성상 꾸준한 성장을 담보하기는 쉽지 않다.

금융투자업계 관계자는 “신세계의 투자 방향성에 대해선 그 누구도 이견이 없지만, 연초 투자 유치에 대해 대대적인 홍보를 한 것에 비해 지금은 조용하다”며 “국내 대형 유통업체들이 안 가본 길을 가고 있기 때문에 무조건 장밋빛 전망만 내놓기도 어렵다”고 평했다.

현대백화점그룹은 유통 빅3 중 가장 ‘정적인 기업’으로 꼽혔다. 관련 매물들이 나올 때마다 잠재적 인수 후보로 꼽혔지만 정작 실행에 옮긴 적은 많지 않다. 그랬던 현대백화점이 유통, 패션, 리빙·인테리어 부문을 그룹의 3대 핵심 사업으로 육성하려는 전략을 앞세워 M&A 시장의 딜 메이커로 부상했다.

특히 한화L&C 인수를 기점으로 IB업계에선 현대백화점그룹에 대한 평가가 반전되는 분위기가 감지되고 있다. IB업계 관계자는 “그간 현대백화점그룹과의 교류가 뜸했던 IB 하우스들도 한화L&C 인수 이후 현대홈쇼핑과 접촉을 시도하고 있다”고 전했다.

향후에도 그룹 곳간 역할을 맡고 있는 현대홈쇼핑이 그룹 M&A 주체로 나설 것으로 보인다. 다음달 현대홈쇼핑은 보유 현금으로 한화L&C 인수자금을 지급할 예정인데 앞서 금융기관에 인수금융 수요조사를 시도한 바 있어 추가적인 M&A 가능성도 점쳐진다.

증권업계 관계자는 “현대홈쇼핑이 현금을 많이 들고 가는 회사라 괜찮은 매물이 있으면 언제든지 M&A에 나설 것”이라며 “CJ오쇼핑이 CJ E&M과 합병해 자금줄 역할을 하는 것과 비슷한 맥락에서 해석할 수 있다”고 설명했다.

경쟁사들과 비교해보면 현대백화점의 M&A는 결이 다르다는 평가다. 전통적인 유통 사업 강화보단, 유통을 기반으로 사업 포트폴리오를 지속적으로 확장하는 데 방점이 찍혀있다. 다만 보수적인 재무 전략을 감안하면 롯데쇼핑처럼 대규모 M&A에 나설 가능성은 커 보이지 않는다는 게 IB업계의 분석이다.

-

[인베스트조선 유료서비스 2018년 10월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기