"NCR비율 양호하지만 지표 감소 속도 너무 빠르다"

내년 금융환경 불확실성 증대로 우려 목소리↑

-

대형증권사들의 자본적정성에 대한 우려가 제기되고 있다. 대형사 중심으로 위험선호 성향이 강해진 가운데 내년 글로벌 자본시장 불확실성은 확대될 전망이다. 신용평가사마다 온도차는 있지만 대형증권사 신용도에 하방 압박이 증가할 것이란 평가가 나온다.

대형증권사들의 잠재위험이 확대된 것으로 나타났다. 올해 6월말 기준으로 국내 증권사 총 우발채무는 33조2000억원으로 자기자본 대비 비중도 63.4%에 달한다. 특히 상대적으로 리스크가 높은 신용공여가 크게 늘어나 우발채무 중 신용공여 비중은 77%를 기록했다. 2010년에는 1%대에 불과했던 것에 비하면 증가속도가 가파르다. 발행어음 업무는 대형사를 중심으로 기업, 부동산 대상 신용공여 사업을 확장하는데 도화선 역할을 했다는 설명이다. 그러나 정부의 부동산 규제 정책이 강화되고 있어 입주 포기, 잔금 지연 등 우발채무 현실화 가능성도 높아졌다.

파생결합증권 잔액 규모도 크게 늘었다. 올해 9월말 기준으로 파생결합증권 발행잔액은 108조원으로 증권사 자기자본의 220% 수준이다. 발행규모는 전년 대비 8% 증가하였으나 상환규모는 약 20% 감소한 상황이다. 신용평가사 관계자는 “최근 주가지수가 급락해 계속 롤오버가 되고 있다”며 “발행 당시 증권사들이 일정 기간 뒤 상환 받을 계획으로 투자했지만 자금이 묶여버리기나 계산하지 않았던 손실이 발생하고 있다”고 말했다.

-

대형증권사 질적 자본적정성에 대한 의견에는 온도차가 있다.

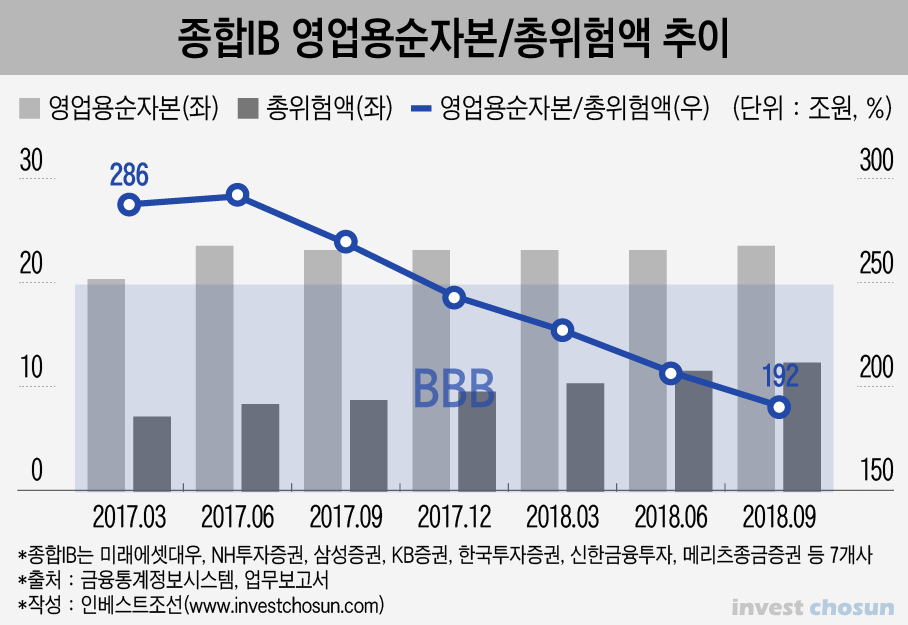

종합 투자은행(IB)의 영업용자본비율(구NCR비율)은 작년 6월말 291%에서 올해 192%로 크게 떨어져 신용도 하방압력이 증가했다는 평가다. 특히 미래에셋대우, KB증권, 한국투자증권 등은 150~200% 하락했다.

반면 구NCR을 참고자료로만 활용하는 신평사들은 "초대형IB 순자본비율(신NCR비율)이 1099.1%에 달해 자본적정성 저하 위험은 크지 않다"는 의견을 제시했다. 과거 금융당국이 위험자본을 늘릴 것을 주문한 바 있고 현재까지는 큰 손실이 발생하지 않았기 때문에 우려할 수준은 아니라는 설명이다. 견고한 고객기반과 사업다각화, 자기자본 확충 등을 통해 대형증권사의 신용등급 하향 가능성도 낮게 봤다.

그러나 자본적정성 지표 감소 속도가 너무 빠르다 데는 의견이 일치한다. 구NCR비율이 참고지표라고 하더라도 임계치에 근접한 수준으로 떨어지면 위험할 수 있다는 문제의식을 공유하고 있다고 입을 모은다.

심지어 내년 사업환경이 비우호적일 것인 전망마저 나오면서 우려의 목소리가 높아진다. 올해 하반기부터 이어진 증시위축, 글로벌 금융환경 변동성 확대, 부동산 경기 저하 가능성 등이 부담으로 이어질 전망이다. 이에 따라 파생결합증권 조기상환 정상화에 시간이 걸릴 것으로 보인다. 양질의 부동산, 기업 금융도 시장에서 찾기 쉽지 않을 것으로 예상된다

한 신평사 관계자는 “AA급 대형사들의 자본적정성은 증권업 평가방법론상 BBB 구간에 위치해 있다”며 “대형사들이 신용도 유지를 위해 감내가능한 위험투자 수준은 한계에 도달해 재무건전성 저하 추세가 지속될 경우 신용등급 하향압박이 커질 것”이라고 말했다.

이미지 크게보기

이미지 크게보기