IPO 빅딜 연기에 이어 줄줄이 자진 철회

상반기 기대감 무색할 정도로 공모시장 위축

-

올해 주식자본시장(ECM)을 두고 투자은행(IB)업계에서는 최근 5년 중 '최악'이라는 평가가 나오고 있다. 연초에만 해도 올해 기업공개(IPO) 공모건수와 공모금액 모두 최고 기록을 경신할 것으로 예상됐으나, 증시의 악재가 발행시장까지 영향을 미치면서 4분기 들어 투자심리가 크게 위축된 게 원인으로 지목된다.

지난해 말부터 정부가 코스닥 활성화 정책 등을 추진하며 시장의 기대감을 높였지만, 막상 뚜껑을 열어보니 정반대의 상황이 전개됐다. 미국과 중국의 무역전쟁 우려에 증시가 급락하고, 하반기 대어급 IPO 거래가 부재하면서 '5년래 최고'가 될 뻔했던 공모시장은 '5년래 최악'이라는 성적표를 받아들게 됐다. 또한 바이오 기업을 중심으로 회계감리 이슈가 붉어지면서 투자심리가 크게 위축됐고, IPO를 앞둔 발행사들이 줄줄이 상장계획을 철회하면서 공모규모가 더 급감했다는 지적이다.

10여곳에 가까운 기업들이 IPO 공모를 철회하면서 지난해 8조여원 육박하던 IPO 공모규모는 올해 2조8000억여원에 그쳤다. 공모규모 기준으로 2000억원을 넘는 대형주 역시 한 종목도 나오지 않았다. 연내 상장을 계획했던 대형 공모종목 상당수가 내년으로 상장 시기를 늦추면서 공모규모 1~5위권 증권사들의 올해 총 공모금액은 2000억~5000억원 사이에 머문 상황이다.

12월 말까지 상장이 예정된 기업을 포함하면 올해 IPO 공모금액 기준 1위를 차지한 증권사는 미래에셋대우지만 총 공모액은 4942억여원 수준이다. 지난 3분기까지는 공모금액 기준으로 대신증권에 뒤쳐졌으나 뒷심을 발휘하면서 올해 총 12개사의 IPO 대표주관을 맡아 상장을 성사시켰다. 올해 기준으로 증권사 중 최다 상장 건수다.

반면 지난 3분기까지 공모규모 기준으로 IPO 대표주관에서 1위를 달리던 대신증권은 2위로 한 계단 내려왔다. 대신증권은 올해 애경산업을 포함해 총 11개사의 IPO를 주관했다.

-

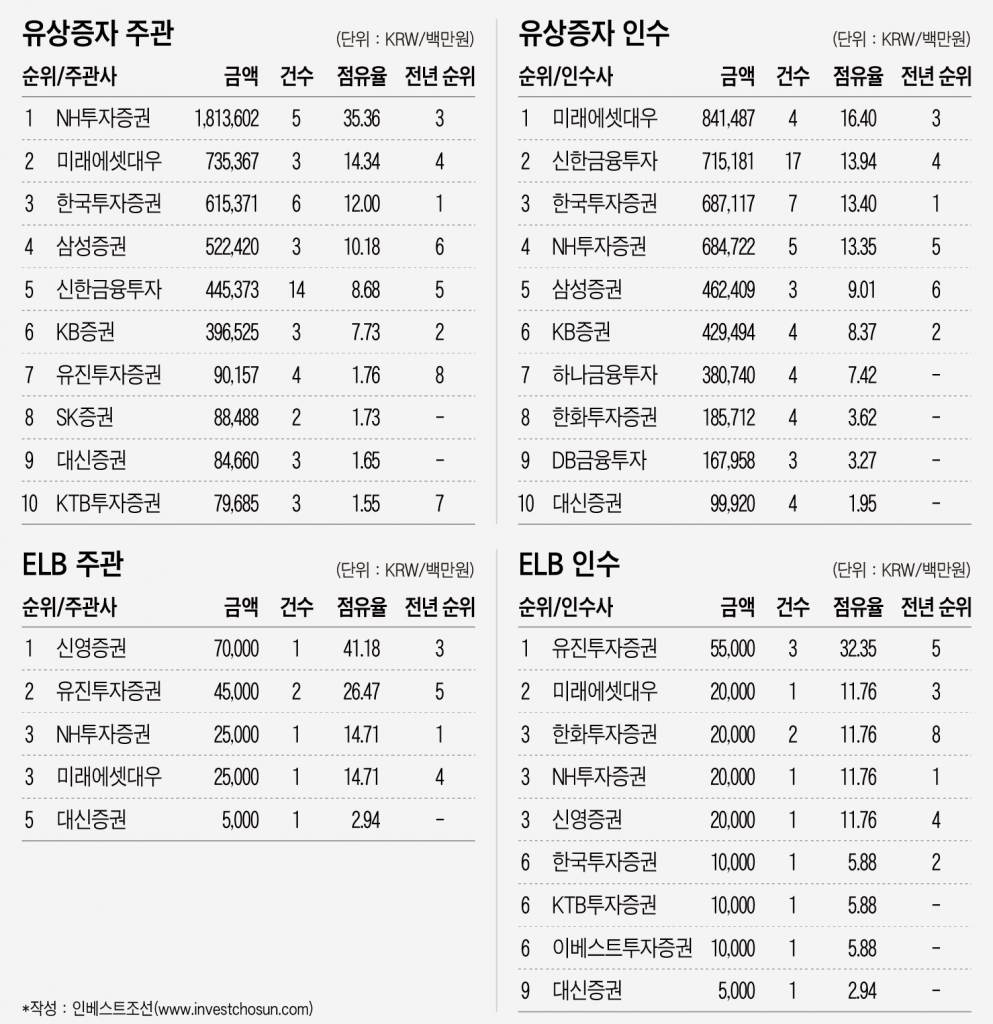

10월부터 시장이 확 꺾이면서 올해 전체 ECM 주관·인수 순위는 3분기 누적 대비 큰 변화가 없었다. NH투자증권이 지난 3분기 누 적에 이어 4분기 누적에서도 1위 자리를 지켰다.

NH투자증권은 올 상반기에 발행금액만 1조원이 넘는 삼성중공업과 현대중공업의 유상증자 대표주관을 담당하면서 2위인 미래에셋대우와의 격차를 벌렸다. 다만 조선사 증자를 제외하면 다른 증권사들과의 큰 차이는 없는 상황이다.

올해 ECM 주관사 순위를 가르는데 결정적인 영향을 미쳤던 유상증자마저도 하반기 들어서는 급감했다. 유상증자 공모금액은 올해 1분기와 2분기에는 각각 2조2307억원, 1조7278억원에 달했으나 3분기와 4분기에는 각각 4958억원, 6472억원에 그쳤다.

다만 일부 중소형 증권사들의 약진은 눈에 띈다. 올해 4분기 누적 ECM 전체 순위 7위부터 10위까지 이름을 올린 증권사들은 모두 지난해에는 순위권 밖이었다. 대신증권의 경우 IPO 주관 2위에 이어 ECM 전체 주관 7위를 차지하며 두각을 드러냈고, 그 밖에 키움증권과 신영증권, 유진투자증권도 10위권 안으로 진입했다.

올해 공모 주식연계증권(ELB) 순위는 3분기와 변화가 없었다. 4분기에 2건의 공모 ELB 거래가 있었지만 모두 모집주선방식으로 진행되면서 주관 및 인수 순위에는 반영되지 않았다.

올해 누적 공모 ELB 발행금액은 1700억원으로 이 중에서 두산건설 신주인수권부사채(BW) 발행금액(700억원)이 차지하는 비율만 40%를 넘는다. ELB 주관 순위 1위는 두산건설 BW 대표주관을 맡은 신영증권이며 ELB 인수 순위 1위는 유진투자증권이다.

-

[인베스트조선 유료서비스 2018년 12월 20일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기