CP 발행잔액 증가가 '실탄 확보' 측면에선 긍정적 해석도

금융비용 낮추는 대신 유동성 위험 커지는 양면성 우려

지주회사 성격 고려시 장기적 안목서 자금조달 접근 필요

-

롯데지주가 일반적인 지주회사들과 달리 기업어음(CP)을 적극적으로 활용하고 있다. 국내 지주사 중 자금 조달 측면에서 CP 의존도가 가장 높다. 전통적으로 롯데그룹이 CP 발행을 많이 해왔기에 새삼스럽지 않다는 평가가 있는 반면, 롯데지주가 ‘유통DNA’에서 벗어날 필요가 있다는 지적도 나온다.

롯데지주의 자금조달 방식은 일반적인 지주회사들과 차이를 보인다. 롯데지주는 20대그룹 지주회사 중 유일하게 회사채보다 CP 발행잔액이 크다. 롯데지주 출범 후 만기 1년 미만의 CP 발행을 줄곧 이어왔다.

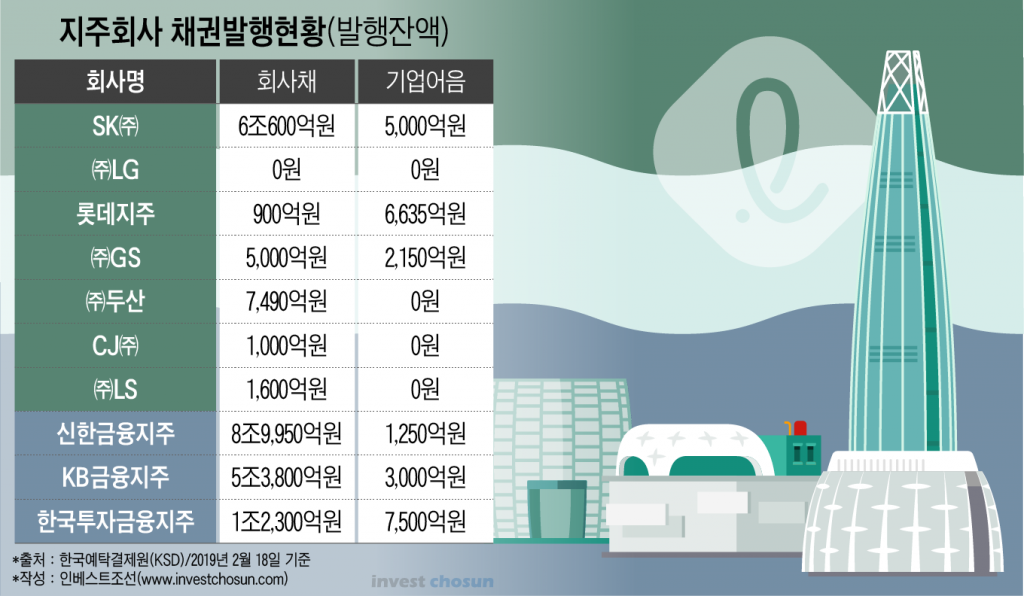

지난 15일 기준 롯데지주의 채권발행현황을 살펴보면 회사채 400억원, CP 7100억원으로 CP 발행잔액이 18배가량 높았다. 500억원 규모의 CP 만기 시점에 사모채로 차환하면서 18일 기준 롯데지주의 회사채와 CP 발행잔액은 각각 900억원, 6635억원으로 조정됐다. 하지만 여전히 CP 의존도가 높은 상황이다.

SK와 LG, GS, CJ, LS 등 주요 그룹 지주회사들은 회사채 발행잔액이 CP 발행잔액을 앞선다. LG와 CJ, LS처럼 CP 발행잔액이 0원인 지주회사도 있다. 제조업 기반의 설비 및 장비 투자를 중심으로 성장하다 보니 회사채 발행을 통한 자금조달이 통상적인 편이다.

투자은행(IB)업계에서는 롯데지주가 다른 지주회사들과 자금조달 방식에서 차이를 보이는 이유로 ‘유통업 베이스’라는 점을 지목하고 있다.

롯데지주는 ▲롯데쇼핑 ▲롯데제과 ▲롯데칠성음료 ▲롯데푸드 등이 분할 후 합병하면서 출범했다. 롯데지주의 전신 격인 롯데쇼핑은 2014년 1월부터 5월까지 누적기준으로 CP로만 1조1500억원을 조달한 바 있다. 대부분 만기 3개월 이하의 단기물이었다. 롯데쇼핑뿐만 아니라 이마트 등 유통업계에선 회사채보다 만기가 짧은 CP나 전자단기사채 발행을 통한 자금 조달이 빈번하다.

또한 지난해부터 풍부한 유동성에 힘입어 ‘A1’ CP에 대한 투자 수요가 몰린 점이 롯데지주의 CP 발행잔액이 늘어난 이유로 꼽힌다. CP 최고 신용등급인 ‘A1’ 등급을 보유하고 있으면 은행 차입보다 낮은 금리로 자금 조달이 가능하다.

롯데지주의 CP 의존도를 두고 금융투자업계 내에서도 의견이 갈린다.

긍정적으로 보는 쪽에선 롯데그룹이 다른 그룹사에 비해 전통적으로 CP 발행이 많았던 이력에 주목했다. 롯데쇼핑 등의 자금조달 이력을 봤을 때 ‘새삼스럽지 않다’는 것이다. 롯데지주 내 자금조달 키맨들이 CP 발행에 익숙한 계열사 출신인 점, 과거 일본에서 단기로 자금을 확보했던 것을 고려하면 CP 발행을 잘 하기도 하고 익숙한 게 클 것이라는 분석이다. 또 롯데지주의 CP 발행이 시장에서 ‘호재’로 받아들여질 수 있다는 의견도 있다.

금융투자업계 관계자는 “유동성이 좋은 롯데지주가 CP 발행을 늘리는 것은 그룹 차원에서 운영자금을 포함한 ‘실탄’ 마련에 나선 것”이라며 “지분구조 및 인수합병(M&A) 등 추가적인 딜(Deal)에 대한 기대감을 높이는 것으로 해석할 수 있다”고 의견을 제시했다.

부정적으로 보는 쪽에선 롯데그룹의 CP 및 단기차입을 회사채로 전환할 필요가 있다는 지적이다. 롯데지주는 앞서 롯데케미칼 지분 매입 대금인 2조2274억원을 CP와 금융기관 단기차입으로 조달했다. 이후 금융비용 절감 등을 목적으로 CP를 발행해 은행 차입금을 줄여나갔다. 단기자금인 CP로 은행권 단기차입을 상환하는 데 활용한 셈이다.

통상 만기가 3년 이상인 회사채에 비해 만기 1~3개월의 CP는 재무구조 측면에서 안정성이 크게 떨어진다. 롯데지주가 당장 재무 리스크가 불거질 가능성은 낮지만, CP 의존도가 커지는 것은 향후 재무 불안 요소로 작용할 수 있다. 금융비용을 낮추는 실리를 거둘지 몰라도 돌발 상황 발생 시 유동성 위험이 커진다.

롯데지주가 ‘유통DNA’에서 벗어나지 못했다는 지적도 제기된다. 지주회사는 그룹 내 주요 계열사들의 사업활동을 지배한다. 따라서 장기적 안목으로 그룹 전반의 자금 계획 등을 수립하는 역할이 중요하다. 유통업과 지주회사의 자금조달 성격 및 접근 방식이 달라야 하는 이유이기도 하다.

IB 업계 관계자는 “롯데그룹의 경우 롯데지주뿐만 주요 계열사들은 이미 CP 시장에서 큰 손으로 자리잡고 있어 롯데지주의 CP 발행이 새삼스럽지 않은 것은 사실”이라며 “다만 그룹 내 CP 발행잔액 규모가 최상위권에 속하는 롯데카드(2조3150억원)·호텔롯데(7900억원)·롯데쇼핑(6500억원)도 회사채 발행잔액 비중이 더 높은 것과 비교하면 롯데지주의 자금조달 방식이 눈에 띄는 편”이라고 분석했다.

-

[인베스트조선 유료서비스 2019년 02월 20일 07:00 게재]

이미지 크게보기

이미지 크게보기