A급 회사채 수익률 2년새 반토막

신규 사업자 속속 시장 진입 태세

해외 투자 역량이 핵심 변수될 것

역마진에도 약정수익률 못 내려

-

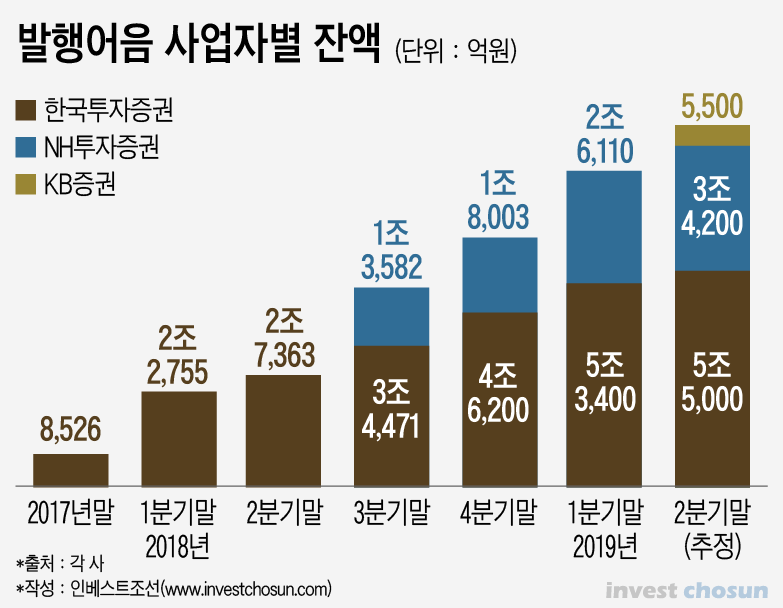

예상보다 한발 빨리 인하된 기준금리가 초대형 금융투자사업자(IB) 주력 사업으로 떠오른 발행어음 시장의 핵심 변수로 부상했다. 주요 투자 자산의 기대 수익률이 줄어들 가능성이 커 그만큼 마진을 확보하기가 어려워질 가능성이 높아서다.

반면 발행어음 시장 진출에 대한 업계의 관심은 최고 수준으로 증폭된 상황이다. 시장 내 경쟁 강도가 점차 커질 전망이라 발행어음 약정수익률(금리)을 내리기는 쉽지 않아진 모양새다. 선도 사업자·해외 투자에 역량을 갖춘 사업자가 앞으로 발행시장에서 유리한 고지를 차지할 거란 분석이 나온다.

한국은행 금융통화위원회는 지난 18일 기준금리를 1.75%에서 0.25%포인트 내렸다. 3년 1개월만의 전격적인 인하였다. 당초 8월 인하할 것이라는 시중의 예상에서 벗어났다. 이날 이주열 한국은행 총재는 비둘기파(완화)적 발언을 쏟아냈다. 금융시장에서는 연내 추가 인하를 통해 역대 최저였던 기준금리가 1.25%선까지 되돌아갈 것으로 예상하고 있다.

최근 시장금리가 뚝 떨어지며 국고채 3년물은 1.350%까지 금리가 내려왔다. 발행어음이 투자 가능한 A급 회사채 3년물은 1.869%(공모채 기준)까지 금리가 밀렸다. 발행어음이 처음 출시된 2017년 11월엔 A급 회사채 3년물 기준수익률이 3.451%에 달했다. 2년도 채 되지 않아 기대 수익률이 반 토막 난 것이다.

현재 발행어음 상품을 출시한 초대형IB들은 1년 적립식 기준 연 3% 안팎의 약정수익률을 제공하고 있다. 한국은행이 다시 금리 인하기조로 돌아서며 현재 약정수익률로는 점점 더 마진을 내기가 쉽지 않아질 거란 우려가 나온다.

한 증권사 관계자는 "현재 발행어음의 주요 투자처는 부동산 외 인수금융, 기업 신용공여 등으로 시장 금리의 영향을 많이 받는다"며 "일각의 예상대로 연내 기준금리가 두 차례 추가 인하돼 전인미답의 기준금리 1% 시대가 시작되면 약정수익률을 내리지 않곤 버틸 수 없을 것"이라고 말했다.

-

역마진 우려에도 막상 약정수익률을 내리기는 쉽지 않다. 올해 말에서 내년 초 신한금융투자를 필두로 미래에셋대우, 삼성증권의 발행어음 시장 진출 가능성이 매우 커졌다. 하나금융투자도 그룹의 인수합병(M&A)등 자금 소요가 변수이긴 하지만, 자기자본을 4조원으로 확충할 가능성이 꾸준히 언급되고 있다.

신규 사업자가 지속적으로 진입하는 와중에 고객을 확보하려면 결국 약정수익률 경쟁을 벌일 수밖에 없을 것으로 예상된다. 일례로 1995년 증권업계에 처음 출시된 수시형 환매조건부채권(RP)의 경우, 발행 초기 첫 사업자였던 대우증권이 누리는 마진은 800bp(8%)에 달했다. 수시형 RP가 대중화되고 타 증권사에도 경쟁적으로 발행을 시작하며 마진은 불과 2년만에 제로에 가까워졌다.

기준금리 인하가 기존 발행어음 사업자에게 더욱 유리한 환경을 만들어 줄것이라는 분석도 나온다. 상대적인 고금리 시절 투자를 집행한 사업자와 저금리 상황에서 투자를 집행한 사업자는 기대할 수 있는 수익 자체가 다른 까닭이다.

특히 한국투자증권은 이미 5조원에 가까운 발행어음을 조달해 투자를 상당부분 집행했고, 현재 200bp(2%)에 가까운 마진을 누리고 있는 것으로 알려졌다. 반면 한국투자증권과 같은 연 3%(적립식 기준)의 약정수익률을 내세운 KB증권의 경우 상반기 조달한 5500억원의 발행어음에서 충분한 마진을 확보하는 데 고전했던 것으로 전해졌다.

초대형IB별로 공격적 확장정책을 고수할 지, 고객 관리 차원의 단기 투자 상품으로 운용할 지 전략도 갈릴 전망이다.

NH투자증권은 원화 적립식 발행어음의 약정수익률을 최근 연 3.0%에서 2.5%로 낮췄다. 대신 이달 초 연 5% 약정수익률(1인 연 600만원 한도)의 특판 발행어음을 내놨다. 전체 발행어음의 역마진 우려는 줄이는 대신, 신규 고객 유치를 위한 '전시상품'으로 발행어음을 활용하고 있는 셈이다. 또 원화 발행어음 상품의 약정수익률은 일괄 낮춘 대신, 외화 발행어음의 약정수익률은 유지하며 자금을 외화 발행어음으로 유도하고 있다.

-

NH투자증권 관계자는 "현 상황에서 발행어음은 고객들이 다른 금융상품에 투자하기 전 단기 유동자금을 잠시 맡겨두는 서비스 차원에서 접근하는 게 옳다"며 "한도를 설정해 기관 자금은 많이 받지 않고, 개인 고객 위주로 운용하는 것은 이런 까닭"이라고 말했다.

초기 사업자인 한국투자증권은 여전히 가장 공격적인 발행수익률을 제시하고 있다. 3사 중 유일하게 외화 적립식 발행어음 상품을 출시해 최대 연 3.5%의 수익률을 보장한다. 증권업계에서는 기준금리가 추가 인하되더라도 한국투자증권은 당분간 현재 약정수익률을 유지할 여유가 있을 것으로 분석하고 있다.

한 대형증권사 임원은 "발행어음을 통해 자금력을 갖춘 초대형IB가 향후 자본시장을 주도할 것이라는 데엔 이견이 없지만, 마진 확보는 조금 다른 문제"라며 "상대적으로 마진 확보가 용이한 외화 발행어음이 시장을 주도할 가능성이 큰 만큼, 중장기적으로는 해외 투자 역량을 갖춘 IB가 승리자가 될 것"이라고 말했다.

-

[인베스트조선 유료서비스 2019년 07월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기