M&A·ECM·DCM 전 영역 차질

자문사 울상…"장기화 땐 역성장"

-

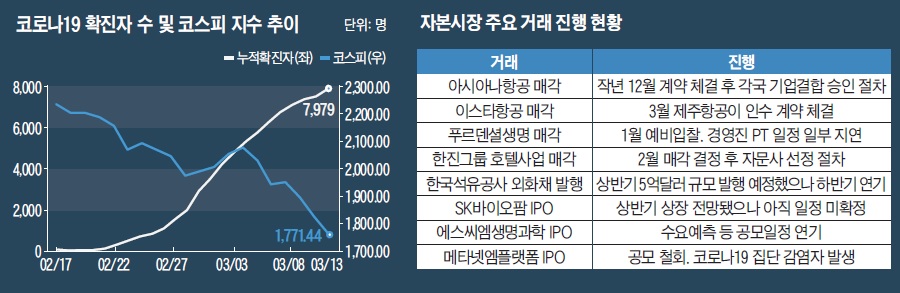

코로나 사태가 팬데믹(세계적 대유행) 양상으로 이어지며 자본시장의 시름도 깊어지고 있다. 투자 심리 위축에 자본시장 참여자들의 물리적 활동까지 제약되다 보니 거래 지연 등 차질을 빚는 상황이다. 일부 거래는 무산 가능성도 고개를 들고 있다.자문사들은 코로나 사태가 1분기를 넘어 장기화할 경우 올해 실적에 심대한 타격을 입을 것이라 우려하고 있다.

일단 매각 중인 아시아나항공은 올해 손실 규모도 점치기 어려운 상황이다. 거래 종결 시점도 불투명해졌다. 제주항공은 2일 이스타항공 인수 계약을 체결했는데 저가항공사(LCC)들이 존폐를 걱정하는 상황이라 우려의 시선이 많다. IMM PE는 지난달 하나투어 유상증자에 참여해 최대주주에 올랐다. 신주 발행가를 소폭 낮추긴 했지만 결과적으로 인수 시기가 썩 좋지는 않다는 평가다.

한진그룹의 호텔사업 정리 계획, 미래에셋의 안방보험 호텔 투자 및 재매각도 순탄치 않을 것이란 예상이 나온다. 숙박예약 업체는 지난해 주주들에 올해 투자 유치에 나설 것이란 의사를 드러냈지만 현재로선 언감생심이다.

-

올해 M&A 최대어 중 하나인 푸르덴셜생명 매각은 본사에 코로나 의심환자가 나오며 매각 일정이 오락가락했다. VIG파트너스는 올해 창호업체 윈체 매각을 추진하는데 적어도 1분기 이사철 특수는 누리기 어렵다.

아웃백스테이크하우스는 작년 실적을 살펴 상반기 중 매각을 본격화할 계획인데, 올해 실적 전망이 꺾이면 몸값이 하락할 가능성이 있다. 할리스커피 역시 당분간 매각 속도를 내기 어려울 수 있다.

해외 투자는 대부분 중단 상태다. 현지에 가서 상황을 살필 수도 직접 만나 협의할 수도 없기 때문이다. 기관투자가들은 관계를 쌓아둔 해외 유력 운용사로부터 투자 물량을 일부 받아오는 수준에 그치고 있다. 주요 투자처인 미국과 유럽은 이제 코로나가 확산세에 접어들었다. 유가 하락이 겹치며 미국 셰일가스 관련 투

자 자산의 위험성도 커졌다.

부채자본시장(DCM)과 주식자본시장(ECM)도 주춤하다. 해외 투자설명회(IR) 일정을 잡지 못하고 있다. 일부 우량 금융사와 공기업이 채권을 발행했는데 투자자들로부터 코로나19 관련 질의를 피하지는 못했다. 발행 일정이 밀리는 경우도 나왔다.

기업공개(IPO) 분야에선 상장 철회나 일정 연기가 이어지고 있다. 메타넷엠플랫폼은 기관 수요예측 분위기가 좋지 않자 5일 공모를 철회했는데 이후 회사가 운영하는 콜센터에서 코로나 확진자가 대거 속출했다. 강구조물 업체 센코어테크는 수요예측을 진행하지 않고 5일 철회신고서를 제출했다. SK바이오팜, 현대카드 등 대어들 역시 당분간 시장을 관망할 수밖에 없다.

제약·바이오 부문도 찬바람을 피하지 못했다. 에스씨엠생명과학은이달9~10일에서 18~19일로, 코스닥 이전 상장을 추진 중인 코넥스 상장사 노브메타파마는 이달 3~4일에서 23~24일로 수요예측 일정을 각각 늦췄다.

코로나 국면에 가장 답답한 것은 자문사들이다.

거래 당사자나, 발행사 등은 사태가 잠잠해질 때까지 관망하거나 일정을 미뤄도 되지만 자문사들은 당장의 실적과 직결되기 때문이다. 그렇다고 ‘사회적 거리두기’를 도외시할 수는 없다. 대부분 자문사들이 재택 근무를 시행하거나 출장 복귀 시 자체 격리를 시행하고 있다. 대부분 하던 일들은 정상적으로 진행된다면서도 새로운 일감을 얻는 데는 애를 먹는 분위기다.

여느 해라면 작년 실적 집계가 마무리되는 3월은 M&A가 본격화할 시기다. 그러나 지금은 투자심리가 위축돼 있고 가치평가도 쉽지 않다. LG화학의 전지사업 분사가 사실상 중단되는 등 대기업들도 몸을 사리고 있다. 새로운 거래 추진은 커녕 기존 거래가 무산되지는 않을까 걱정해야 할 분위기다. 자금을 쌓아둔 PEF만 믿고 거래를 진행하기 부담스럽다.

실적이 좋은 기업이라도 채권을 막 찍을 수는 없는 상황이다. 절대 금리가 낮다지만 가산금리(스프레드)를 중시하는 기업들은 머뭇거릴 수밖에 없다. 아시아 지역 ECM 시장은 지난달 중순까지 전년 대비 80% 이상 거래가 늘 만큼 호황이었으나 분위기가 급변했다. 이 시점에 IPO 시장에 나섰다간 급한 문제가 있는 것 아니냐는 인상만 줄 수 있다. IPO에 걸리는 시간을 감안하면 올해 투자은행(IB)들은 빈손이 될 것이란 우려도 나온다. 라임자산운용 사태로 기업들이 지분 투자를 받기 부담스러워졌다.

한 IB 자본시장 부문 임원은 “지금이야 금리 때문에라도 채권 발행 수요가 있지만 소형 금융위기로 접어든다면 그마저도 기대하기 어려울 것”이라며 “이런 주식 장에서는 IPO를 권할 수도 없어 올해 실적에도 타격이 있을 것으로 본다”고 말했다.

IB와 업무가 일부 겹치는 회계법인들의 고민도 비슷하다. 지난 수년간 성장세를 구가했으나 이번엔 쉽지 않을 것이란 우려가 있다. 한 대형 회계법인 재무자문 파트너는 “실사나 자금 모집, 사업모델 등 불확실성이 커지면서 거래가 지연되거나 중단되는 경우가 늘고 있다”며 “크로스보더 거래나 중국에 생산 시설이 있는 기업 관련 거래가 특히 영향을 많이 받고 있다”고 말했다.

법무법인들은 코로나 사태와 관련한 자문이 늘었다. 코로나를 자연 재해로 볼 수 있는지 혹은 이를 근거로 계약 해지에 나설 수 있는지를 묻거나, 유급이나 무급 휴직 시 근로기준법 위반 여부에 대한 것들이다. 다만 거래 자문 수임이 줄어드는 것은 피하기 어려운 처지다. 시장 변동성이 클수록 일감이 많다지만 사태가 더 심각해지면 올해는 역성장을 감수해야 할 것이란 우려가 나온다.

한 대형 법무법인 파트너 변호사는 “코로나 사태가 이달 중에만 사그라들면 기저효과 때문에라도 예년 수준의 실적은 올리겠지만 2분기까지 이어지면 매출이 10% 이상 꺾일 가능성도 있다”며 “헤지펀드가 위기 기업을 공격하거나 한계 기업이 구조조정으로 내몰리는 사례도 늘어날 것”이라고 말했다.

-

[인베스트조선 유료서비스 2020년 03월 11일 07:00 게재]

이미지 크게보기

이미지 크게보기