정작 실적 반토막 겪어…"3년동안 전략두고 갈팡질팡"

어피너티 차원에서도 평판회복 달린 거래지만

이전같지 않은 중국·베트남 경쟁…'헬로키티' 대박 기대해야?

-

어피너티에쿼티파트너스(어피너티)가 락앤락 인수를 단행한 지 어느덧 3년이 지났지만, 회사는 좀처럼 부진에서 벗어나지 못하고 있다. 인수 이후 제품 고급화, 브랜드 전략 재정립, 악성 재고 정리 등에 역량을 쏟고 있지만 실제 기업가치 상승으로 이어질지 여부는 미지수라는 평가다.

업계에선 어피너티가 인수 이후 3년간 브랜드 재정립을 두고 막대한 비용을 투입했지만 창업자인 김준일 전 회장과 차별화될 전략적 방향을 마련하지 못한 것 아니냐는 평가도 나온다. '종합생활용품'을 둔 모호한 전략, 여전히 중국시장 내 '깜짝 대박'에 기대야 하는 기업가치 등이 대표적이다.

인수 직후 전략컨설팅·외부인사 영입 총력…김준일 회장 체제와 차이는?

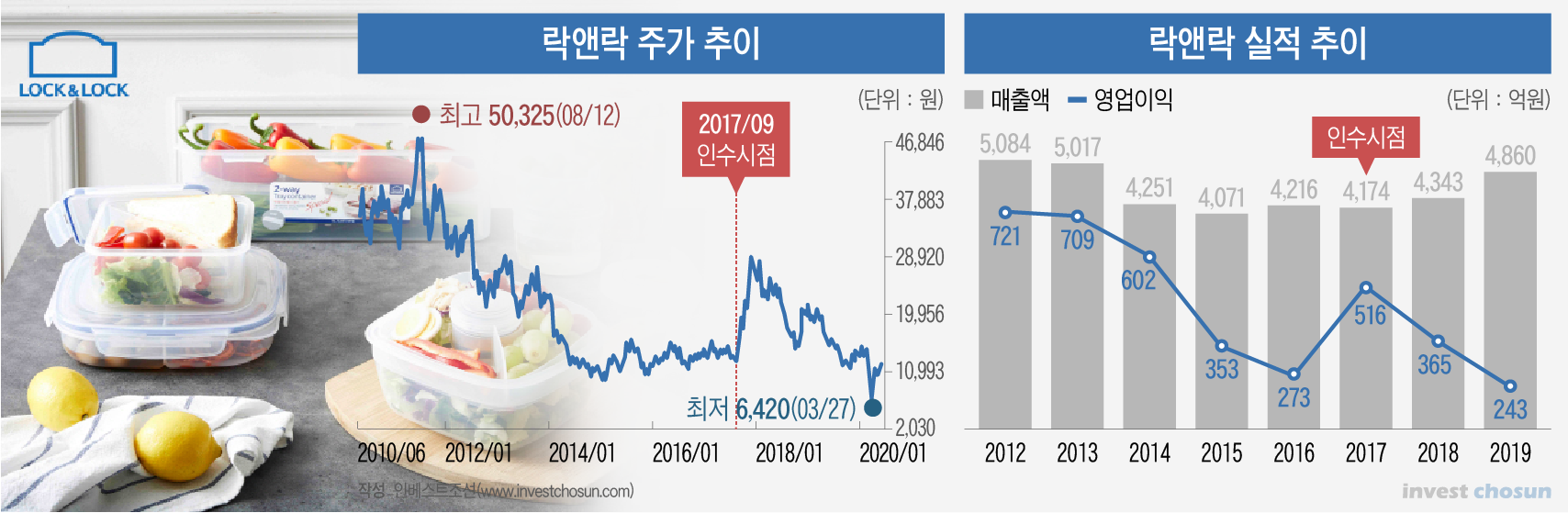

락앤락은 지난해 매출 4860억원, 영업이익 243억원을 기록했다. 어피너티가 김준일 회장으로부터 회사를 인수한 2017년 대비 매출(4174억원)은 소폭 늘었지만, 영업이익(516억원)은 반토막 났다. 어피너티는 지분 약 63%를 6293억원에 인수하며 당시 EV/EBITDA 배수론 11배, 주가 기준으론 39% 프리미엄을 지불했던 점을 고려하면 현재 실적으론 원금 회복도 쉽지 않은 상황이다.

어피너티가 프라이빗딜로 깜짝 인수에 성공했을 직후만 해도 PEF 업계의 기대감은 컸다. 잠재력 있는 회사를 인수하고 낙후한 시스템을 개선해 기업가치를 크게 끌어올리는 교과서적인 바이아웃(Buy-out) 거래에 최적화된 매물로도 평가됐다.

어피너티도 인수 직후 무엇보다 브랜드 가치 개선(Brand Identity)을 최우선에 두고 역량을 투입했다. 락앤락을 종합생활용품 회사로 포지셔닝하며 외부에서 임원급 인사도 공격적으로 영입했다. 기존 노후화되고 획일화된 용기 제품을 ‘북유럽식 모던(감성) 디자인’으로 바꾸겠다며 애플 아이폰 설계에 참여한 디자이너와도 접촉한 것으로 전해진다.

전략 컨설팅사들에도 비용을 투입해 컨설팅을 맡겼다. 특히 판로 확장에 공을 들였다. 중국 시장 진출 시 오프라인 매장을 늘릴지 아니면 매대를 늘려 간접적으로 침투할지 등을 두고 중국 보스턴컨설팅그룹(BCG)에서도 장기간 컨설팅을 받은 것으로 전해진다. 인수 직후 외부에서 CMO 영입을 단행하고 베인앤컴퍼니에 컨설팅을 맡겨 회수 전략을 짠 베인캐피탈의 카버코리아 ‘대박’ 사례와 유사한 경로를 밟은 셈이다.

이로 인해 초기 비용이 급격히 증가했지만, 투자자 사이에선 PEF 인수 이후 3년이 지났지만 과거 김준일 회장 체제와 외견상 큰 차이가 없다는 평가가 나온다.

실제 밀폐용기 본업의 확장성을 둔 한계와 중국 매출 부진은 김준일 회장 체제에서도 오랜 고민이었다. 기존 용기 제품 외 종합생활용품 기업으로 포지셔닝해 프라이팬 등 연관된 생활가전 상품은 물론 여행용 캐리어 등 다소 동떨어진 사업으로까지 영역을 넓혀왔지만 큰 효과를 보지 못했다. 오히려 재고관리 및 비용 통제에서 어려움을 겪은 데다 기존 브랜드 정체성도 희석되는 역효과를 봤다는 평가가 나왔다.

이 때문에 창업자의 ‘감’과 PEF가 자랑하는 ‘시스템 경영’간 차이를 드러낼 수 있는지 여부를 판가름할 수 있는 사례로도 회자됐다. 하지만 투자 이후 3년이 지났는데도 여전히 전략적인 방향을 찾지 못했다는 지적도 나온다.

어피너티는 최근 1·2인용 밥솥, 토스터, 에어프라이어 등 젊은 층에 인기 있는 소형가전 업체 제니퍼룸을 인수해 확장에 나섰다. 실질적으로 PEF의 ‘볼트온’ 전략으로 화제가 됐지만, 김준일 회장 시절 꾸준히 이뤄진 ‘사업 다각화’와 근본적인 차이점이 없다는 평가도 나온다. 자사 제품을 쇼룸 형태로 꾸민 라이프스타일 매장 ‘플레이스엘엘’ 매장 확대에도 속도를 내고 있지만 유통 대기업도 오프라인 집객에 어려움을 겪는 상황에서 락앤락 브랜드로 얼마나 성과를 거둘 수 있을지도 미지수란 지적이다.

-

어피너티 '평판' 회복…헬로키티 대박 재현에 달렸다?

락앤락의 투자 성패 여부는 어피너티 하우스 입장에서도 주요한 이벤트로 꼽힌다. 로엔엔터(카카오M) 매각 이후 교보생명, 현대카드, 버거킹 등 투자 건들이 도마 위에 오르면서 ‘어피너티의 명성이 예전같지 않다’라는 우려를 사왔었다. 특히 박영택 회장을 비롯한 1세대 창업자들이 일선에서 물러난 이후 2세대들의 평판 회복을 위해서라도 일정정도 투자 성과가 시급한 상황이란 지적을 받기도 했다. 락앤락 투자는 하우스 내에서도 주목을 받았고 M&A 직후 싱가포르 현지에서 락앤락 용기 모양의 M&A 트로피를 주문 제작해 주요 거래관계자들에 나눠졌다는 후문도 나왔다.

이 때문에 재매각을 비롯한 ‘회수’ 고민도 돌입해야 하지만 주가 등 회사의 기업가치는 오히려 인수 당시보다 쪼그라들었다. 국내외 전략적 투자자(SI)로의 매각을 고려하더라도 회사의 강점이 두드러지지 않아 기회를 찾기 어려울 것이란 지적도 나온다. 실적 부진으로 여력이 줄어든 탓에 오히려 PEF 인수 이후 이전보다 낮은 수준의 배당을 이어가고 있다. 김준일 전 회장이 회사 매각 대금으로 일부 투자한 마스크 업체 EDGC 투자가 최근 테마주 열풍과 맞물려 대박을 거둔 점도 업계에서 회자된다. PEF 업계에선 김준일 전 회장 가문 차원의 '고점 매도' 전략이 통한 것 아니냐는 농담섞인 이야기도 나온다.

그간 회사가 쌓아온 중국과 동남아 기반의 높은 인지도가 여전히 기업가치를 지탱하고 있지만 해당 시장의 경쟁 강도도 치열해졌다. 락앤락의 매출 중 가장 큰 부분을 차지하는 지역은 중국이다. 기존 밀폐용기 사업보단 중국의 차 문화를 공략해 텀블러 분야로 공략에 나섰고, 시장에서 2~3위 업체로 꾸준히 거론될 정도로 고급 브랜드로 자리를 잡았다.

하지만 락앤락의 중국내 브랜드 충성도가 기업가치에 얼마나 영향을 미칠 수 있을지를 두곤 평가가 엇갈린다. 락앤락은 중국 최대 쇼핑 행사인 광군제에서 중국 현지 인기배우 덩룬(鄧倫)을 모델로 기용한 점이 적중해 깜짝 수익을 올렸지만, 경쟁사가 해당 모델을 영입하자 곧바로 희석됐다. 락앤락이 전성기를 보였던 2010~2013년도 헬로키티를 적용한 모델이 중국에서 인기를 끈 시기와 겹친다. 이미 유통업계에서 특정 모델에 힘입은 매출 변동이 지속할 수 없는 점이 널리 알려진 상황에서, 중국내 점유율을 바탕으로 인수 후보를 끌어모으기도 쉽지 않다는 지적이다.

경쟁 구도도 2010년 초반보다 더욱 치열해진 상황이다. 밀폐용기 시장에서는 중국 라파우와 미국 타파웨어가, 텀블러 시장에서는 중국 푸광, 일본 타이거 등이 막강한 지배력을 갖고 있다.

한 유통 담당 애널리스트는 “중국 매출이 견고한 LG생활건강과 비교해보면 LG는 ‘후’라는 브랜드를 바탕으로 입지가 공고하지만 생활용품 중에서도 저렴한 제품군으로 구성된 락앤락이 이런 브랜드 입지를 갖추긴 쉽지 않을 것”이라며 “어피너티도 프라이팬, 가전 등으로 고급스런 브랜드 이미지 확보에 사활을 걸겠지만 주력 상품들 한계상 쉽지 않을 것”이라고 설명했다.

-

[인베스트조선 유료서비스 2020년 06월 02일 07:00 게재]

이미지 크게보기

이미지 크게보기