SK·현대차·LG·롯데 계열사 전방위 발행

비우량기업들은 신보 유동화 통해 조달

KB證, 9조 육박 주관 1위…NH·한국證 뒤이어

-

코로나로 얼어붙었던 회사채 시장에 유동성이 돌기 시작했다. 대기업 계열사들은 전방위 조달에 나서며 한 숨 돌렸다. 해묵은 얘기긴 하지만 등급 간 양극화 현상은 극명해졌다. 자체 조달이 어려운 기업들은 10회에 걸쳐 발행된 신용보증기금의 프라이머리 채권담보부증권(P-CBO)에 의존해야 했다.

증권사 주관 회사채 발행물량만 놓고 보면 작년 같은 기간에 비해 5조원 가까이 늘었다. KB증권은 부동의 주관 1위를 지켰고 경쟁사들과의 격차는 더 벌렸다. 인수 부문에선 한국산업은행의 역할이 커졌다.

-

인베스트조선이 집계한 2020년 상반기 채권자본시장(DCM) 리그테이블에 따르면 증권사가 주관을 맡은 무보증 공모회사채(일괄신고 제외)는 39조8632억원을 기록했다. 코로나 팬데믹으로 금융시장이 경색, 회사채 발행이 예년만 못할 것이라는 전망도 있었다. 하지만 넘치는 유동성, 금융당국의 재정 정책 등으로 5월 이후 다시 시장에 돈이 들어오기 시작했다.

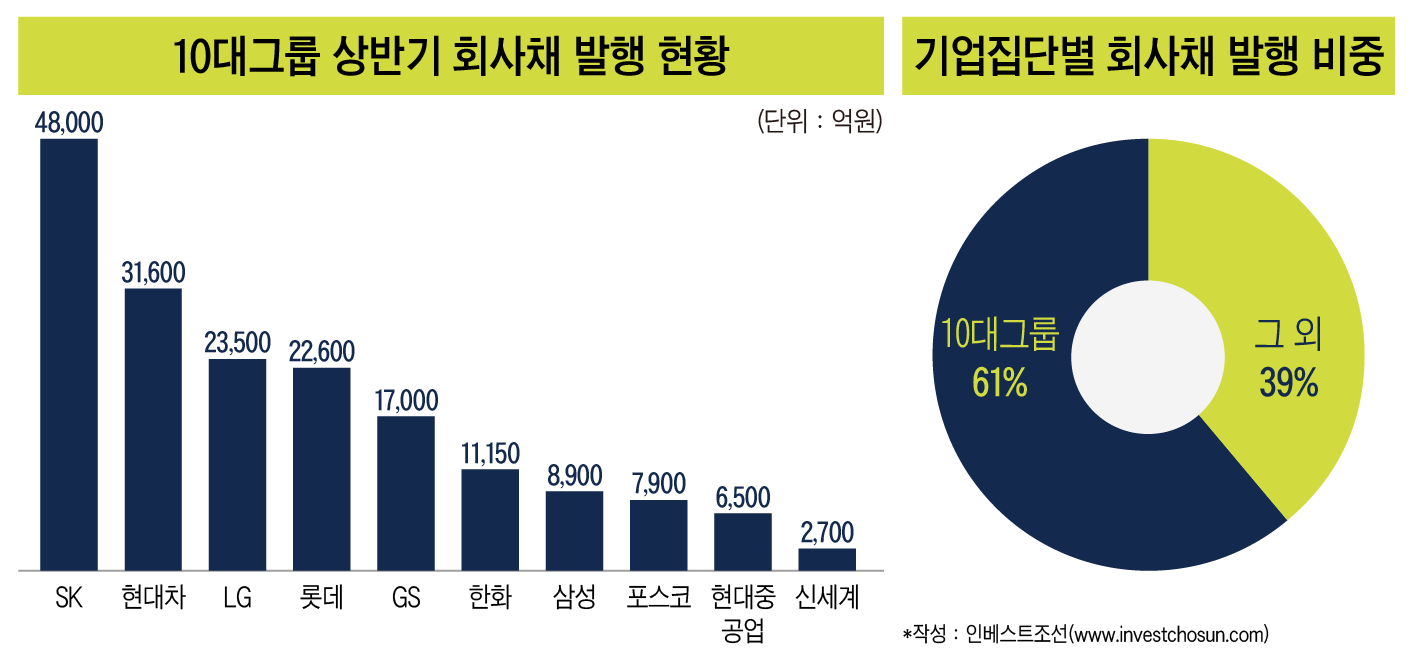

대기업들이 당장 수혜를 봤다. 상반기에 기업집단에 등록된 기업들의 회사채 발행량은 총 29조4110억원. 그 중에서 10대 그룹 발행량은 17조9850억원으로 60%가 넘는 비중을 차지했다.

SK그룹이 4조8000억원으로 가장 많았고 현대자동차그룹이 3조1600억원, LG그룹이 2조3500억원, 롯데그룹이 2조2600억원으로 뒤를 이었다. 특히 현대차그룹이 눈에 띈다. 2016년 이후 회사채 시장에 다시 등장한 현대자동차를 필두로 거의 모든 계열사들이 채권시장에서 자금을 조달했다. 10대 그룹 중에서 신세계그룹이 2700억원으로 가장 적었다.

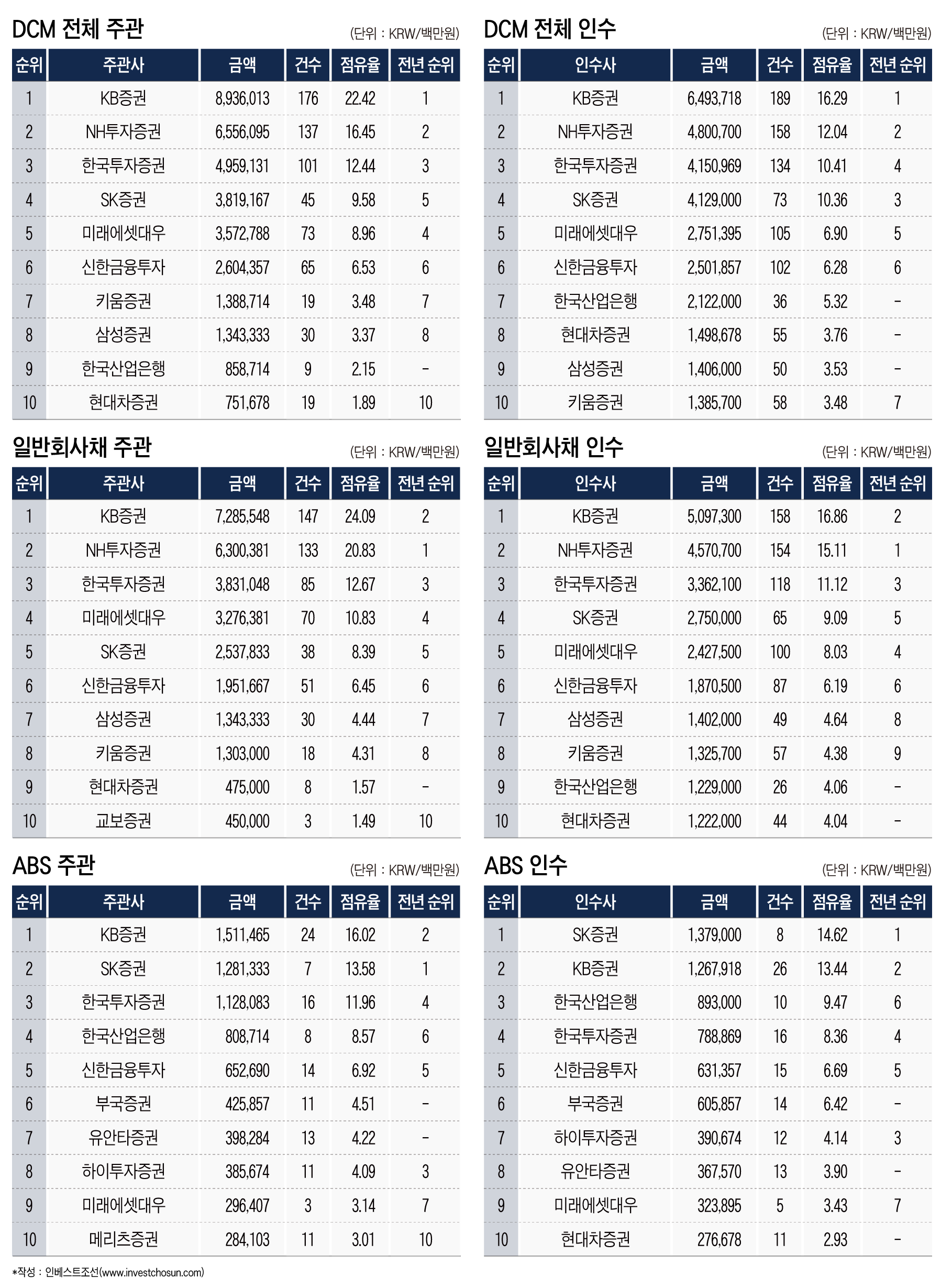

회사채 주관 시장은 변동 없는 모양새가 이어지고 있다. KB증권은 부동의 1위 자리를 지키고 있다. 8조9360억원어치를 주관, 22%가 넘는 점유율을 차지했다. 작년 같은 기간보다 1조7000억원가량 늘면서 경쟁사들과의 격차를 벌렸다.

-

NH투자증권은 6조5561억원, 한국투자증권은 4조9591억원어치의 회사채를 주관하며 그 뒤를 이었다. SK증권이 미래에셋대우를 제치고 4위에 오른 것, 한국산업은행이 10위 안에 이름을 올린 것을 제외하면 작년 상반기와 순위 변동은 크게 없었다.

기업들의 유동성 문제가 불거지자 회사채 시장에선 한국산업은행의 역할은 커졌다. 대표주관 실적만 보면 대한항공의 칼제이십오차 ABS(6000억원), 한일홀딩스(500억원) 등 2건에 불과하지만 인수 실적은 총 21개 기업, 2조원이 넘으면서 전체 인수 순위에서 7위에 올랐다. 유통 관련 계열사가 많은 롯데그룹 회사채 인수가 4000억원으로 가장 많았다.

신용보증기금의 보증하는 P-CBO는 상반기에만 열 차례에 걸쳐 2조8466억원어치가 발행됐다. 이는 상반기 전체 ABS 발행액 중 30%를 차지한다.

-

[인베스트조선 유료서비스 2020년 06월 30일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기