투자자 기대는 '배터리'…SK이노는 지주 전환

조정 반복에 SK이노 내 배터리 가치 실종 평

분사 우려에 성장성 반영되지 않으며 저평가

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

SK이노베이션 주가가 배터리 분사 우려로 재차 조정을 겪고 있다. 국내 주식시장 투자자들은 여전히 물적분할은 악재로 받아들이는 터에 기업공개(IPO) 이후 지주회사 주가에 얼마나 반영될지에 관심이 쏠려 있다. 신설 SK배터리(가칭) 성장성과 존속 SK이노베이션 주가가 따로 놀게 됐다는 평마저 나온다.

5일 SK이노베이션 주가는 개장 직후 미약한 반등을 보이다 이내 하락하며 전날보다 2.05% 빠진 23만8500원으로 마쳤다. 배터리 사업 물적분할 계획을 공시한 전 거래일 3.75% 하락 마감한 데 이어 우려가 지속되는 탓이다. 분사 계획을 처음 밝혔던 지난 7월 1일 스토리 데이를 기점으로 주가는 20% 가까이 빠졌다.

-

우선 SK이노베이션 행보와 투자자 기대 사이 괴리감이 높아진 영향이 크다. 수년간 SK이노베이션은 LG화학, 삼성SDI와 함께 국내 배터리 3사 중 한곳으로 자리매김했다. 반면 내부적으로는 그룹 내 에너지 중간지주로 전환 작업이 꾸준하다. 윤활기유·종합화학 사업 지분 매각과 배터리 소재(SK IET)·배터리·석유개발(E&P) 사업을 차례로 분할하고 있다.

이 때문에 시장에선 "존속 기업으로 남을 '지주사' SK이노베이션에 투자해야 할 이유가 삭제되고 있다"라는 평까지 나온다. 투자자들의 여전히 SK이노베이션의 배터리 사업만 바라보고 있으니 지주사로서 어떻게 하겠다는 얘기는 관심을 받지 못한다. 주가가 SK배터리 기업 가치(EV)를 얼마나 반영하느냐가 핵심이 된 셈이다.

그러나 같은 이유로 두 번이나 조정이 반복되며 SK이노베이션 주가에서 배터리 가치가 실종됐다는 분석이다.

현재 SK이노베이션 시가총액은 약 22조원 안팎에 형성돼 있다. 증권가에선 SK이노베이션 목표주가를 산정할 때 통상 '사업부별 가치 합산 방식(SoTP, Sum of The Part)'을 적용한다. 전체 시가총액에서 에너지·화학·윤활기유·배터리 소재 등 다른 사업 가치를 하나씩 차감해보면 배터리 가치는 약 5조~10조원 안팎이 반영되고 있다는 이야기다.

반면 시장에서 추정하는 SK배터리의 사업 가치는 20조원에 안팎에 형성돼 있다. 여기에 10월 1일 100% 자회사로 물적분할하는 만큼 30~50% 수준 지주사 할인율이 적용될 수 있다. 단순 계산으로는 SK이노베이션 시가총액이 SK배터리 가치를 10조원에서 14조원가량 반영해야 하지만 주가는 그 이상으로 하락하고 있다.

상장으로 인한 지분 희석 우려를 고려하면 현재 주가가 저평가가 아니란 지적도 있다. 그러나 상장 시점은 빨라야 내년 하반기 이후가 될 가능성이 높다. 내년 상각전영업이익(EBITDA) 기준 흑자전환을 달성하고 본격적인 수익 구간에 접어드는 2023년 이후 상장하는 것이 조달 규모를 극대화하는 데 유리하기 때문이다. 이때까지는 SK이노베이션이 SK배터리에 투자할 수 있는 유일한 선택지가 된다.

증권사 IPO 담당 한 관계자는 "LG화학도 분사 발표 후 주가가 폭락했지만 결국 배터리 투자처라는 이유로 하락폭 이상으로 상승했다"라며 "물론 당시 LG화학과 달리 SK이노베이션을 대체할 선택지가 많다는 시각도 있지만, SK배터리 성장 속도가 이례적이란 점을 감안하면 같은 행보를 보일 가능성이 높다"라고 설명했다.

-

물적분할 우려로 올 들어 SK 배터리의 성장 속도가 적절히 반영되지 않았다는 시각도 있다. SK 배터리는 미국 포드와의 합작법인(JV) 설립을 추진하며 2025년까지 200GWh 이상의 생산 능력을 확충할 계획이다. 연평균 성장률(CAGR)은 약 47%로 삼성SDI의 두 배 수준이다. 반면 GWh당 기업 가치는 삼성SDI의 5분의 1 수준에 불과하다.

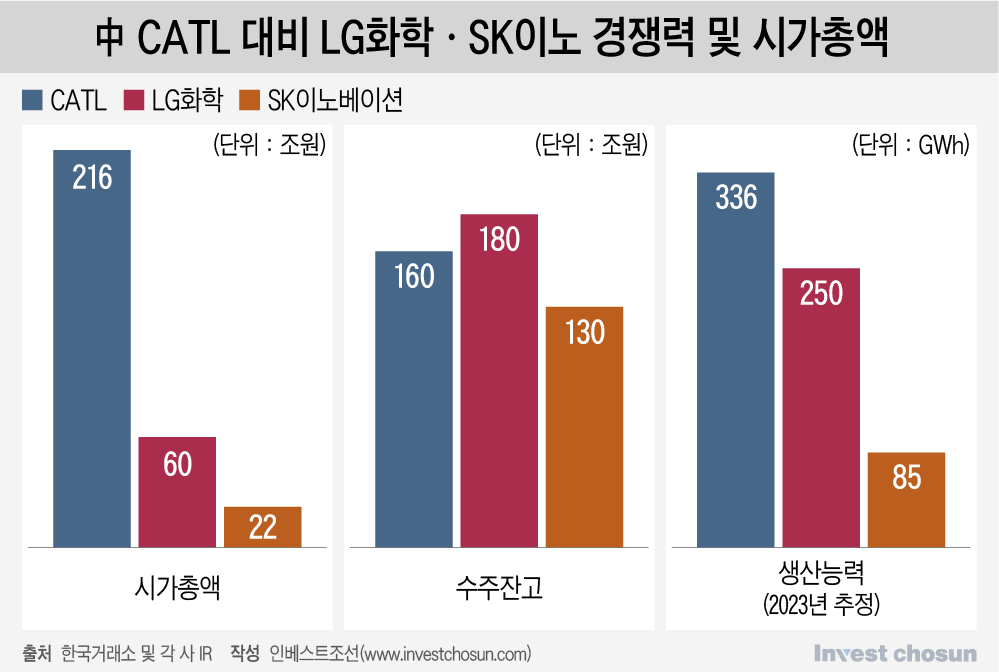

상장을 추진 중인 LG에너지솔루션(LGES)의 비교 기업이기도 한 중국 CATL의 시가총액이 약 216조원에 형성돼 있다. 현재 시장에서 형성된 SK 배터리 예상 기업 가치의 10배 이상이다. 반면 수주잔고는 약 160조원으로 SK 배터리와의 격차는 30조원 수준이다. 양사 설비 투자 계획에 따르면 2025년 기준 생산 능력은 두 배 정도 차이가 난다.

증권사 배터리 담당 한 연구원은 "LG화학에도 적용 가능한 논리이지만 CATL이 상장한 시장과 코스피 시장 규모 격차와 지주사 할인율까지 감안하더라도 SK이노베이션 주가는 과도하게 저평가돼 있다"라며 "배터리 분사 우려가 예상보다 커 SK 배터리 성장성에 대한 기대감이 SK이노베이션 주가에 전혀 반영되지 못하는 탓"이라고 전했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기