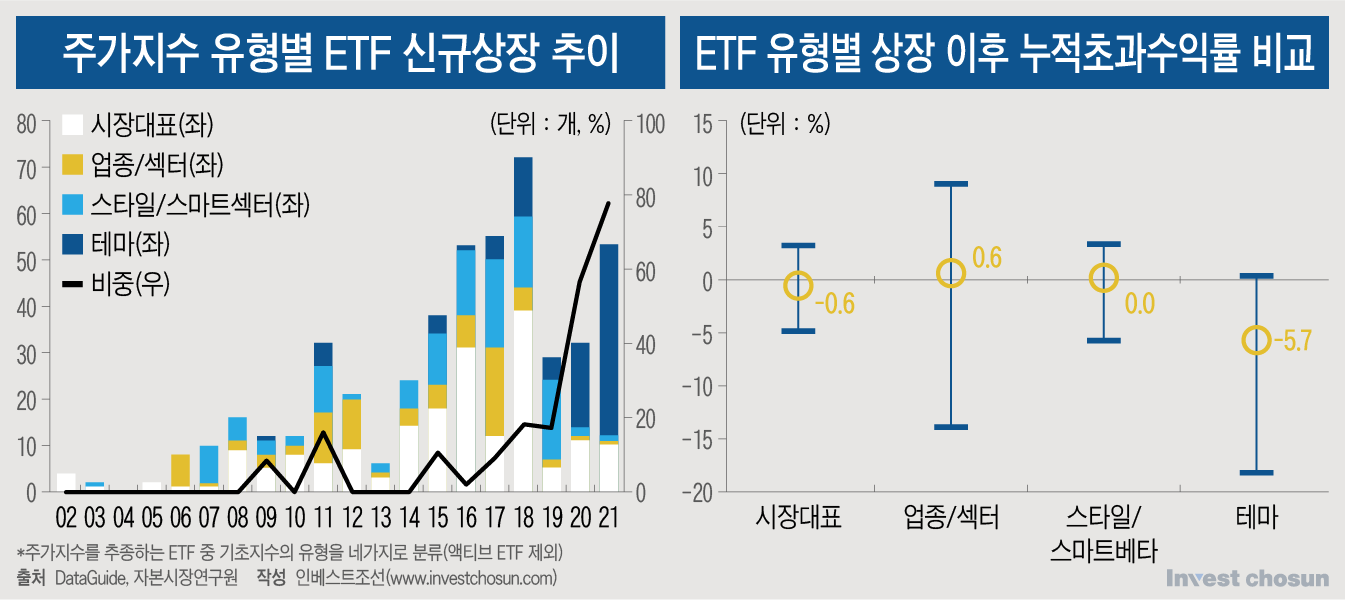

테마형 ETF 1년 평균 수익률 -5.7%...타 유형보다 저조

ETF, 대표지수 추종으로 안정적 수익이 장점인데

변동장에 테마형 생애주기 짧아져…"선별적 투자 필요"

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

최근 펀드 시장을 주도하고 있는 상장지수펀드(ETF)의 생애주기가 짧아지고 있다. 각광받으며 상장했다가 금새 열기가 식는 현상이 지속적으로 관찰되고 있다. ETF 시장이 액티브 등 '테마형'으로 재편되면서, 변동성이 소형주만큼 큰 상품군이 늘어나고 있다는 지적이다.

벤치마크 지수를 추종하며 안정된 수익률을 꾀한다는 ETF의 기본적인 성격과는 다소 괴리가 있는 현상이다. 최근에도 지난해 유행했던 테마형 ETF의 수익률은 영 시원치 않은 반면 갓 상장한 테마형 ETF로 자금이 쏠리는 모습이다. 차별성 있는 테마의 상품 출시 경쟁에 앞서 ‘반짝’ 유행하는 테마만 우후죽순 나올 수 있다는 비판의 목소리가 나온다.

테마형 ETF 열풍은 미국에서부터 시작했다. ‘돈나무 선생님’으로 유명한 캐시 우드 아크인베스트먼트 CEO의 ARK 이노베이션ETF(아크)가 2020년 수익률이 150%에 육박하며 많은 자금이 유입됐다. 세계 최대 규모 ETF 자산규모를 가진 블랙록도 제이 제이콥스 글로벌X 리서치 및 전략 본부장을 테마형 및 액티브 ETF 미국 책임자로 영입했다. 지수를 추종하는 ETF 상품로 시장을 선점했던 블랙록마저 테마형과 액티브 ETF로 영역을 넓혀야 한다고 판단한 것으로 풀이된다.

2년여 전부터 국내에서도 테마형 ETF가 시장을 주도하고 있다. 작년 한 해 신규 상장된 ETF 중 테마형 상품은 77%에 달한다. 코로나 팬데믹 이전 테마형 ETF의 운용자산(AUM) 및 거래대금 규모가 주식형 ETF의 2%에 불과했으나, 2021년 말 그 비중은 25%까지 급성장했다.

국내 증권사들도 아크인베스트먼트 ETF를 담은 상품을 출시하기도 했다. 한국투자증권은 지난해 2월 ‘글로벌혁신 ETF 랩’을 출시했는데, 아크인베스트먼트의 5개 ETF(▲ARKK ▲ARKQ ▲ARKW ▲ARKG ▲ARKF)를 모아 투자하는 상품이다. 두 차례 모집한 끝에 약 250억원의 투자자금이 모였다. 삼성증권도 아크인베스트먼트의 자문을 받아 운용을 하는 랩 어카운트 상품을 출시한 바 있다.

문제는 상품 출시 이후 아크 ETF 상품들의 가격이 크게 떨어졌다는 점이다. 글로벌혁신 ETF 랩을 출시한 지난해 2월 3일 기준 ARKK ETF는 146.11달러였는데, 지난 20일 기준 56.13달러로 급락했다. 수익률은 61.58%로 반토막 이상 난 것이다. ARKW ETF도 같은 기간 171.08달러에서 75.16달러로 56.07% 하락했다.

랩어카운트 특성상 수익률을 공개할 수 없지만 상품출시일을 기준으로 5개 ETF를 같은 비중으로 들었을 경우를 가정하면 수익률은 50% 이상 난 것으로 추정되고 있다. 2차 모집 이후 250억원의 자금이 몰렸던 글로벌혁신 ETF 랩은 현재 약 150억원까지 쪼그라들었다. 기존 투자자의 30%가 자금을 뺐고, 아크인베스트먼트 상품의 가격이 떨어지며 순자산가치 총액도 같이 줄어들었다는 설명이다.

-

국내 테마형 ETF의 성적표도 마찬가지다. 자본시장연구원에 따르면 테마형 ETF는 상장 후 1년쯤되면 평균 수익률이 마이너스(-) 5.7%를 기록했다. 수익률 상위 25%의 평균 성적이 0.4%에 그쳤고 하위 25%는 -18.7%까지 떨어졌다. 다른 유형의 ETF 상품 평균이 -0.6~0.6%의 수익률을 보였던 점을 비교하면 크게 뒤처지는 것이다.

ETF 테마의 생명주기가 더욱 짧아지고 있다는 분석도 나온다. 지난해 10월 메타버스 ETF가 상장한 첫날 몰린 자금은 170억원에 달했다. 상장 이후 일주일간 평균 10%대 수익률을 내기도 했다. 그러나 약 반년이 지난 21일 현재 가격은 고점 대비 -9%에서 -33%에 달한다. 특정 테마에 투자해 경기민감주를 담은 만큼, 금리 상승, 러시아 전쟁 등 사회경제적 변화에 취약한 점을 여실히 보여주는 것이다.

한 자산운용사 관계자는 “테마형 상품이 인기가 많으니 내야 하는데, 다들 한다니까 트랜드에 후행해서 나오는 경우가 문제”라며 “어느 테마가 뜨겠다는 생각은 다들 비슷해 다같이 상장하고 시장의 주된 관심을 받는 종목이니 고평가되는 일이 반복되고 있다”고 말했다.

투자자들의 운신 폭을 넓히고 있지만 고평가되는 일이 반복되고 상대적으로 수익률은 저조한데, 높은 운용보수까지 감당해야 한다는 비판도 나온다.

자본시장연구원의 김민기 연구원은 “테마형 ETF의 운용 실적(track record)이 짧아 앞으로의 장기 수익률은 지켜봐야 하겠지만, 당대 유행하는 ‘테마’는 변화하고 차별화된 상품을 출시하려는 경쟁이 지속된다면 새로 상장될 테마형 ETF에서도 이 같은 현상이 반복될 것”이라고 말했다. 이어 “ETF 상품 공급자는 간접투자상품으로서 ETF의 장기적인 성과와 지속가능성을 제고하기 위한 노력을 해야 한다”고 말했다.