메모리·비메모리 투자비 급등…삼성 전체 투자는 TSMC 이상

인텔發 불확실성으로 무작정 투자 늘리기도 어려운 실정

이 부회장 복귀 통한 M&A가 해법?…"이미 실기했다" 평 多

-

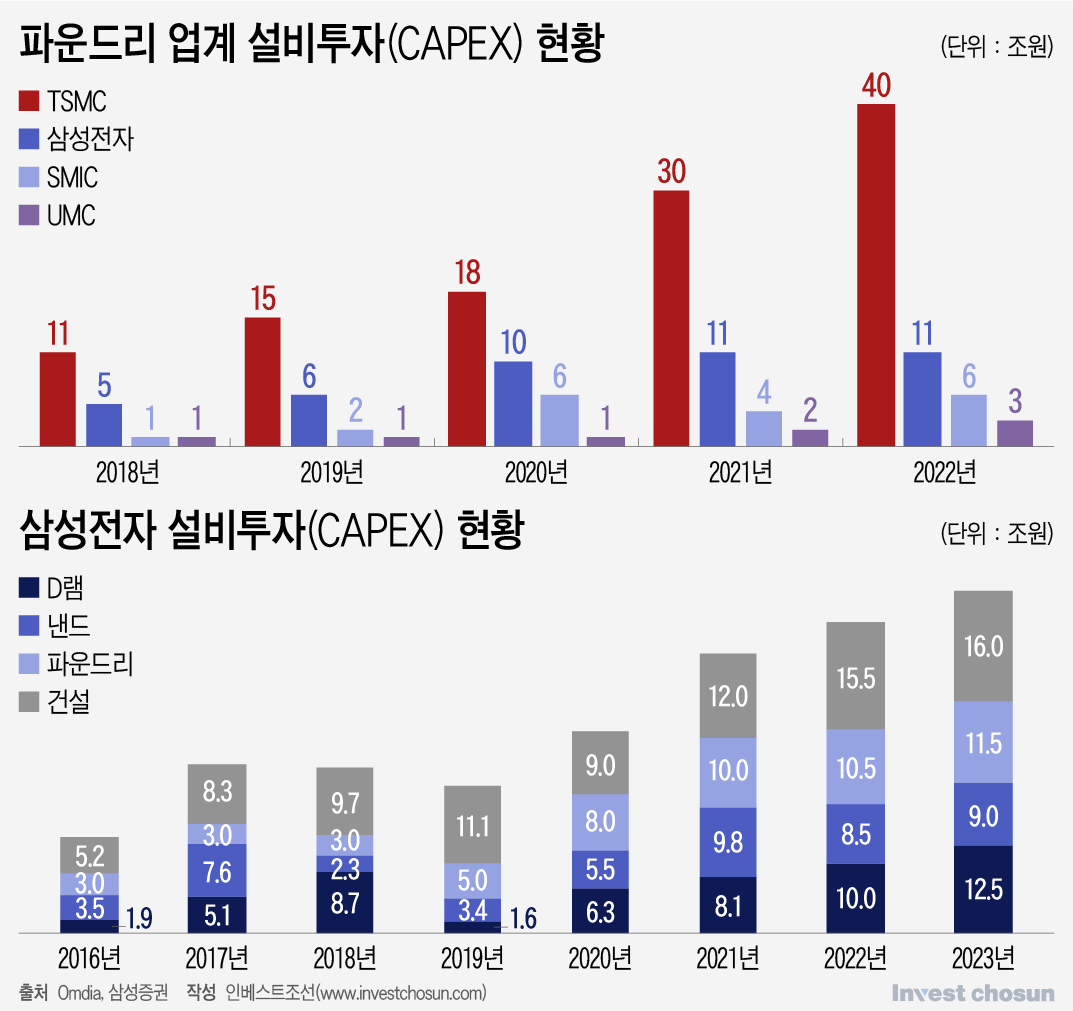

대만 TSMC의 올해 파운드리(반도체 위탁 생산) 투자액은 삼성전자의 네 배에 달할 전망이다. 삼성전자 역시 지난 수년 동안 반도체 투자비를 늘였지만, TSMC와의 투자 격차는 오히려 벌어졌다. 안팎에서 인수합병(M&A) 요구가 거센 데다 반도체 산업의 구조적 투자 부담 증가세를 감안하면 보유 현금 125조원도 넉넉지 않단 평이다. 이재용 부회장 사면 불발에도 '총수 부재'를 거론할 때가 아니란 위기감이 감돈다.

5월 들어 부상한 이 부회장 특별사면 기대감은 불발했다. 거취 문제는 차기 정부 몫으로 남게 됐고 재판 리스크도 당분간 지속될 예정이다. 삼성전자의 위기설과 이 부회장의 역할론도 계속해서 시장과 정치권 안팎을 달굴 것으로 보인다. 새 정부가 공식 출범하기 전이지만 벌써부터 조 바이든 미국 대통령의 방한 일정에 이 부회장이 참석할 것이란 관측이 쏟아진다.

-

그러나 반도체 업계 내에선 사면 불발에 대한 아쉬움이나 총수 부재로 인한 위기감을 거론할 때가 아니란 목소리가 높다.

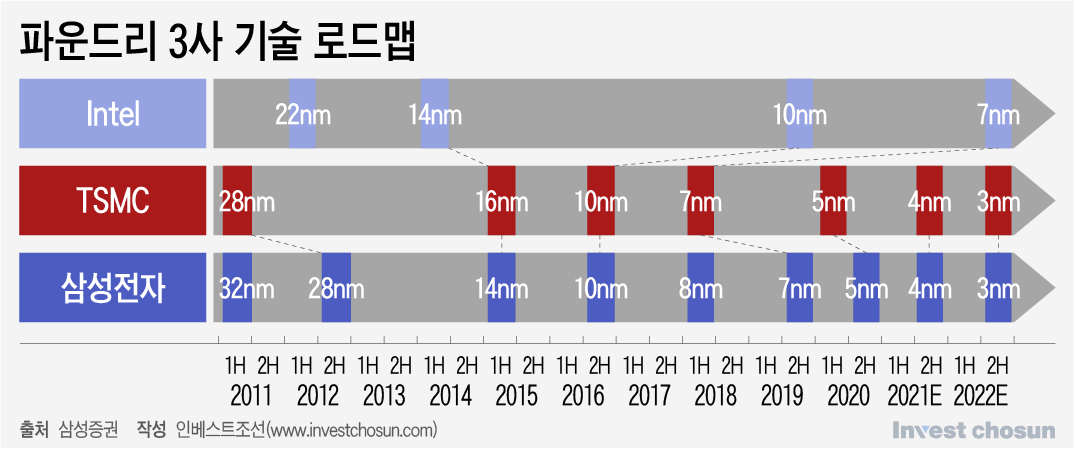

현재 반도체 시장은 메모리와 비메모리를 가리지 않고 설비투자 규모가 치솟고 있다. 가장 가파른 건 비메모리 반도체를 위탁 생산하는 파운드리 시장이다. 회로 선폭이 10나노미터(nm) 이하로 접어들며 공정 미세화로 인한 캐파 증대 효과는 줄어들고 공정 난이도가 올라가며 투자비도 덩달아 불어났다. TSMC가 내달리기 시작하자 삼성전자와 인텔도 따라붙는 형국이다. 미국과 유럽 등 서구 정부 차원의 공급망 편중 해소 의지도 투자비 증액에 기름을 붓고 있다.

TSMC는 대만과 미국을 중심으로 반도체 생산 능력 확대를 위해 4년간 약 1300억달러(원화 약 160조원)를 투입할 예정이다. 규모와 속도 모두 삼성전자가 2030년까지 비메모리 반도체에 투자하기로 한 총액 133조원을 압도한다. 중장기적으로 파운드리 시장이 구조적 성장을 거듭할 전망인 만큼 절대적인 경쟁우위를 지속하기 위한 포석으로 풀이된다. 올해만 놓고 보면 TSMC의 파운드리 투자는 삼성전자의 네 배 수준. 파운드리 시장 점유율 2위 삼성전자의 투자비는 인텔보다도 낮다.

물론 파운드리를 포함한 반도체 산업은 단순 투자 액수 차이로 미래 경쟁력을 점칠 수 있는 시장이 아니다.

반도체는 전 시장을 통틀어 가장 높은 자본력과 기술력을 필요로 하는 산업이다. 종류 구분 없이 수요가 매해 수십퍼센트 성장하고, 기술 주기는 짧은데 시간이 지날수록 생산 난이도는 올라간다. 자본을 투입하고 회수하기까지 시점이 불투명해 매년 수십조를 쏟아붓고도 높은 수익성을 남길 수 있는 업체만 살아남을 수 있다.

그러나 TSMC와의 투자비 격차를 바라보는 시장의 우려는 갈수록 커지고 있다.

삼성전자는 현재 매년 10조원 이상을 파운드리 사업에 쏟아붓고 있다. 흑자지만 시장에선 늘어나는 감가상각비를 감안해 파운드리 사업의 현금흐름이 매년 7조원 안팎의 마이너스를 기록할 것이라 보고 있다. 지난해 이후부턴 메모리 사업의 수익성 중시 경향이 뚜렷하게 두드려졌는데, 결국 메모리에서 번 돈을 파운드리에 투입하는 전략으로 풀이된다.

-

선두 TSMC가 한해 40조원 이상을 투자하기로 한 이상 삼성전자의 추격 전략에도 차질이 불가피하다는 평이다.

관련 업계에선 시장 점유율 절반을 차지하는 TSMC가 이렇게까지 할 필요가 있냐는 이야기도 많았다. 파운드리는 메모리 반도체와 비교하면 업황과 관계없이 높은 수익성을 유지할 수 있는 사업이다. TSMC의 영업이익률은 40% 이상. 마진에서부터 초격차를 이루고 있다. 높은 수익성을 기반으로 선제적 투자와 고객사 선점까지의 선순환 구조를 이미 갖춘 상황이다. 코로나 이후 공급망 혼선으로 빚어진 갑작스러운 공급부족(쇼티지) 사태를 감안하더라도 투자 속도가 시장 예상을 훌쩍 뛰어넘었다.

증권사 반도체 담당 한 연구원은 "실적 시즌에 SK하이닉스나 마이크론 같은 D램 점유율 2위·3위 업체가 1위인 삼성전자의 증설 계획에 귀를 쫑긋 세우는 것과 마찬가지"라며 "파운드리가 메모리처럼 변동성이 높은 시장은 아니지만, 기술 우위에 있는 선두 업체가 웨이퍼 기준 캐파까지 절대적으로 확장한다면 중장기적으로 삼성전자의 전략에 미치는 영향이 커질 수밖에 없다"라고 말했다.

파운드리의 경우 차세대 공정 개발 단계에서부터 고객사와 소통하는 것으로 알려진다. 삼성전자는 5nm 이후 공정에서부터 TSMC와 비슷한 기술 로드맵을 이어가고 있지만 전체적인 기술력에선 여전히 TSMC에 뒤지고 있다는 평가가 많다. 내부에선 TSMC에 비해 절대적으로 부족한 투자비가 고객사 확보에서의 한계로 작용하고, 이것이 다시 축적되는 경험과 노하우 격차로 이어진다는 이야기도 나온다.

하지만 삼성전자가 TSMC와의 격차를 좁히자고 무작정 파운드리 투자를 확대하기도 어려운 실정이다. 삼성전자의 경쟁 무대가 파운드리에 국한되지 않기 때문이다.

공정 난이도 증가로 인한 설비투자 증가 추세는 D램과 낸드 시장도 마찬가지다. 메모리 반도체 역시 매년 수조원을 투입해야 하는 만큼 경쟁우위를 계속해서 지켜내는 것이 중요한데, 현재 삼성전자와 경쟁사의 기술 격차는 점점 좁혀지고 있다. 메모리를 포함한 삼성전자의 설비투자 총액은 TSMC 이상일 것으로 추정된다.

더군다나 인텔의 참전도 파운드리 시장의 불확실성을 부추기고 있다.

오는 2024년엔 TSMC와 삼성전자 외 인텔의 신규 공장까지 가동에 들어갈 계획이다. 인텔이 서방 정부를 등에 업고 있다고 하더라도, 선단공정 경쟁에서 한차례 탈락했던 만큼 당장 TSMC나 삼성전자와 어깨를 나란히 하긴 어려울 거란 관측이 많다. 그러나 갑작스러운 공급과잉으로 전체 파운드리 시장의 수익성에 영향을 미칠 가능성은 있다. 이 경우 추격자인 삼성전자의 파운드리 사업의 피해가 더 막심할 거란 분석이다.

반도체 업계 한 관계자는 "당장 인텔이 기술력에서 TSMC나 삼성전자를 따라잡기는 어렵지만 공급사가 늘어나는 이상 수주 경쟁이 전체 시장의 수익성 하락으로 이어질 가능성이 있다"라며 "중장기적으로 선단공정에서 TSMC와 고객사 유치 경쟁을 펼쳐야 하는 삼성이 덩달아 투자를 늘릴 경우 재무 측면의 체력 관리가 더욱 어려워지는 구조"라고 말했다.

이 부회장 사면복권 및 경영 복귀를 통한 과감한 M&A가 이 같은 상황의 돌파구가 될 거란 기대감이 여전하지만 그런 이야기를 할 시간은 이미 수년 전 지났다는 얘기도 나온다.

지난 3월말 기준 삼성전자의 보유 현금은 약 125조원으로 집계됐다. 수년간 반도체 기업 주가가 크게 뛴 만큼 굵직한 기업을 인수하는 데는 수십조원이 필요할 전망이다. 과거 후보군으로 거론되기도 했던 NXP의 경우 최근 조정을 거쳤음에도 시가총액이 약 60조원에 달한다. 미국의 반도체 제조 부활 정책 이후로 해외 업체 인수 난이도도 더 올라간 상황이다.

투자업계 한 관계자는 "삼성전자의 100조원이 넘는 유보금을 두고 예전에는 많다는 말이 있었지만 현재 자본적지출(CAPEX) 추세를 고려하면 이마저 부족할 수 있는 상황"이라며 "더 이상 이 부회장이 없어 과감한 투자를 결정하기 어렵다고 따질 상황이 아니게 됐다"라고 말했다.