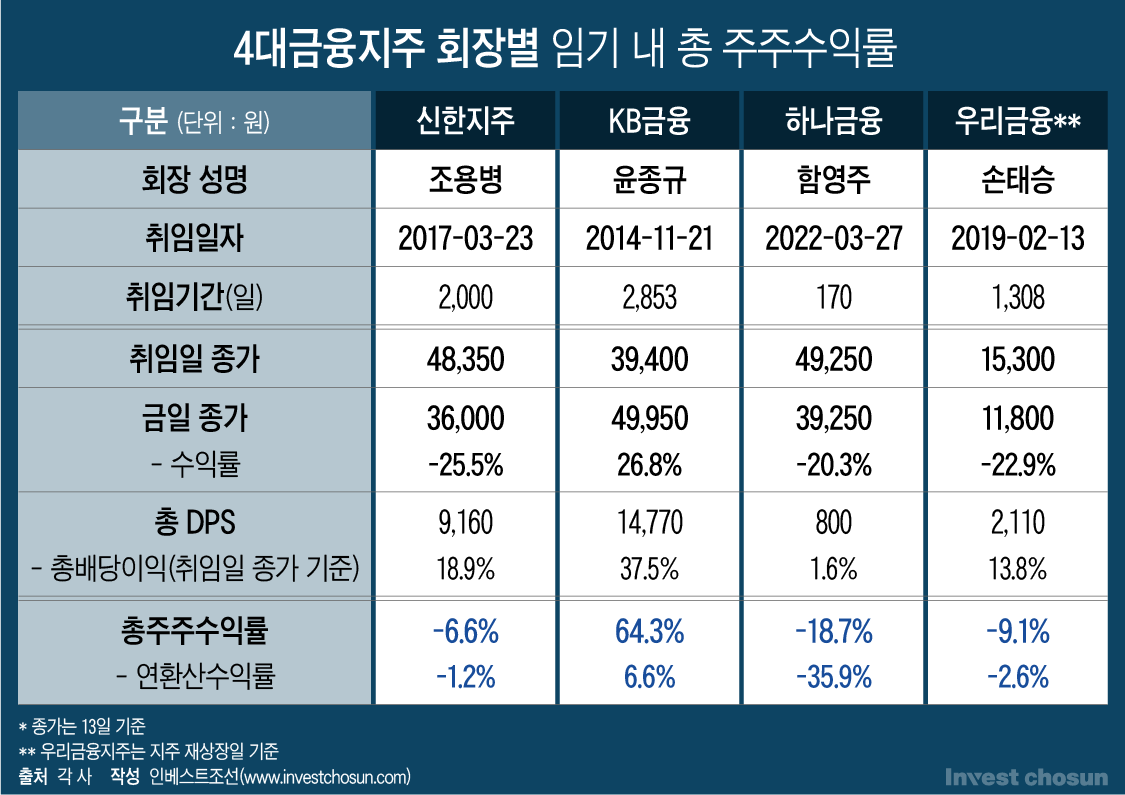

신한·우리·하나는 회장 임기동안 마이너스 총주주수익률

임기 내 성과지표 외형성장보다 '주주 이익 극대화'로 바꿔야

-

올해 말부터 내년 3분기까지 주요 금융지주 4곳 중 3곳의 회장 임기가 만료된다. 이들의 연임 가능성에 관해 관심이 높아지는 가운데, 주주 관점에서 이들의 성과에 대한 평가도 이뤄지고 있다. 평가의 기준도 최근 들어 외형 성장보다는 주주에게 얼마나 많은 환원을 했는가, 얼마나 이익을 극대화시켜줬는가로 옮겨가고 있다.

금융지주사 주가가 최근 수 년 간 그리 인상적이지 못한 움직임을 보이며 현 회장 임기 중 주주들의 수익률은 말 그대로 처참한 상황이다. 그나마 윤종규 회장 임기 중 KB금융지주의 성과가 비교적 낫지만, 미국 선진 금융사와 비교해선 여전히 격차가 크다는 평가다.

조용병 신한금융 회장과 손태승 우리금융 회장은 내년 3월, 윤종규 KB금융 회장은 내년 11월에 임기가 만료된다. 지난 3월에 취임한 함영주 하나금융 회장 정도가 연임 이슈에서 자유로운 편이다. 이들의 임기 만료가 가까워지면서 이들의 성과 및 비전에 관해 관심이 높아지고 있다. 금융지주가 분기마다 1조원 이상을 벌어들이면서 이들에 대한 사회적 역할도 더욱 중요해졌다. 더불어 주주들의 요구도 높아지고 있다.

특히 최근 소액주주들이 늘어나면서 회사의 주주 친화 정책 및 주가에 대한 경영진의 책임을 요구하는 목소리가 커졌다. 이미 미국 등 선진금융시장에선 주주 관점에서 회사의 경영성과를 평가하는 것이 보편적이다.

이런 관점에서 과거와 같이 회사의 외형성장보다는 시가총액 등 주가로 경영진에 대한 평가가 많아졌다. 이미 국내에선 SK그룹과 같은 대기업들이 주가를 경영진의 성과평가 지표로 활용한다. 그런 점에서 금융지주 회장에 대한 평가도 주주 관점에서 바뀌어야 한다는 목소리가 나온다.

한 금융권 관계자는 "이미 미국 등에선 주주 관점에서 총주주수익률을 성과지표로 많이 활용한다"라며 "금융지주 회장 연임은 결국 주주가 결정하는 거라서 주주 관점에서 우수한 경영진에 대한 요구가 커질 것이다"라고 말했다.

-

이런 관점에서 4대 금융지주 중에선 윤종규 KB금융 회장의 성과가 눈에 띈다는 평가다.

2014년 취임한 윤종규 회장은 취임 이후 주주환원에 신경을 썼다. 취임 당시 3만9400원이던 주가는 13일 종가 기준으로 4만9950원을 기록하며 윤 회장 취임과 동시에 KB 투자한 주주는 26.8%의 주가수익률을 기록했다. 윤 회장 임기 동안 배당은 주당 1만4770원 이뤄지면서 이뤄지며 총배당이익은 37.5%를 기록했다.

이를 총주주수익률로 계산해보면 윤 회장 임기 동안 총주주수익률은 64.3%, 연 환산수익률은 6.6%를 기록했다. 현재 4대 금융지주 중에서 현 회장 임기 동안 주주에게 플러스 수익을 안긴 건 KB금융 정도다.

2017년 취임한 조용병 회장은 취임 당시 주가는 4만8350원이었다. 13일 종가는 3만6000원으로 임기 동안 주가수익률은 마이너스 25.5%다. 총배당은 주당 9160원으로 배당을 통한 이익은 18.9%를 기록했다. 이를 더한 조 회장 임기 동안 총주주수익률은 마이너스 6.6%를 기록했다. 연평균 환산하면 마이너스 1.2%로 조 회장 취임과 동시에 신한금융 주식을 취득한 주주는 손실을 보고 있는 셈이다.

손태승 회장의 성과도 주주 관점에서는 아쉽다는 평가다. 2019년 우리금융지주 회장 취임 당시 주가는 1만5300원이다. 13일 종가는 1만1800원으로 주가수익률은 마이너스 22.9%를 기록했다. 우리금융지주 회장 임기 동안 배당은 주당 2110원으로 총배당이익은 13.8%다. 이를 더한 총주주수익률은 마이너스 9.1%, 연평균 환산하면 마이너스 2.6%다.

취임한 지 채 1년이 안 된 함영주 하나금융 회장에 대한 평가는 아직 이른 측면이 있다. 취임과 동시에 주식시장이 침체기에 들었기 때문이다. 숫자로만 살펴보면 함 회장 취임 당시 주가는 4만9250원에서 13일 종가 기준으로 3만9250원으로 하락했다. 주가수익률 관점에서 마이너스 20.3%다. 임기가 짧아 총배당은 주당 800원 이뤄져 배당수익률은 1.6%다. 이를 더한 총주주수익률은 마이너스 18.7%, 연평균 환산하면 마이너스 35.9%다.

회장마다 임기가 다르고, 그에 따른 주당 배당금이나 주식시장의 상황 등이 달라서 직접 비교는 힘들다. 하지만 회장 취임과 동시에 투자한 주주 관점에서 수익을 남긴 회장과 그렇지 않은 회장의 명암은 뚜렷이 구분된다.

더욱이 미국의 금융회사들과 비교하면 금융지주의 주주 관점에서 바라본 수익은 처참하다. 미국 금융사의 경우 주식시장에 따라 부침이 있지만, 안정적인 배당을 바탕으로 JP모건 등 미국의 대표적인 금융사들은 지난 3년간 대략 20%의 총주주수익률을 기록했다.

이런 성과에 대해서 단순히 금융지주 회장의 노력만으로 극복하기 힘든 부분이 있다는 견해도 있다. 금융회사가 IT 기업처럼 급격히 성장하는 것도 아니고, 배당도 금융당국 눈치를 보기 때문에 한계가 있기 때문이다.

그렇지만 결국 주주 관점에선 이런 어려움 속에서도 수익을 안겨달라는 의미에서 경영진을 지지한다는 점에서 아쉬움이 있다는 주장이다.

다른 금융권 관계자는 "금융지주의 성과지표도 외형성장에서 주주 이익 극대화로 전환이 필요하다"라며 "외풍으로부터 금융지주를 지켜줄 당사자들이 바로 주주이기 때문이다"라고 말했다.