여전히 조건 안갯속…투자자 막판 고민 중

적격상장·콜&드래그·위약벌까지 고려해야

결국 KT클라우드 성장성인데 시각 엇갈려

-

KT클라우드의 투자 유치를 앞두고 투자자들이 어떤 제안을 할 것인지 관심이 모인다. 소수지분 투자인 만큼 안전장치가 가장 중요한 상황이지만 상대적으로 수익 보장 조건을 가장 낮게 부른 곳이 뽑힐 가능성이 높아 보인다.

적격상장(Qualified IPO)과 KT가 지분을 되사줘야 할 때의 보장 수익률, 나아가 KT가 약속을 지키지 못했을 때의 위약벌 등이 이번 투자의 핵심 요소로 꼽힌다.

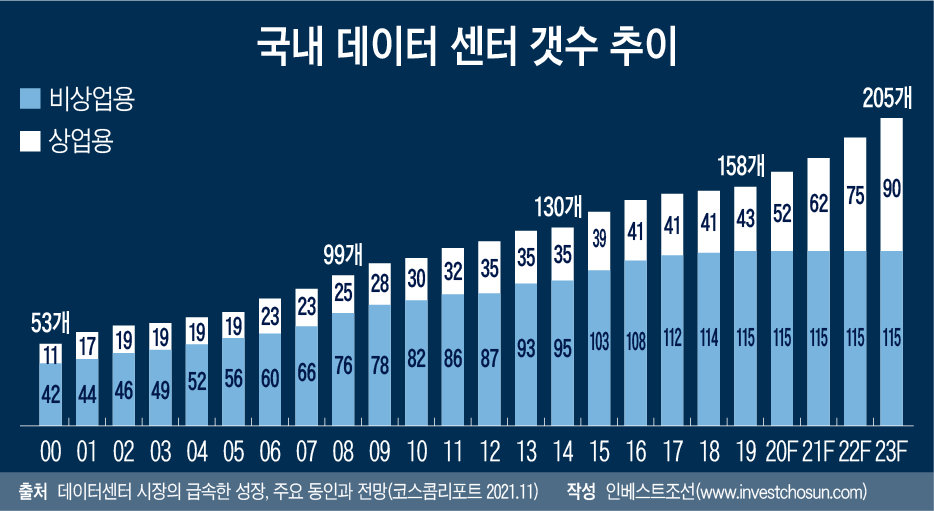

KT는 작년 하반기부터 클라우드 및 인터넷데이터센터(IDC) 사업부문을 분사해 외부 투자자를 초빙하는 작업을 준비했다. 지난 4월 클라우드·IDC 사업을 현물출자(총 1조7712억원)해 KT클라우드를 출범했고, 하반기 들어 본격 투자유치에 나섰다. KT는 연내 거래를 종결하길 바랐다. 연임을 앞둔 구현모 KT 대표 입장에서도 이 거래의 성과가 중요하다.

거래 일정은 예상보다 늦어졌다. 9월 초 예비입찰이 진행됐고, 한 달 후에야 본입찰 적격후보(숏리스트)가 선정됐다. 본입찰도 지난달 29일에서 이달 6일로 일주일 늦췄다. 실사 기간 부족보다는 잠재 투자자들이 자금 모집에 차질을 빚은 영향으로 풀이된다. 기관출자자(LP)들이 지갑을 닫았고, 차입 금리도 10%에 육박해 원하는 만큼 자금을 조달하기 어려운 때다.

세부 투자 조건 확정도 늦어지고 있다. 당초 예비입찰 때 확인한 제안을 바탕으로 KT가 투자 유치 조건을 확정하면, 투자자들은 ‘투자금 규모’만으로 경쟁을 벌일 것으로 예상됐다. 그러나 현재도 금액부터 회수 보장 장치 등 세부 조건까지 투자자가 알아서 써내야 하는 상황이다. 본입찰에 이르러서도 계약서에 담길 중요 내용들이 확정되지 않는다는 것이다.

한 거래 관계자는 “KT는 당초 중요 회수 조건에 대한 것은 확정된 상태에서 가격과 투자금액 만으로 우열을 가리는 것이 목표였다”며 “본입찰 때도 계약서 양식이 마무리되지 않을 것이기 때문에 입찰자 입장에선 가격뿐 아니라 회수보장, 수익률 등 세부 조건도 제시해야 해 변수가 많다”고 말했다.

소수지분 투자인만큼 통상적인 적격상장이나 콜옵션·드래그얼롱(Call option & Drag along) 등과 연관된 보장수익률이 가장 중요하다. 투자자는 적격상장으로 인정할 내부수익률(IRR) 기준, 적격상장에 이르지 못할 경우 KT가 콜옵션 행사해 보장할 수익률 등을 본입찰 때 써내야 한다.

투자자들은 예비입찰에서 5% 안팎의 보장수익률을 제시했던 것으로 알려졌다. 다만 이는 최근 투자시장 환경에 비춰볼 때 높다 보기 어렵다. 가장 유망한 전기차 배터리 사업을 하는 SK온도 몸값을 낮추고 수익률을 7.5%까지 높인 다음에야 투자 유치에 일부 성공했다. 최근 다른 대기업 소수지분 투자 거래도 이와 비슷한 수익률을 내걸었다. 대출만 해도 10% 안팎의 금리를 기대할 수 있는 상황이다.

-

적격상장 조건에 구애받지 않고 투자하려면 산업 성장성에 대해 확실한 믿음이 있어야 한다. 시장에선 KT클라우드가 성장할 것이라는 데는 이견이 없지만, 최대 4조원대로 거론되는 지금 몸값이 부담된다는 시선은 있다. 클라우드 사업은 아직 매출이나 이익 기여도가 낮다. 하반기 손꼽히는 대형 거래긴 하지만, 사업 매력보다는 마땅한 투자처가 없어 반사이익을 본 게 크다는 평가도 있다.

한 잠재 투자자는 “회사가 밝히는 대로 안정적인 현금창출력을 보일지 의구심이 있고, 아직 클라우드 사업의 존재감이 부족한 만큼 4조원의 몸값은 과하다고 본다”고 말했다.

KT클라우드가 몇 년 뒤 상장에 나섰다 투자자와 합의한 수익률을 맞추지 못하면, 투자자는 KT가 보유한 지분까지 묶어 팔아(Drag along) 투자금을 회수해야 한다. KT는 이에 대응해 투자자에 수익률을 보장해주고 지분을 되사올(Call option) 수 있다. 이때 보장하는 수익률은 적격상장 때의 조건과 같은 경우가 많다. 다만 실패에 대한 책임을 지는 성격도 있는 만큼 금리를 약간 더하기도 한다. 이 수익률이 낮을수록 KT의 눈에 들 확률은 높아진다.

투자자 입장에선 최악의 상황에 놓였을 때의 회수 장치도 마련해둘 필요성이 있다. 상장이 무산되고, 이후 회사나 투자자 주도로 매각을 했음에도 인수자를 찾지 못했을 경우다. KT클라우드는 성장 기업이고, KT라는 든든한 배경이 있다. 최대 20%의 지분만 확보하는 만큼 회사의 가치가 몇 년 사이 크게 쪼그라드는 극단적인 상황이 아니면 회수에는 큰 문제가 없다.

다만 최근에는 유동성 풍년기에는 상상하기 어려웠던 대출금 기한이익상실(EOD), 유망 기업의 가치 퇴보와 상장 실패 등 악재가 이어지고 있다. 시장의 혹한이 언제 사그라들지 점치기 어려우니 돌다리도 두드려가며 투자해야 하는 상황이다.

다른 거래 관계자는 “투자자들은 본입찰에서 적격상장 수익률, 콜&드래그 수익률, 상장도 매각도 되지 않았을 때의 위약벌 성격의 수익률 등을 제시하게 될 것”이라고 말했다.

KT클라우드 투자유치 거래는 IMM크레딧앤솔루션, 미래에셋자산운용, VIG얼터너티브크레딧 등 국내 사모펀드(PEF)와 KKR, 맥쿼리인프라자산운용, 미국계 인프라 투자사 디지털브리지그룹 등 해외 투자사가 숏리스에 올라 있다.