이면엔 CJ그룹과 먹거리 겹치는 쿠팡 추격전략 평

쿠팡, 택배에 OTT까지 멤버십 생태계 확장 본격화

'햇반' 마진 감소 넘어서 그룹 먹거리에 부메랑 격

CJ 연합전선 구축해도…주도적으로 쓸 카드 제한적

선순환 구조 올라선 쿠팡 비해 여유 부족하단 전망

-

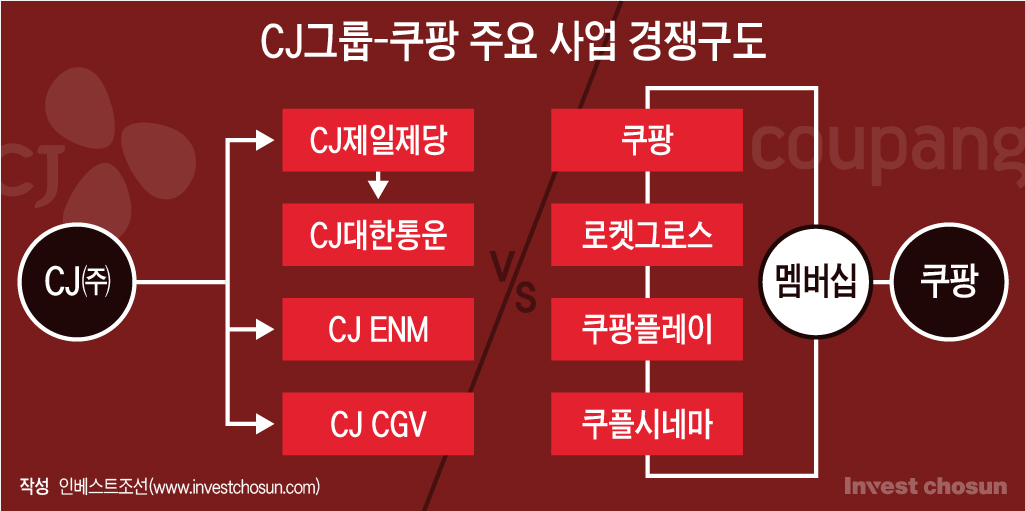

CJ그룹과 쿠팡의 대결 구도가 선명해지고 있다. 소위 '햇반전쟁'도 표면적으로는 CJ제일제당이 쿠팡에 납품가를 문제 삼는 모습이나 실제로는 CJ그룹 핵심 먹거리 대부분이 쿠팡과 겹쳐 발생한 갈등의 한 단면으로 풀이된다. 본업이 궤도에 오른 쿠팡은 물류와 유통, 콘텐츠까지 연속적인 생태계 구축에 나서며 추격 전략을 본격적으로 드러내고 있다.

시장에서도 CJ그룹이 쫓기는 구도란 평이 우세하다. 햇반 외엔 주도적으로 쓸 카드가 제한적이고, 네이버 등 우군과 연합해 전선을 구축해도 주력 사업 일부는 쿠팡에 추월당할 수 있다는 관측도 나온다.

지난 11일, 쿠팡은 '대기업 그늘에 가려진 중·소기업 쿠팡서 빛 본다'라는 보도자료를 내고 올해 1~5월 중 중소·중견기업 즉석밥 판매가 작년보다 100배 이상 늘었다고 밝혔다. 쿠팡은 지난 연말 CJ제일제당과 납품가 협상이 틀어지며 햇반 발주를 중단했다. 사실상 쿠팡이 햇반 납품이 중단된 시기를 콕 집어 CJ에 "대체할 상품이 많다"라고 저격한 것으로 받아들여진다.

겉으로 보자면 제조사와 유통사 사이 흔한 갈등이다. CJ제일제당은 최근 햇반, 비비고 등 주력 상품의 새 유통처로 우군인 네이버를 비롯해 신세계그룹과 손을 잡았다. 점유율 1위 유통사가 제조사에 협상 우위를 굳히려 들자 서로가 '대안은 많다'라고 견제구를 던지는 식이다.

전선을 넓혀 보면 단순히 햇반을 얼마에 납품하느냐의 문제에 그치지 않는다는 지적이다. 어느새 CJ그룹의 주력 사업 대부분이 쿠팡의 영향권 아래 노출된 구도가 마련됐다.

-

쿠팡은 지난 3월 로켓그로스를 선보였다. 기존 쿠팡의 사업 영역은 물류창고부터 배송기사까지 내재화한 인프라를 기반으로 직매입 상품을 팔거나 오픈마켓 방식의 3자 거래까지였다. 로켓그로스는 다른 제조사와 벤더에 유통 플랫폼을 넘어 쿠팡의 물류 인프라까지 서비스로 제공하겠다는 전략이다. 아마존이 풀필먼트를 3자에 제공하는 FBA(Fullfillment By Amazon) 모델이 대표적이다.

쿠팡판 FBA인 로켓그로스는 일종의 택배업 진출로 통한다. 직접 사들인 물건을 자사 인프라로 유통하는 경우 택배로 집계되지 않지만 3자에 이를 제공하는 시점부터 CJ대한통운과 영역이 겹쳐진다. 현재까지 쿠팡은 이커머스 시장 1위로, CJ대한통운은 택배업 1위로 각기 경기장이 나누어졌으나 '물동량'을 기준으로 양사 덩치를 비교하면 쿠팡이 1위 CJ대한통운을 바짝 뒤쫓는 구도다.

올해 중 쿠팡의 물류센터 부지 등 인프라 규모가 CJ대한통운을 넘어서게 될 전망이라 오랜 시장 구도가 뒤집힐 수 있다는 시각도 늘고 있다. 투자업계에선 적자를 벗어난 쿠팡이 작정하고 수익 사업 발굴 및 영토 확장에 나선 것으로 보고 있다.

쿠팡이 이 같은 전략을 밀어붙일 수 있는 건 거래액과 플랫폼 활성이용자수 등 양대 지배력 지표에서 1위 자리를 굳히며 얻어낸 협상력 덕이다. 작년 쿠팡의 이커머스 시장 점유율은 약 24%로 아직까지 지배적 사업자(30% 이상)로 등극하진 못했으나 입점 납품사는 물론 고객에 대한 가격 협상력을 꾸준히 늘이고 있다. 쿠팡 외 다른 대안이 흐릿해질수록 멤버십 구독 기반 고정 매출을 늘리고 제조·벤더사에 매입단가를 낮추는 식으로 마진을 끌어올려 현금을 쓸어 담을 수 있다는 얘기다.

투자업계 한 관계자는 "쿠팡이 상장할 때 적용된 기업가치 평가 방식이 주가매출비율(PSR)이었는데, 아마존과 같은 시장 지배적 플랫폼 사업자에 한정해 정당화되는 일종의 'PSR 프레임'이 다시 회자 중이다"라며 "점유율과 구독 수입에서 발생하는 막대한 현금을 본업 진입장벽을 높이고 다른 사업으로 확장하는데 반복 투입하는 방식으로 경쟁자를 고사시키는 전략을 취할 수 있기 때문"이라고 설명했다.

햇반이 양사 갈등의 상징으로 조명된 것도 이와 무관하지 않다. 쿠팡이 원하는 조건으로 햇반을 납품할 경우 단순히 CJ제일제당의 마진이 떨어지는 데 그치지 않는 탓이다.

시장에선 쿠팡 정도의 유통 플랫폼이라면 납품단가를 낮추는 시도만으로도 이익을 끌어올릴 수 있다고 분석한다. 실제로 쿠팡은 지난 하반기부터 오픈마켓 매입단가를 낮추기 시작했고 올해 실적에서 효과가 숫자가 드러나고 있다. CJ제일제당 수준의 대기업이 박한 조건을 수용하면 쿠팡의 실적은 우상향이 불 보듯 한데, 쿠팡에 귀속된 수익성은 그대로 CJ그룹의 핵심사업에 독으로 돌아오는 악순환이다.

쿠팡의 확장 전략은 자사 OTT 쿠팡플레이에서도 확인된다. 쿠팡플레이는 현재 '쿠플시네마(가칭)' 서비스를 준비 중이다. 극장에서 상영 중인 영화를 OTT에서 무료로 볼 수 있도록 지원하겠단 얘기다. CJ ENM '티빙'의 성과가 부진한 상황에서 쿠팡플레이 추격에 속도가 붙을 거란 평이 나온다. 티빙 역시 국내 토종 OTT 중에선 1위로 꼽히지만 사용자수는 쿠팡플레이에 역전됐고 사용률은 비등한 형국이다.

투자은행(IB) 업계 한 관계자는 "쿠팡은 계획한 대로 유통 플랫폼에서 확보한 자금으로 자사 멤버십 생태계 성벽을 계속해서 쌓는 아마존의 포획 전략을 따라가고 있다"라며 "CJ 입장에선 제일제당이 납품가 줄다리기에서 밀리는 문제를 넘어 넘겨준 마진이 핵심사업 경쟁력 감소로 이어지는 그림이 된다"라고 말했다.

CJ그룹도 CJ대한통운의 통합 배송브랜드 '오네(O-NE)'를 내놓고 지분 동맹 관계인 네이버와의 연계를 강화하고 있다. 네이버쇼핑은 현재 자체 인프라 투자 없이 풀필먼트 연합체에 솔루션을 제공하는 방식으로 쿠팡에 대한 포위망을 펼치는 중이다. 네이버쇼핑이 쿠팡의 거래와 트래픽을 성공적으로 뺏어올 경우 CJ제일제당을 필두로 제조·벤더사들의 이탈이 가속화할 수도 있다.

쿠팡도 아직까진 네이버쇼핑과의 경쟁을 마무리 지었다고 안심하긴 이른 상황이다. 모델 격인 아마존은 시장점유율 60%를 넘봤지만 쿠팡의 지배력은 아직 30%에 미치지 못한다. CJ제일제당처럼 충성도 높은 브랜드를 여럿 보유한 제조사 이탈이 경쟁사에 힘을 실어주는 결과로 이어질 수 있다는 얘기다.

유통업계 한 관계자는 "쿠팡이 이커머스 경쟁을 사실상 끝냈다는 평가도 나오지만 예단으로 보인다. 경쟁사 대부분이 동종 업계에서 잔뼈가 굵은 대기업들이 버티기 전략에 들어가면 아마존 수준의 장악력을 기대하기 힘들다"라며 "네이버쇼핑 외 신세계나 롯데그룹 등이 쿠팡을 당장 따라잡긴 힘들어도 시장 파이 일부는 계속해서 차지하고 있을 가능성이 높다. 제조사 입장에선 언제든지 대안을 찾을 수 있는 셈"이라고 말했다.

그럼에도 상대적으로 여유가 없는 건 CJ그룹일 거란 분석이 비교적 우세하다. CJ제일제당보다 먼저 쿠팡과 납품가 갈등을 벌인 LG생활건강 등 대부분 제조사들이 큰 성과를 내지 못한 데다, CJ그룹이 자체적으로 꺼내들 수 있는 카드가 제한적이란 지적이다.

증권사 한 관계자는 "유통 업계에선 현재 쿠팡 멤버십 유료회원 수가 1200만명을 넘어섰을 것으로 추정하는데, 쇼핑부터 배달, 콘텐츠까지 락인이 굳히는 과정"이라며 "쿠팡이 3자물류(3PL)나 쿠플시네마 등지로 확장을 펼치기 좋은 선순환 구조에 올라섰다면 CJ그룹은 연합전선이 성공해야 하는 입장이라 주도적으로 대응할 카드가 마땅치 않은 편으로 보인다"라고 말했다.