시장 수익률 눈높이 7.5%…주가 상승에 베팅 평

현 양극재 판가·마진 유지하면 4년 후 이익 2~3조 가능

주가는 이미 선반영 중…2차전지 '프리미엄' 등이 변수

-

에코프로비엠이 이자율 0% 조건으로 발행하는 전환사채(CB)에 사모펀드(PEF) 운용사와 증권사 자금 4400억원이 몰렸다. 사실상 지금보다 주가가 더 올라갈 거라 베팅한 셈이다.

양극재가 배터리셀 대비 사업 부담이 덜하고 별도 회수 요건이 없다는 점이 투자요인으로 풀이된다. 이후 주가가 지금까지처럼 증설·양산 시점에 맞춰 우상향할 경우 이번 CB 투자자들은 상당한 차익을 거둘 수 있다.

다만 주식 전환 시점까지 양극재 판가와 마진, 국내 증시의 2차전지 업종 주가 프리미엄이 유지될 수 있는지가 핵심 변수로 꼽힌다.

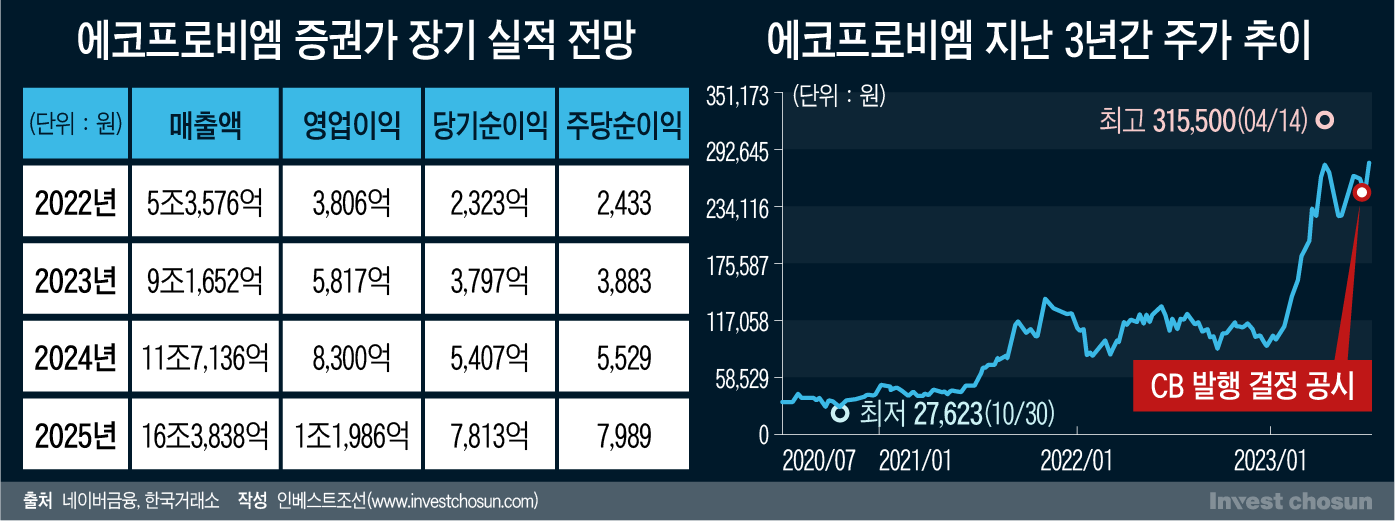

5일 에코프로비엠 주가는 전일 대비 2% 이상 오른 28만원 선에서 거래를 마감했다. CB 발행 결정을 공시한 지난 30일 종가보다 12% 이상 높은 가격으로 이미 전환가액 27만5000원을 넘어섰다. 시장 일반에서 이번 조달과 향후 주가 전망을 긍정적으로 전망하는 것으로 풀이된다.

이번 CB는 표면이자율이 0%, 만기 이자율이 2%로 설정됐다.

2년 전까지만 해도 배터리·반도체 등 고성장 산업의 소부장 업체가 기관투자가를 상대로 CB나 상환전환우선주(RCPS) 등 '무이자' 메자닌을 발행해 조달한 사례가 적지 않았다. 전방 성장에 확실하게 올라탄 기업이라면 무이자로 돈을 빌려줘도 주식으로 돌려받으면 차익을 남길 수 있다고 봤기 때문이다. 그러나 작년 들어 기준금리 인상과 증시 침체로 무이자 성격의 메자닌 투자는 시들해졌다.

당시 2차전지용 전해액을 생산하는 엔켐이 RCPS 발행을 추진하다가 주가가 하락하자 재무적 투자자(FI)들이 대거 이탈하기도 했다. 엔켐은 반 토막 났던 주가가 지난 5월 회복세를 보이며 표면이자율 0%대 CB 발행에 성공했지만, 만기이자율은 연 복리 5% 조건을 내걸었다.

-

반면 에코프로비엠은 주가가 전 고점에 근접한 상황에서 무이자 CB를 발행했는데도, 만기이자율도 연 복리 2%에 불과하다. 은행 예금은 물론 기준금리보다 낮다. 2028년까지 만기 보유해도 수익률이 10% 선인데, 최근 출자시장 눈높이가 내부수익률 기준 7.5% 선에 맞춰져 있다는 점과 비교해도 파격적이다. 투자자들이 보통주로 전환할 수 있는 내년 7월 이후 주가가 27만5000원을 훌쩍 넘길 거라 베팅한 것이다.

PEF 운용사 관계자는 "작년 4월 엔켐 이후로 기관에선 밸류에이션을 대폭 낮춰 진입 가격을 현실화하지 않는 이상 이자율 0% 메자닌은 안 본다는 분위기가 형성됐다"라며 "에코프로비엠의 이번 CB는 이런 조건을 모두 벗어난 사례"라고 평가했다.

달리 말하면 스카이레이크에쿼티파트너스나 IMM인베스트먼트 등 투자자들이 에코프로비엠 주가가 아직 싸다고 판단한 셈이다.

배터리 셀부터 소재까지 2차전지 산업의 기업 가치는 크게 생산능력(CAPA)과 수주잔고 및 매출액 전망, 평균적인 수익성 등을 따져 산정된다. 완성차 기업이 통상 전기차 판매 3년 전부터 셀 업체에 물량을 발주하는 만큼 뒤단의 소재 업체까지는 일정에 맞춰 증설과 양산을 이어가기만 하면 수년 뒤 실적의 윤곽이 드러난다.

에코프로비엠은 그간 전략대로 현재 선제적으로 증설 계획을 밝혀둔 상황이다. 2027년까지 양극재 CAPA를 기존 18만톤에서 71만톤으로 확장할 계획이다. 전기차 기업들이 기존 핵심 고객사인 삼성SDI와 SK온에 공급 확대 요청을 지속하고 있어 수주 확보가 크게 어렵지 않을 거란 평이 많다. 그러다 보니 2027년 예상 실적은 물론 기업 가치까지 어림짐작이 가능해진다.

배터리 업계에선 상반기 양극재 판가를 1만톤당 6000억원으로 추정한다. 단순 계산하면 2027년 예상 매출액만 40조원 이상, 여기에 지난 2년 양극재 업체의 평균 수익성 6~7%를 반영하면 예상 영업이익은 2~3조원을 오가게 된다. 작년 영업이익 3807억원의 6~7배에 달한다.

여기에 국내 증시에 상장한 2차전지 기업의 평균 주가순이익비율(PER) 36배수를 최종 대입하면 예상 시가총액은 70조원을 넘어서게 된다. CB 전량을 보통주로 전환했을 때 전환가액 기준 시가총액 약 27조3000억원의 2배 이상이다.

배터리 업계 한 관계자는 "양극재 사업은 배터리 셀 업체에 비하면 단위 투자비도 낮고, 수율 확보가 어려운 것도 아닌데 마진율은 6~7%로 거의 동일하거나 더 높은 수준"이라며 "따로 기업공개(IPO) 허들을 넘기지 않아도 상장 주식으로 회수할 수 있는 투자 방식이다 보니 SK온 프리 IPO보다 에코프로비엠이 낫다는 관전평이 나온다"라고 전했다.

다만 이 같은 예상은 양극재 판가와 수익성 등 현재 조건이 유지된다는 가정 하에 따져본 기대치에 불과하다.

실제로 양극재 판가는 지난해 정점을 찍고 하락 추세에 있다. 양극재를 구성하는 리튬과 니켈, 구리, 망간 등 광물 가격이 폭등했다가 안정세를 보이자 3~5개월 시차를 두고 양극재 판가도 떨어지고 있기 때문이다. 가격 경쟁이 한창인 완성차 업체가 후방 셀·소재 업체의 마진을 언제까지 용인할지도 불투명하다.

무엇보다도 국내 2차전지 기업의 주가 프리미엄이 핵심 변수로 꼽힌다. 올 상반기 국내 증시에서 2차전지 업종의 주가가 폭등하자 PER 기준 멀티플은 중국 시장의 약 2배까지 치솟았다. 국내 배터리 기업이 전 세계에서 가장 비싸게 거래되고 있다는 뜻이다. 증설 일정을 따라 실적이 고성장해도 업종 전반에 반영되는 프리미엄이 빠지면 주가는 제자리걸음일 수 있다.

증권사 배터리 담당 한 연구원은 "국내 2차전지 업종 평균 PER 배수가 36배 수준인데, 이미 미래 실적을 당겨 반영하고 있다고 봐야 한다"라며 "국내 소재 기업 프리미엄을 견인하고 있는 에코프로비엠의 현 주가 역시 수년 후 실적을 앞당겨 반영하고 있는 것은 마찬가지"라고 설명했다.