처리 방안 고심했지만 통매각으로 가닥

자금 부담에 접근 가능 기업 줄어들 듯

산은은 매각 낙관…"구조 바뀔 여지도"

-

HMM 매각이 산업은행과 해양진흥공사가 가진 구주와 영구채를 함께 파는 방식으로 가닥이 잡히고 있다. 영구채를 남겨둬서는 진정한 의미의 경영권 매각이 될 수 없다 판단한 것으로 풀이된다.

다만 이 경우 잠재 인수후보들의 부담은 커지고 그만큼 거래 성사 가능성은 줄어든다. 시장 분위기에 따라 매각 구조가 달라질 여지는 남아있을 것이란 전망이 나온다.13일 M&A 업계에 따르면 산업은행과 해양진흥공사 등은 이르면 이달 중 공고를 내고 HMM 매각 절차를 본격화할 예정이다.

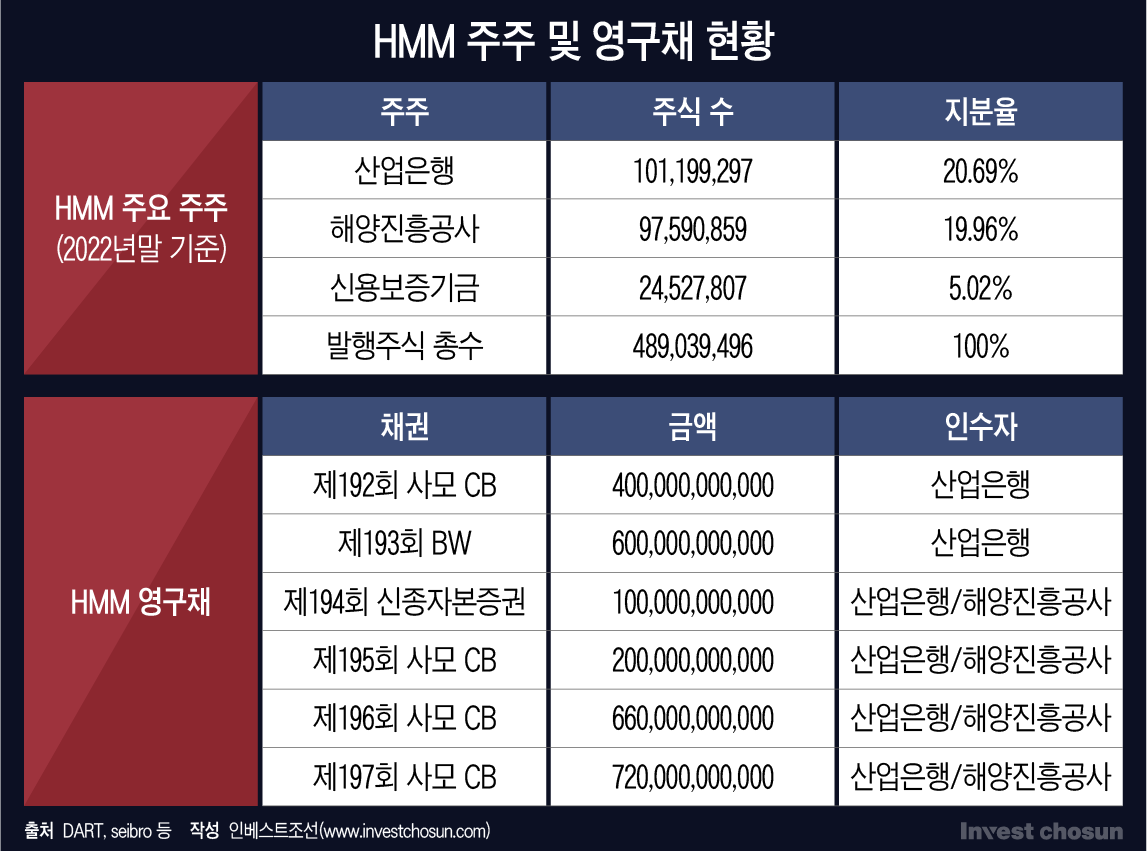

매각자 측은 지난 4월 주관사단(삼성증권·삼일회계법인·법무법인 광장)을 선정했다. 지난달까지 매도자 실사를 진행하며 매각 구조를 짜는 데 고심해 왔다. 당장 매물로 내놓는 구주의 시가만 수조원에 육박하는 데다, 주식으로 전환될 가능성이 있는 영구채 물량도 많아서다.

영구채가 주식으로 전환되면 구주 지분율을 훌쩍 뛰어넘는다. 영구채를 남겨둬서는 인수자가 구주를 산 의미가 퇴색된다. 이에 회사가 영구채를 미리 상환하거나, 잔여 영구채를 ‘분산 전환 및 매각’하기로 하는 주주간계약(SHA)을 체결하는 안이 거론되기도 했다.

이런 방식 역시 여러 변수가 있고 번거롭다. 이에 HMM 매각은 구주와 함께 영구채도 함께 파는 것으로 좁혀지는 분위기다. 산업은행 등은 매각 주관사 선정 때도 ‘구주 전량 및 영구채 주식 전환시 합계 주식수’를 매각 대상으로 가정한 바 있다. 사실상 원안대로 매각을 진행할 가능성이 커졌다는 의미다.

-

현재 매각 대상 구주의 시가가 4조원에 육박하고, 남아 있는 영구채 액면가는 2조6800억원에 이른다. HMM의 전체 기업가치는 크게 변동하지 않는다 쳐도, 실상 HMM 지분 70% 이상을 사는 셈인 인수자로선 부담이 클 수밖에 없다.

HMM은 오는 10월 산업은행이 보유한 1조원 규모 영구 전환사채(CB)와 신주인수권부사채(BW)에 대해 조기상환청구권(콜옵션)을 행사할 수 있다. 채권자는 이에 대응해 주식 전환 여부를 결정할 수 있는데, 주당 투자 가격(5000원)보다 주가가 높으면 주식으로 바꾸지 않을 수 없다. HMM은 임의로 영구채를 상환할 수 없고, 채권자는 정부 차원의 ‘양해’ 없이는 전환 권리를 포기할 수 없다.

정부는 해운업 경기 변동에 버틸 수 있는 자금 넉넉한 대기업이 HMM을 인수하길 바라고 있다. 다만 대부분 대기업이 HMM에 관심이 없다거나, 이렇게 비쌀 때는 움직일 이유가 없다는 분위기다. 투자은행(IB)이나 자문사도 원매자를 찾는 데 시큰둥한 모습을 보이고 있다.

구주와 영구채를 함께 파는 방식은 자연스레 자금력 부족한 기업들에 장벽이 될 것으로 보인다. SM그룹이 최근 한 달여 사이 HMM 지분을 1%포인트 가량 늘리는 등 의지를 보이고 있지만, 계열사의 자금력을 총동원하더라도 수조원의 몸값은 버거울 것이란 평가가 나온다. 잠재 후보군으로 거론되는 LX그룹이나 하림그룹도 상황은 크게 다르지 않다.

산업은행의 HMM 매각 의지는 크다. 강석훈 산업은행 회장은 지난달 취임 1주년 기자간담회에서 적지 않은 기업이 HMM에 관심을 갖고 있고, 연내 주식매매계약(SPA)도 체결할 수 있다며 낙관적인 전망을 내기도 했다.

HMM 매각 완수 자체가 목적이라면 어느 정도는 원매자의 편의를 봐줄 수도 있다. 구주와 영구채 매각을 대전제로 하되, 인수자의 제안에 따라 구조나 방식을 유연하게 조절할 수 있도록 하는 것이 현실적이지 않겠냐는 것이다.

한 매각자 측 관계자는 “지금까지 영구채 처리 문제를 놓고 고심해 왔는데 일단은 구주와 영구채를 함께 매각하는 방식으로 의견이 모이고 있다”며 “다만 이는 원안일 뿐 불변의 조건이 아니며, 시장 분위기와 인수자의 제안에 따라 매각 방식을 수정할 가능성은 있다”고 말했다.