삼일PwC, 대기업 네트워크 강화하며 자문·실사 '1위'

조단위 딜 독식하던 외국계 IB 주춤…회계법인 '존재감'

김앤장 1위 여전한 가운데 2위 광장 추격전도 지속 중

대기업發 거래 외 '메자닌' 조달도 대안 먹거리로 부상

인수금융 기근 심화…벌써 내년으로 시선 옮겨가는 중

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

미드캡(mid-cap) 시장 강자인 삼일PwC가 3분기 가장 많은 거래를 성사시키며 인수합병(M&A) 재무자문과 회계실사 모두 1위에 올랐다. 상반기 조 단위 거래를 나눠 가진 외국계 투자은행(IB)이 주춤한 가운데 중소형 거래 중심으로 회계법인이 약진하는 모습이다.

큰 거래일 수록 성사가 어려운 분위기 속에서 자산 정리에 나선 대기업 일감은 꾸준히 이어지고 있다. M&A 시장에서도 반도체, 2차전지 등 전방 성장세가 뚜렷하고 숫자가 나오는 영역은 불황을 피해가고 있다는 평가도 나온다.

-

삼일PwC는 3분기 들어 대기업과 사모펀드(PEF) 운용사를 가리지 않고 자산 매각, 투자 유치부터 바이아웃까지 가장 많은 거래를 자문했다. 롯데·SK·CJ그룹 계열 자산 매각을 자문한 데 이어 3분기엔 현대차·SK텔레콤·한화퓨처프루프 등의 해외 거래도 도맡으며 대기업 네트워크까지 강조한 모습이다. 쌍용레미콘 매각과 루트로닉 인수전에선 한앤컴퍼니를 도왔다.

상반기 조 단위 거래를 독식하다시피 한 JP모건은 3분기 성사시킨 거래가 없어 2위로 내려갔다. 크레디트스위스는 SK팜테코 상장 전 투자유치(프리 IPO)를 마무리지으며 3위를 유지했다. 두산로보틱스의 상장 주관 작업도 흥행을 기록한 것으로 보인다.

헬리오스PE의 ISC 매각을 자문한 씨티글로벌마켓증권은 4위에 올랐다. 같은 거래에서 인수 측 SKC를 도운 NH투자증권은 국내 IB 중 유일하게 5위권에 이름을 올렸다. 자문 업계에서 눈여겨보던 거래였던 만큼 올 들어 NH투자증권의 행보도 주목을 받고 있다.

상반기 가장 많은 거래를 수임했던 삼정KPMG는 이번 분기에도 중소형 거래를 꾸준히 맡으며 근소한 차이로 6위를 기록했다. 삼일PwC 다음으로 바쁜 3분기를 보냈다. STX중공업 M&A에선 HD한국조선해양을 자문한 삼일PwC의 맞은 편에서 매각자 파인트리파트너스를 지원했다.

지난 분기 프랑스 아케마의 PI첨단소재 인수를 성사시키며 4위로 올라섰던 모건스탠리는 7위로 내려갔다. 3분기엔 한국신용데이터를 도와 글로벌 본사의 투자를 이끌어냈다. 상반기 에어퍼스트와 SK온 등 큰 거래를 도맡은 뱅크오브아메리카(BofA)를 포함해 다른 자문사들은 3분기 중 실적 변동이 없다.

한 외국계 IB 관계자는 "성사될 만한 거래도 4분기, 내년으로 밀리고 있어 계약을 발표하기 쉽지 않은 분위기"라고 말했다.

-

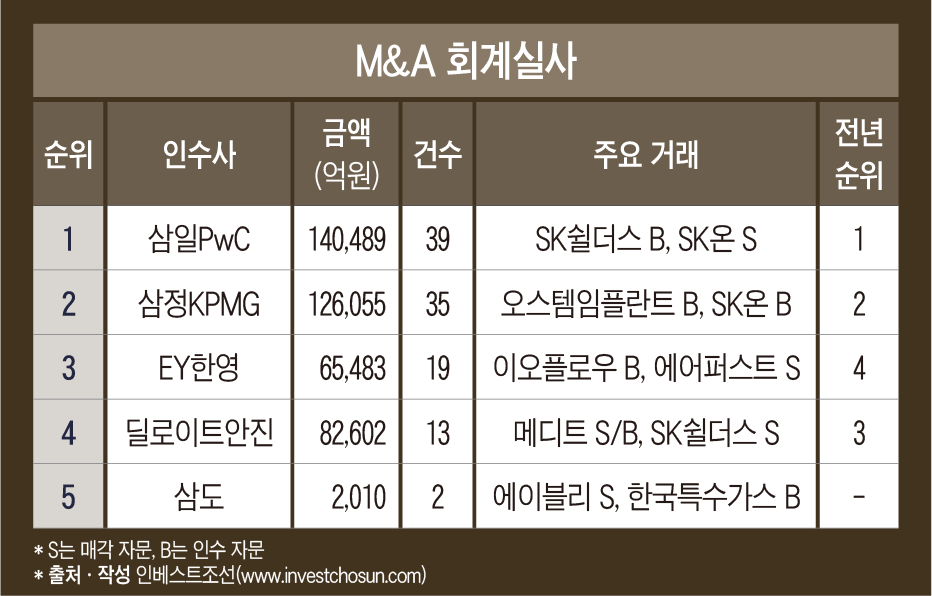

삼일PwC는 회계실사 부문에서도 삼정KPMG를 꺾고 1위로 올라섰다. SK온에 이어 SK팜테코 투자자 유치와 EQT파트너스의 SK쉴더스 인수까지 SK그룹 거래에 빠지지 않고 참여했다. 3분기까지 총 39건의 실적을 올리며 삼정KPMG를 따돌렸다.

상반기 KT클라우드부터 카카오엔터테인먼트 투자유치, 오스템임플란트 인수 및 PI첨단소재 매각까지 굵직한 거래를 수임한 삼정KPMG는 2위를 기록했다. SK온과 마찬가지로 SK팜테코 프리 IPO에서도 삼일PwC가 SK그룹 측, 삼정KPMG가 투자자 측 실사에 각각 참여한 것이 눈에 띈다.

3위는 EY한영이다. 엔켐이나 에코프로비엠 등 2차전지 소재기업 전환사채(CB) 인수 외 H&Q코리아의 현대그룹 교환사채(EB) 인수까지 다수 PEF의 메자닌 투자 실사를 도왔다. 딜로이트안진은 재무자문 외 회계실사에서도 상반기보다 좋은 실적을 거뒀지만 4위를 지켰다. 삼도회계법인은 5위로 뒤를 이었다.

진행 중인 거래 전반의 성사 여부를 가늠하기 어려운 분위기가 이어지고 있다. 이 때문에 대기업의 해외 비주력 자산 매각이나 신성장 사업 지분 투자 외에도 다시 늘어난 메자닌 발행이 새로운 먹거리로 부상하는 분위기다.

-

M&A 법률자문 시장은 김앤장이 여전히 1위를 이어가고 있다. 국내 대기업과 PEF운용사는 물론 에머슨의 한국내쇼날인스트루먼트 자산 인수 등 크로스보더 딜까지 존재감이 두드러졌다. 하반기 가장 주목도 높은 거래인 HMM M&A에서도 유력 후보 한 곳과 손을 잡은 것으로 전해진다.

2위 광장은 계속해서 김앤장 뒤를 바짝 쫓고 있다. SM엔터테인먼트가 하이브에 팔았던 SM브랜드마케팅 지분을 되사오는 거래를 자문하며 SM엔터테인먼트와의 연이 이어지는 모습이다. HMM 매각 법률자문사다.

3위를 두고 세종과 접전을 펼친 율촌은 3분기 역전에 성공했다. PEF 운용사의 에코프로비엠 CB, 현대차의 고려아연 증자 참여 등 3분기 눈길을 끈 다수 투자자를 대리했다. 4위 세종은 국내 PEF들의 에코프로이노베이션 지분 투자 및 메리츠증권의 SK에코플랜트 교환사채(EB) 인수를 도왔다.

태평양은 무신사의 추가 투자 유치 및 UCK파트너스의 설빙 인수를 자문하며 5위 자리를 지켰다. 태평양과 함께 셀트리온의 셀트리온헬스케어 흡수합병 자문에서 활약한 화우도 상반기와 마찬가지로 6위를 기록했다.

LAB파트너스는 자문 건수 기준으로 KL파트너스와 동률을 기록했지만 거래액에서 앞서며 7위로 집계됐다. KL파트너스는 8위다. 지평은 인화정공의 HSD엔진 매각 및 랩지노믹스의 QDx 인수를 도와 9위로 올라섰다.

-

인수금융 시장은 거래 위축으로 인한 기근이 가장 뚜렷하게 드러나는 가운데 KB증권이 선두를 지키고 있다. KB증권은 3분기 유니바솔루션 인수금융과 에어퍼스트 차환(리파이낸싱)을 주관하며 경쟁사들을 멀찍이 따돌리는 모습이다.

하나은행은 3분기 별다른 실적을 올리지 못했지만 상반기 스핀엑스 리파이낸싱을 단독 주선한 덕에 2위 자리를 지켰다. NH투자증권은 상반기 오스템임플란트 인수금융 단독 주선 성과로 3위를 이어가는 중이다. 양사 모두 파이프라인을 선점한 덕을 톡톡히 보고 있다는 평이다.

4위 KB국민은행은 3분기 LS오토모티브테크놀로지와 에어퍼스트 리파이낸싱 주관에 참여하며 NH투자증권에 바짝 다가섰다. 신한은행은 에어퍼스트 인수금융과 리파이낸싱 모두 참여하며 단숨에 5위에 이름을 올렸다. 별다른 주선 실적을 내지 못한 삼성증권과 하나증권은 각각 한 계단씩 순위가 내려갔다.

매각가가 7조원 안팎에 달하는 HMM 등 빅딜이 추진 중이나 인수금융 시장은 연말까지 답보를 거듭할 전망이다. 인수금융을 일으킬 만한 거래를 찾기 어려운 분위기가 계속되는 가운데, 일찌감치 하반기 영업을 마무리하고 내년을 기약해야 한다는 분위기도 전해진다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기