고객사·파트너·협력사 등 유사한 잡음 반복·누적

HBM 협력 위해 10년간 연합 구축한 SK하이닉스와 대비

경영 판단·전략 외 반도체 생태계 내 신뢰도 문제 조명中

-

삼성전자가 반도체 업계에서 신뢰를 잃어가고 있다는 우려가 커지고 있다. 고객사인 엔비디아, 파트너사인 네이버, 협력사인 한미반도체 등 다양한 이해관계자들이 삼성전자와의 협업에서 어려움을 겪고 있다는 것이다. 인공지능(AI) 시대 반도체 생태계는 기존 계약 관계에서 벗어나 연합전선을 구축하는 움직임이 뚜렷하다. '공룡' 삼성전자의 한계가 두드러진다는 분석이 많다.

최근 삼성전자는 엔비디아향 고대역폭메모리(HBM) 납품이 품질 테스트를 통과하지 못했다는 외신 보도에 반박 자료를 내놨다. 이례적이다. 삼성전자는 "다양한 글로벌 파트너들과 HBM 공급을 위한 테스트를 순조롭게 진행 중"이라 밝혔다. 그러나 시장에선 삼성전자가 관련 보도를 반쯤 시인한 것으로 받아들이고 있다. 이후 주가흐름도 같은 양상을 보였다.

시장이 이처럼 반응하는 이유는 비슷한 잡음이 반복, 누적되고 있기 때문으로 풀이된다.

올 초에도 삼성전자의 엔비디아향 HBM 납품에서 잡음이 새나간 적이 있다. 발열과 전력효율 등 품질 문제가 거론됐으나 핵심은 계약 위반 여부에 있었던 것으로 파악된다. 엔비디아 측이 강력하게 항의했지만 협력은 중단되지 않았다. 업계에선 엔비디아가 SK하이닉스 외 마이크론과 삼성전자까지 공급사로 두려 하는 덕으로 보고 있다. 그러나 수개월 만에 또 차질이 빚어졌다.

삼성전자 설명대로 그때도 지금도 협력은 이어지는 것으로 확인된다. 그러나 엔비디아와 같은 고객사나 시장이 원하는 건 확실한 공급 성적이다. 그러다 보니 삼성전자 납품 지연 문제의 원인으로 과거 한미반도체와의 관계 문제까지 재조명되고 있다. 경쟁사들은 현재 HBM 패키징에 한미반도체의 MR-MUF 본더를 사용한다. 삼성전자는 TC-NCF 공정을 활용하고 있다. 과거 한미반도체와의 소송 전력이 HBM 품질 문제로 이어지는 것 아니냐는 얘기다.

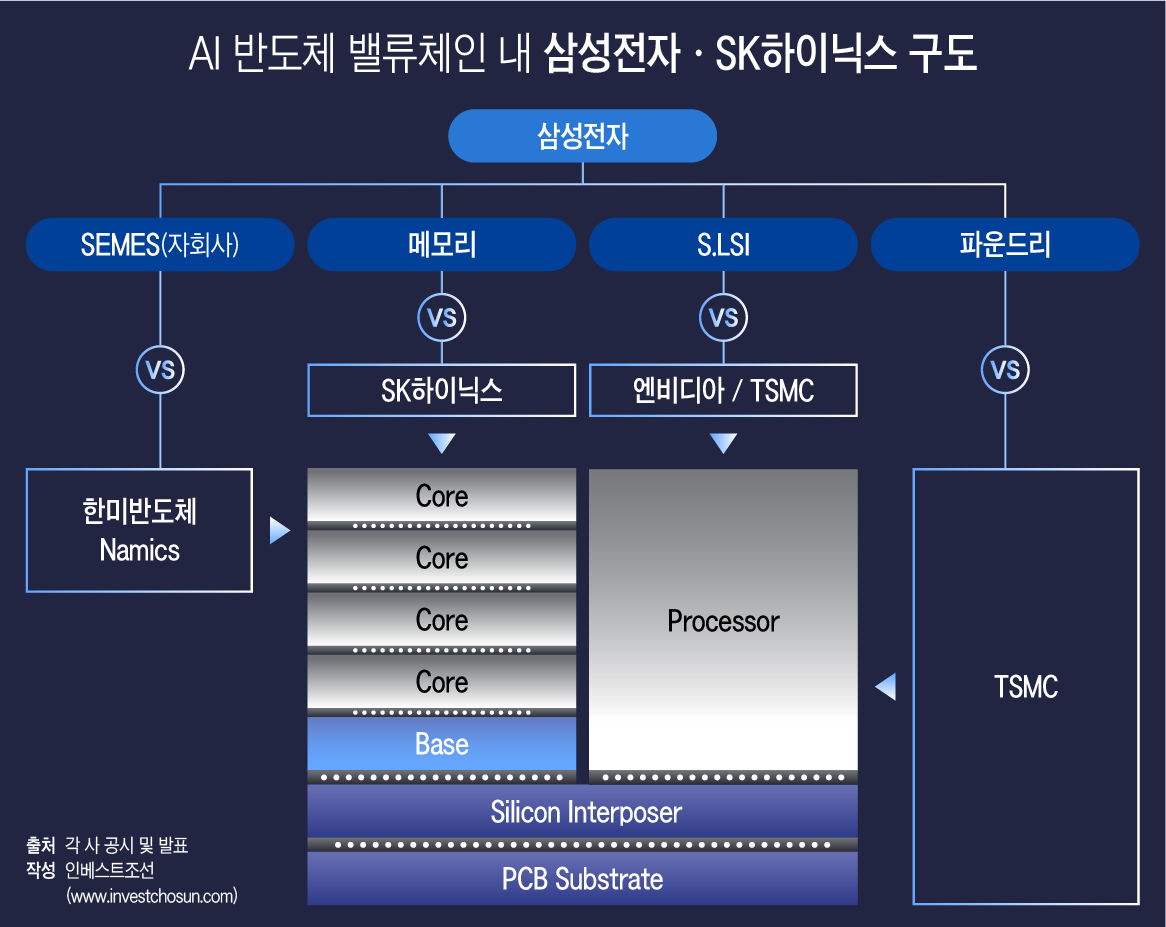

업계 설명은 조금 다르다. 실제로 삼성전자는 2012년 한미반도체와의 특허 침해 소송에 지며 관계가 틀어진 것으로 알려진다. 그러나 한미반도체와의 관계를 복원해도 삼성전자는 당분간 HBM에 MR-MUF 방식을 채택하기 어렵다. 칩과 칩 사이를 메우고 이어붙이는 MUF(몰디드언더필) 공정에 일본 나믹스(Namics)의 소재가 필요하기 때문이다. 나믹스는 해당 소재를 5년간 SK하이닉스에 독점 공급하기로 계약한 상태다.

-

잡음이 끊이지 않는 원인을 따져보면 결국 삼성전자가 고객사·협력사 등 이해관계자와 관계를 맺는 방식에 문제가 있는 것 아니냐는 지적이 나온다.

반도체업계 한 관계자는 "오랜 기간 시장 지배적 위치에 있었다는 전적이 바뀐 생태계에 적응하지 못하는 부작용을 낳는 듯하다"라며 "작년까지 HBM 잠재 가치를 놓쳤다는 경영상 오판, 공룡에 비유되는 사업 구조가 주목받았다면 현재는 삼성전자가 이해관계자를 대하는 태도, 방식 문제까지 불거지는 것"이라고 설명했다.

SK하이닉스가 어떻게 HBM 경쟁우위를 이어가는지와 비교하면 이 같은 문제가 단적으로 드러난다는 평이다. SK하이닉스와 엔비디아의 HBM 개발 협력은 10년 이상 시간이 흘렀다. SK하이닉스는 이 과정에서 칩을 더 높게 쌓기 위해 ▲한미반도체와 MR-MUF 양산을 위한 협력 관계를 다지고 ▲일본 나믹스와 핵심 소재도 공동 개발했다.

전체 D램 시장 내 HBM의 매출·이익 비중이 0.1%에도 미치지 못하던 시절에 고객사는 물론 장비·소재 업체와 협력 생태계를 구축한 것이다. 고객사 주문을 소화하기 위한 영업 전략의 일환이다. 현재 SK하이닉스의 협력 생태계는 대만 파운드리(반도체 위탁 생산) TSMC로까지 뻗쳤다. 팹리스, 메모리, 파운드리, 공정 장비, 소재까지 AI 칩 공급을 위해 연합하는 구도다.

증권사 반도체 담당 한 연구원은 "SK하이닉스가 미래 가능성을 보고 협력 관계를 구축한 곳들이 현재 AI 반도체의 핵심 밸류체인을 이루고 있다"라며 "반면 삼성전자엔 시장성 문제로 협력을 중단했거나, 납품 갈등을 겪거나, 경쟁 관계에 있거나, 소송을 치른 곳들이다. 이제 와서 유연한 대처가 어려울 수밖에 없다"라고 설명했다.

삼성전자는 종합반도체기업(IDM)으로서의 강점을 살려 AI 반도체 제조에서 턴키 방식 수주전을 펼치고 있기도 하다. 실제로 각 영역에서 삼성전자가 경쟁우위를 확보한다면 AI 반도체 주도권 경쟁 판도가 단숨에 뒤집힐 수 있다. 거꾸로 보자면 삼성전자가 앞서 열거된 연합전선을 모두 적으로 돌려야 하는 상황이다.

엔비디아, 한미반도체 사례가 조명되기 직전 네이버와의 AI 칩 개발 사례에서도 같은 문제가 불거지기도 했다. 네이버 요청으로 시작된 양사 마하-1 협력 성과가 어느새 삼성전자 작품으로 둔갑하는 듯하다는 우려였다. 양사 문제는 어느 정도 봉합 중인 것으로 전해지지만 투자가들은 이로 인한 삼성전자 타격을 걱정하고 있다. 앞으로 팹리스들이 삼성전자 파운드리를 신뢰할 수 있겠느냐는 것이다.

투자업계 한 관계자는 "애플이 TSMC와 맞손을 잡게 된 최대 배경으로 기술 유출 우려가 항상 지목돼 왔다. 이번에 삼성전자 스스로 잠재 고객사와 투자가 뇌리에 같은 문제를 상기시킨 셈"이라며 "삼성전자가 인텔처럼 영업전을 펼칠 수 있을까 주시하던 시각들이 반도체 생태계 내 신뢰도 걱정으로 번지는 모양새"라고 전했다.