2021년 이전에 발행된 채권 금리는 1~2%에 불과…상환 요청 올 듯

SK그룹 선제적 자금조달로 대응하지만…조달비용 커져

-

SK E&S가 SK이노베이션과 합병을 하면서 채권자들이 채권의 조기상환을 요구할 수 있게 됐다. 현재 미상환된 공모·사모 채권 물량이 3조원에 달해 상환 요청 물량이 얼마나 나올지 관심이 모인다. 저금리로 발행된 채권의 경우 상환요청을 할 가능성이 높다는 관측이다.

오는 20일 SK E&S는 사채권자 집회를 열고 채권자들에 SK이노베이션과 합병에 대한 찬반을 물을 예정이다. 만일 채권자가 이의를 제기하고 조기상환을 요청한다면 SK E&S는 변제에 나서야한다. 이론적으로는 최대 3조원에 달하는 물량에 대응해야 한다. 이의를 제기할 채권자 수에 관심이 모이는 까닭이다.

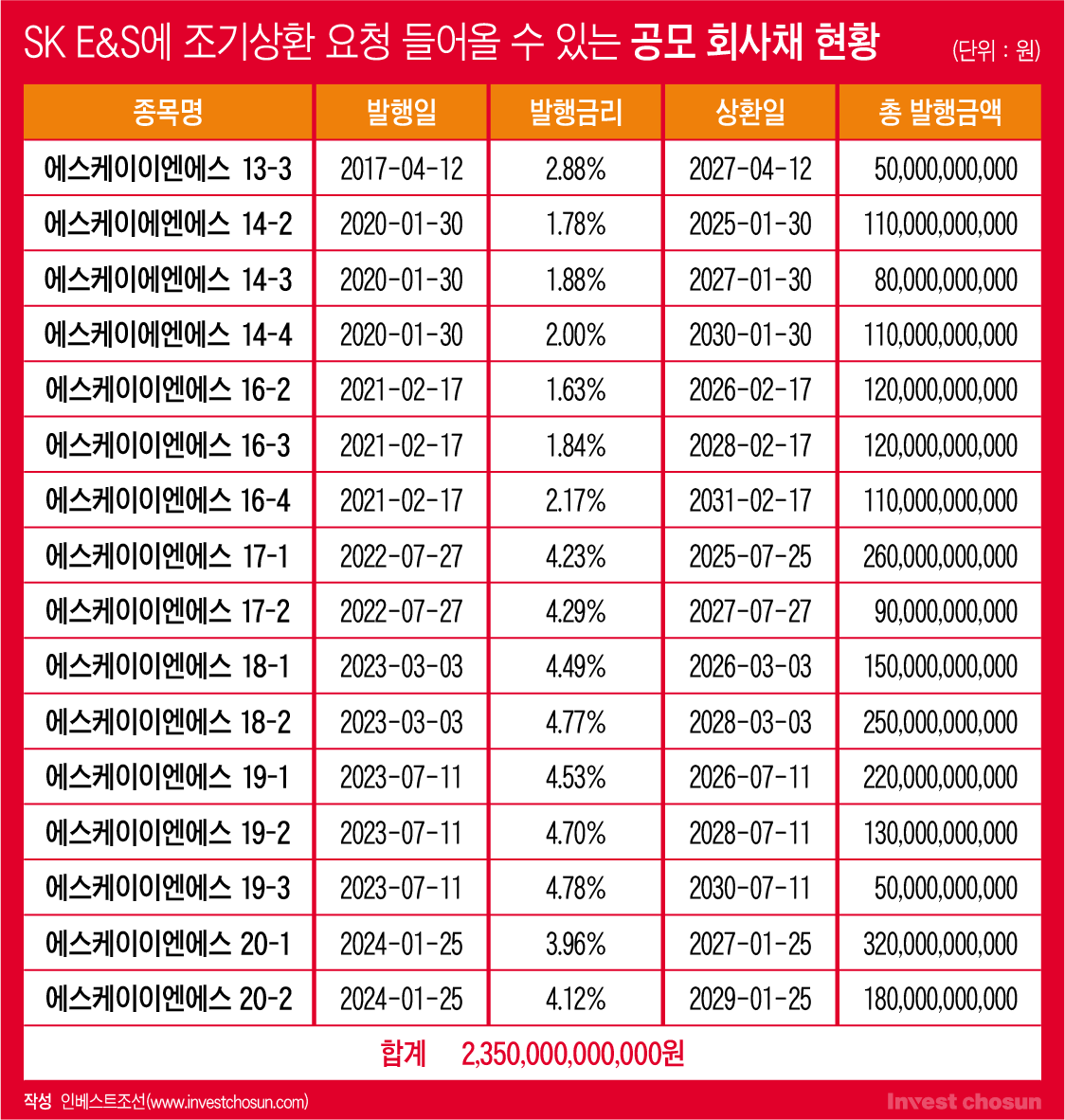

SK E&S의 반기보고서에 따르면 아직 만기가 도래하지 않은 채권은 공모채가 2조3500억원, 사모채 1500억원, 사모 영구채(신종자본증권) 7300억원으로 총 3조2300억원에 달한다. 일시에 상환을 하기엔 만만치 않은 규모다.

관련업계에선 저금리로 발행된 채권을 보유한 채권자들은 조기상환을 요구할 가능성이 높다고 보고 있다. 낮은 이자를 받으면서 계속 채권을 보유할 유인이 크지 않기 때문이다. 2021년에 발행된 채권의 경우 금리가 1~2%에 불과해 최근 금리의 절반 수준이다.

-

SK E&S가 발행한 과거 신종자본증권(7300억원 규모) 금리도 3% 수준으로 알려진다. 최근 같은 AA등급인 한화솔루션이 거의 6%대에 사모 신종자본증권을 발행한 것과 대조된다. 한화솔루션의 등급전망이 부정적이라는 점을 감안해도 금리 차가 크다. 금리가 낮은 채권들은 거래도 쉽지 않을 것으로 예상되는 만큼, 채권자 입장에선 투자금 회수를 선택할 수 있다.

한 증권업계 관계자는 "SK E&S의 채권 중 상당수가 과거 저금리 시기에 발행되었기 때문에 현재 고금리 환경에서 채권자들이 변제를 요청할 가능성이 있다"고 말했다.

아울러 이번 합병은 SK E&S가 SK이노베이션에 자금을 수혈하는데 목적이 있어, 채권단 입장에서 채권을 계속 들고 가는 일이 달갑지 않을 만하다. 채권 투자자들은 투자를 결정할때 기업의 미래 성장성보다 채무 상환능력에 중점을 둔다. SK E&S의 영업이익이 SK온 운영자금과 시설비용에 사용되는 것은 예견된 바다. 채권의 상환 불확실성이 늘어나는 점을 고려하면 채권자가 상환요청을 할 가능성이 있다는 분석이 나온다.

이에 SK E&S는 선제적인 자금 조달에 나선 것으로 파악된다. 자금조달 준비를 대부분 마쳤고, 상환에 나설 전망이다.

SK E&S 측은 "당사는 채권자 보호 절차를 통해 채권자가 상환을 요청할 경우 자체적으로 자금을 조달해 상환을 진행하고 있으며, 향후에도 동일한 방식을 유지할 계획이다"라고 밝혔다.

다만, SK그룹의 위상이 이전같지 않고, 기준금리도 높아지면서 조달비용이 커졌다는 관측이다. 금융권에서 자금을 차입해 과거의 채권들을 조기 상환한다고 해도 이자 부담은 늘어날 것으로 예상된다. SK그룹이 이번 합병을 준비하면서 은행권에 타진한 금리는 5% 후반대로 전해진다. SK E&S가 그간 발행한 어떤 공모채 금리보다 높은 수준이다.