현대건설 "본PF 앞두고 상환 시점 조율 목적"

사업 부실해 유동성 공급 어렵다는 우려도

-

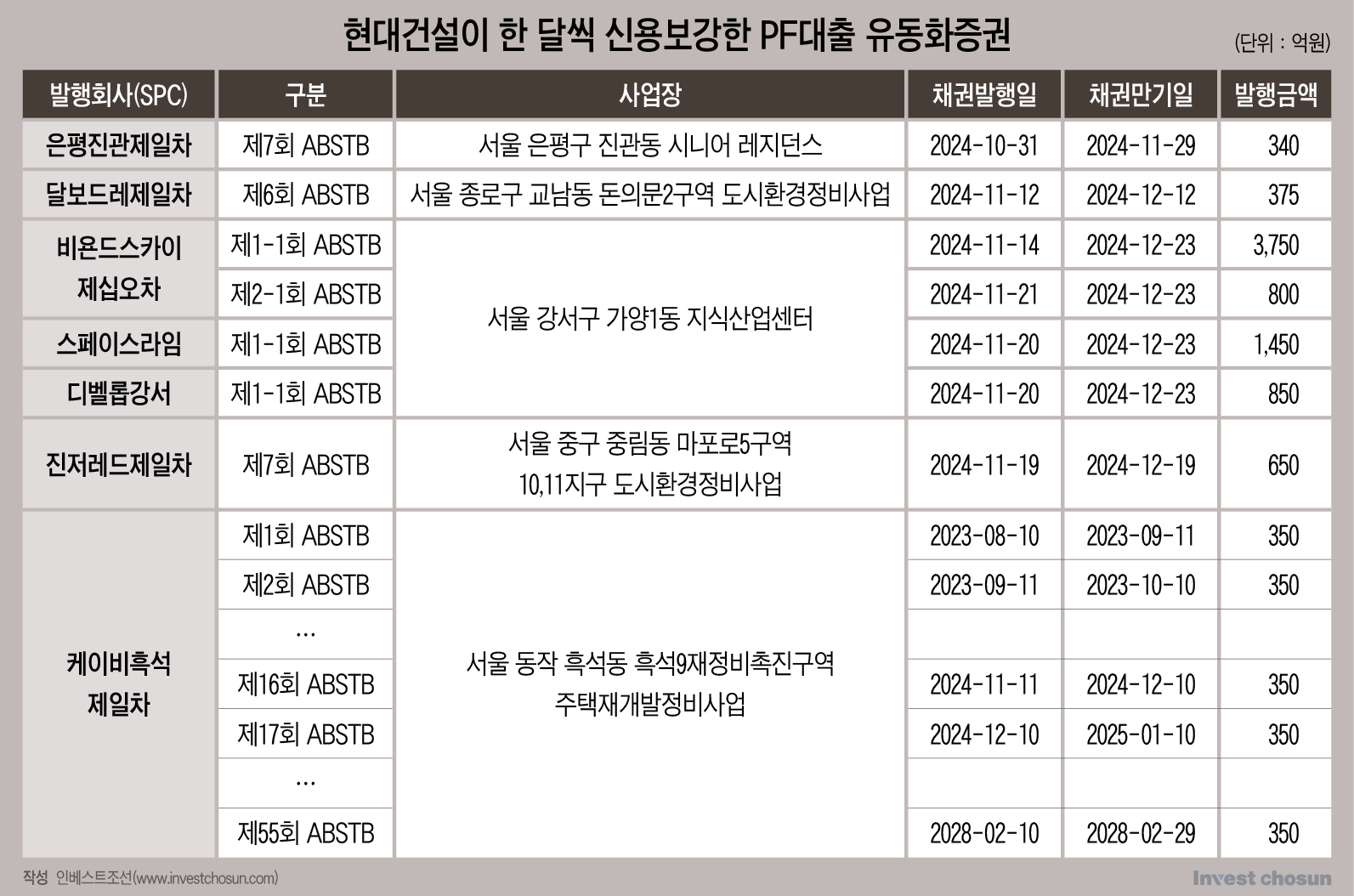

최근 현대건설이 보증을 서는 유동화증권 만기가 1개월로 짧아지고 있다. 부동산 프로젝트파이낸싱(PF) 대출금을 마련하기 위해 유동화증권을 발행하는데, 만기가 짧을수록 차환 발행에 관한 부담이 커진다.

한국기업평가 공시에 따르면 올해 현대건설이 보증한 유동화증권의 만기가 지난 10월부터 1개월로 짧아졌다. 보통 유동화증권은 3개월 이상 만기로 발행된다.

유동화증권 발행금액 대부분을 차지하는 사업장은 현대건설이 추진하는 가양CJ부지 지식산업센터 개발사업이다. 각 발행회사 기준으로 ▲비욘드스카이제십오차 3750억원과 800억원 ▲스페이스라임 1450억원 ▲디벨롭강서 850억원을 발행했다. 총 금액은 6850억원이다.

이외에도 ▲서울 은평구 진관동 시니어 레지던스 ▲서울 종로구 교남동 돈의문2구역 도시환경정비사업 ▲서울 중구 중림동 마포로5구역 10·11지구 도시환경정비사업 ▲서울 동작 흑석동 흑석9재정비촉진구역 주택재개발정비사업 등의 사업장이 있다.

현대건설은 '초단기' 유동화증권을 통해 미미하게나마 조달비용을 줄일 수 있다. 보통 유동화증권은 만기가 짧을수록 금리가 낮다. 잦아진 만기일에 차환 발행 부담은 커질 것으로 보인다.

현대건설은 "해당 사업장 모두 본PF 전환을 앞두고 상환 시점을 맞추기 위한 목적"이라며 "3·6개월 단위로 유동화증권을 발행하면 본PF 전환 이후 상환해야 할 가능성이 있다"고 밝혔다.

-

다만 1개월 만기 유동화증권이 이례적이다 보니 우려하는 목소리도 나온다. 일각에선 위 사업장의 사업성이 좋지 못해 금융기관이 유동성을 공급하기 꺼리는 게 아니냐는 해석을 내놓았다. 만기를 짧게 발행해야 금융기관의 부담을 지울 수 있다는 것이다.

실제로 일부 사업장은 사업이 지연되고 있다.

가양CJ부지 지식산업센터 개발사업은 올해 8월 착공 예정이었으나, 전임 강서구청장이 건축협정 인가를 취소하며 사업이 지연됐다. 현대건설에 따르면 해당 사업은 PF 주관기관을 선정했으며, 연내 공사도급계약 후 내년 3월 착공을 계획하고 있다.

최근 지식산업센터가 상업용 부동산 PF 부실의 한 축이다. 지식산업센터 분양이 원활히 이뤄지지 않을 경우 현대건설이 손실을 볼 가능성도 제기된다. 현대건설이 보증한 브릿지론 중 가양CJ부지 개발사업이 1조7000억원으로 규모가 가장 크다.

은평 시니어 레지던스 복합개발 사업은 올해 5월 착공할 계획이었으나, 인허가가 지연돼 하반기로 일정이 밀렸다.

현대건설은 올해 안에 PF 사업장 브릿지론 보증 규모를 1조7000억원까지 절반 이상 낮출 계획이다. 현대건설의 브릿지론 보증 규모는 상반기 말 기준 4조3000억원이다. PF대출 사업성 심사를 강화하기 위해 리스크관리 협의체를 신설했다. 사업성이 떨어지는 사업장은 무리하게 본PF로 전환하기보다는 시공권을 포기할 것으로 보인다.

금융투자업계 한 관계자는 "일부 사업장의 부실로도 전체 사업장이 어려워질 수 있는 PF 특성을 고려할 때 초단기 유동화증권 발행 전략은 올바르지 않다"고 전했다.